mei 9, 2013

Posted by MerijnKnibbe on mei 9, 2013 | 0 comments

Raphael Auer heeft, op Voxeu, een slecht stuk geschreven over de afname van de tekorten op de lopende rekening van de Zuid-Europese landen. Terecht constateert hij de afname, niet vanuit de lopende rekening maar vanuit de financiële rekening. De maandelijkse hoeveelheid krediet die de Zuid-Europese landen opnemen (als lening, steun of afnemerskrediet) om te importeren neemt pijlsnel af.

Maar hij zou – en dat bedoel ik niet als belediging – een introductiecursus macro-economie moeten doen. Standaard macro-economie is dat importen samenhangen met het niveau van de bestedingen. Als dat te snel stijgt – dan stijgen de importen en andersom. Kijk hier, hier, hier en hier voor enige gegevens over de lopende rekeningen zelf – de recente pijlsnelle afname van deze tekorten is al enige tijd niet bepaald een geheim. En een dergelijke snelle afname moet op zijn minst voor een zeer groot deel samenhangen met de bestedingen. Wat ook zo is. Een implicatie van deze links is overigens ook dat de pijlsnelle toename van de tekorten na 2003, vrijwel overal buiten de kernlanden van de Eurozone, binnen een half jaar tot lichte en binnen anderhalf jaar tot zware paniek bij de ECB had moeten leiden omdat ze toen al zichtbaar waren – een duidelijk gevalletje van door goedkoop krediet veroorzaakte overbestedingen. Maar dat vond men aldaar niet meer van belang – in het kielzog van mensen als Alan Greenspan en Robert Lucas was men van mening dat dit soort tekorten er in rationele, gedereguleerde kapitaalmarkten niet meer toe deden. Helaas gaat Auer mee in dit soort eenzijdig wensdenken. Hij schrijft de daling van de (overigens zeer hoge en onhoudbare) tekorten vooral toe aan veranderingen in concurrentievermogen en laat de bestedingen buiten beschouwing. Maar de voornaamste veranderingen zijn vooral het gevolg van geforceerde veranderingen in de Zuid-Europese bestedingen. En niet van veranderingen in het concurrentievermogen.

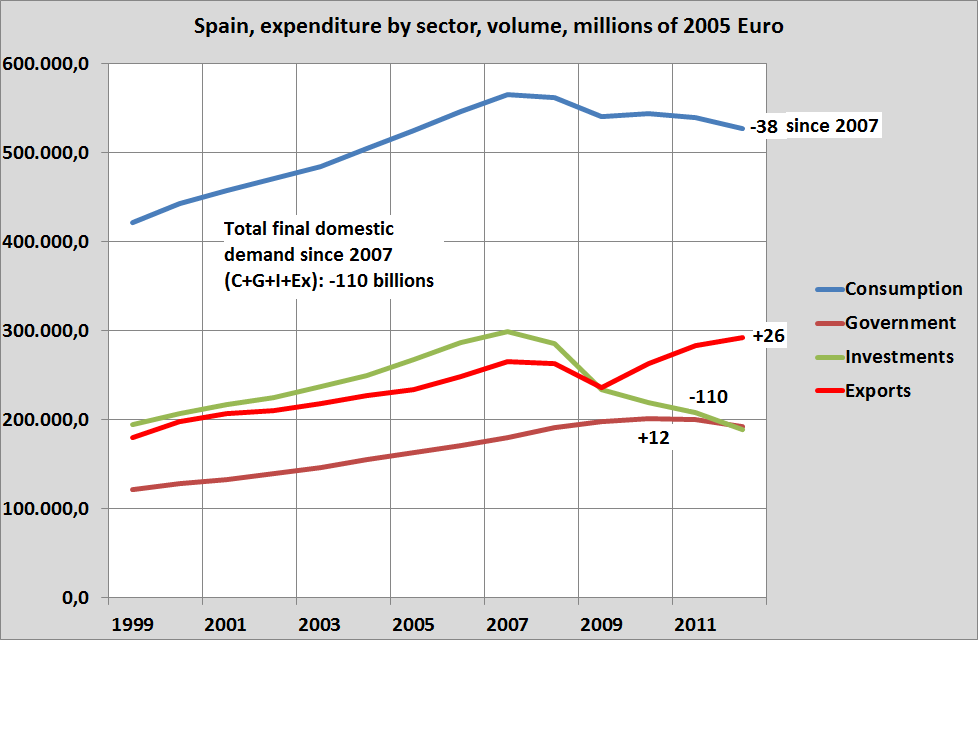

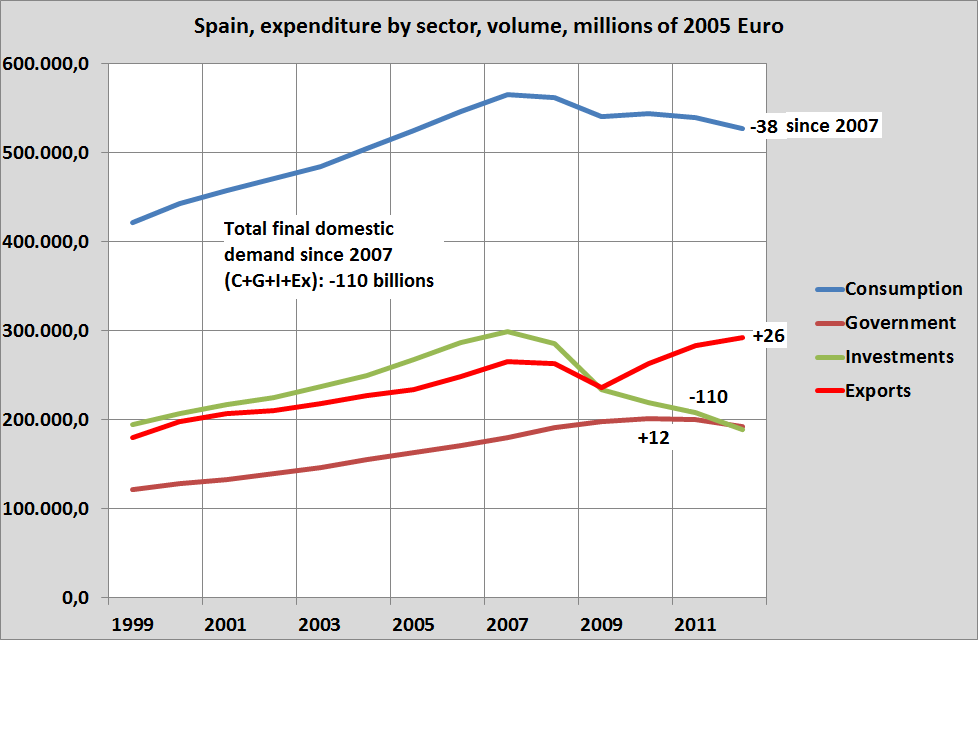

Laten we Spanje als voorbeeld nemen. De exporten (goederen en diensten) van Spanje zijn na 2008 met 26 miljard gestegen (vaste prijzen van 2005, alle gegevens Eurostat), waarmee de trend van voor 2008 werd voortgezet (Spanje is concurrerender dan u denkt). De importen daarentegen laten wel een enorme trendbreuk zien en groeien niet meer sneller dan de exporten, zoals voor 2008, maar zijn na 2008 zelfs met 65 miljard gedaald. En die trendbreuk heeft het verschil gemaakt.

Wat betreft de export werd de groeitrend van voor 2008 voortgezet – er is geen enkel teken van een structureel snellere groei van de export doordat de (overheids)lonen zijn verlaagd, doordat er op de pensioenen wordt gekort, doordat er 2,5 miljoen banen in de bouw en de toeleverende industrie zijn verdwenen of doordat het aantal faillissementen recent een nieuw maximum bereikte. Exportsucces hangt voor een land als Spanje nou eenmaal niet samen met lage lonen, armlastige pensionado’s en onderbetaalde docenten- maar met goede producten. Wat betreft de importen – die zijn uiteraard wel gedaald door de lagere lonen en werkgelegenheid en vooral door de ineenstorting van de investeringen. Zie ook de grafiek.

Wat betekent dat de suggestie van Auer dat interne devaluatie door een verbetering van het concurrentievermogen tot een snelle aanpassing van lopende rekeningen kan leiden totaal fout is. Hij stelt:

<blockquote>Because current-account imbalances are indicative of underlying differences in macroeconomic fundamentals across the currency union, restoring uniform competitiveness across the Eurozone has become a policy objective for many European policymakers. For example, Draghi (2012) states that “Europe’s future prosperity requires member countries to be competitive individually in order to be competitive jointly and thrive in an open, global economy”. However, the heterogeneous developments in wage setting and public and private spending patterns that caused the current-account imbalances had taken a decade to develop, thus giving rise to concerns that closing current-account imbalances also might take a prolonged period. Indeed, given the lack of the possibility of exchange-rate depreciation, external adjustment within currency unions is generally thought to be a slow and costly process. Against the backdrop of these considerations, it is worthwhile to point out that rapid current-account rebalancing is actually well underway at the current juncture.</blockquote>

En

<blockquote>”The size, the speed, and the uniformity of the current-account improvement in these four nations could indicate an improvement of macroeconomic fundamentals or of the deep recession in these nations”.</blockquote>

Nee dus. De ene onevenwichtigheid is opgeheven door een andere onevenwichtigheid: bijna 40% brede werkloosheid en een verlies van 2,5 miljoen banen.

Terzijde: met name veel austeriteits- en Oostenrijks geïnspireerde economen hebben intellectueel moeite met het concept van ‘de totale finale vraag’ en het op peil houden van die vraag. De ‘totale finale vraag’ is, omdat uw uitgaven nu eenmaal iemand anders zijn of haar inkomen zijn, volgens de systematiek van de nationale rekeningen gelijk aan het totale inkomen: lonen, winsten, huren, pacht. Het op peil houden van de totale vraag komt dus neer op het op peil houden van de inkomens. Nu zal niemand (ook ik niet) er voor pleiten om de vraag op peil te houden door de Spaanse bouwsector in de oude glorie te herstellen. Maar dat betekent niet dat er geen andere mogelijkheden zijn. Heel Spanje zal veel beter Engels, Frans, Turks en vooral Duits moeten leren. Daar kun je uitstekend ‘vouchers’ voor gebruiken, waarbij wel de lonen van docenten verlaagd worden maar waarbij tegelijkertijd er voor wordt gezorgd dat dit verlagen van de lonen gepaard gaat met nieuwe ‘voucher’ koopkracht die zorgt voor herstel van werkgelegenheid (en die lonen moeten zeker vijf jaar omlaag omlaag omdat anders het lopende rekening probleem weer de kop op steekt – dat geeft de exportsector de tijd om nog eens 26 miljard extra te exporteren, waardoor weer meer import mogelijk is (zij het uiteraard geen 26 miljard extra)). De overheid kan ook op basis van een landbelasting in die munt een parallelle munt invoeren, geschikt voor het betalen van belasting en overheidsdiensten, waarmee die extra docenten worden betaald en die doordat hij geschikt is voor de belastingen omwisselbaar is in de Euro. En zo kun je nog wel een tijdje doorgaan. Maar het oplossen van de ene onevenwichtigheid met een andere, zoals nu – dan moeten we die Euro maar afschaffen.

mei 3, 2013

Posted by MerijnKnibbe on mei 3, 2013 | 1 comment

Elk jaar gaan Carola en ik een aantal dagen wandelen. Vorig jaar had het niet mooier kunnen zijn. We liepen van Bazancourt, in de buurt van Reims, naar Chalons-sur-Marne. De leeuweriken zongen. Het koolzaad bloeide. De bijen – nou ja, geen bijen dus, wel veel lege bijenkasten. Het was zonnig maar niet te warm en niet te koud. En we hadden een uurtje nodig om van Beine-Nauroy naar de ‘Voie de la Liberté’ te lopen. Waarbij we een stuk land passeerden waar, bijna honderd jaar geleden en gerekend over een breedte van 40 kilometer, 500.000 jonge mannen waren gesneuveld.

Dat is 12 per strekkende meter.

En in dienst van de staat.

‘s-Avonds doezelde ik weg op de camping in Val-de-Vesle. En schrok op van het krassen van de eksters. Ik zweer het je: nergens krassen de eksters zo staccato als in Val-de-Vesle, nu nog, honderd jaar later.

De volgende dag liepen we door het volstrekt onopmerkelijke plaatsje Villers-Marmery – ware het niet dat er bij schuren en wijngaarden overal bordjes met namen als ‘Henessy’ en ‘Veuve Cliquot’ stonden. En juist daar stond ook dat bordje: ‘Rue des Mises’.

Figuur 1. De ‘killing fields’ bij Reims, waar honderd jaar geleden 500.000 jonge mannen sneuvelden. Op de achtergrond de ‘Montagne de Reims’, waar koningen en generaals vanuit de ‘Moulin du Reims’ met de modernste optische middelen de slachterij konden volgen.

Echt, te vinden op Google Maps. Gezien het meervoud was deze weg natuurlijk niet vernoemd naar de bekende Oostenrijkse econoom Ludwig von Mises. Maar het doet je stil staan bij waar de haat en negativiteit van veel economen, zoals Mises en ook Friedrich von Hayek, tegen de staat vandaan komt. Ik begrijp die aversie. Ze werden volwassen tijdens een wrede, zinloze, industriële oorlog. Een oorlog waarin het afmaken van je tegenstander geen handwerk meer was – maar hoogtechnologische massaproductie. Een oorlog waarin de leiders de grondstof hiervoor maar al te graag naar het front stuurden. Een oorlog die een eind maakte aan het geprivilegieerde bestaan van mensen als Hayek en Mises als leden van de elite van een autocratische, supra-nationale staat, Oostenrijk-Hongarije, met markten – inclusief arbeidsmarkten – waar de overheid zich niet mee bemoeide. Die wereld was verdwenen, door de oorlog. Mede door de democratisering na de oorlog. Ook in het overwinnende Engeland – lees het eerste deel van de autobiografie van Churchill. Hayek schrapte zelfs het adellijke ‘von’ uit zijn naam. Het hele werk van Hayek en Mises van na de eerste wereldoorlog valt inhoudelijk te begrijpen als een poging de situatie van hun jeugd te herstellen. Terug naar de elites. Minder democratie. Werkloosheid lost zich ‘vanzelf’ wel op. Meer macht voor de eigenaars. Geen staatsschulden, dus de uitkeringen moeten omlaag. Waar hebben we dat, de laatste jaren, toch vaker gehoord?

De staat is, ontegenzeggelijk, gevaarlijk. Maar misschien is juist dat het belangrijkste argument voor democratie en een hoge staatsschuld.

mei 1, 2013

Posted by MerijnKnibbe on mei 1, 2013 | 0 comments

“I know of no severe depression, in any country or any time, that was not accompanied by a sharp decline in the stock of money and equally of no sharp decline in the stock of money that was not accompanied by a severe depression.”

Milton Friedman

Leeswijzer: bevindt Nederland zich in een situatie van schulddeflatie? Als u daarin geïnteresseerd bent, lees dan enkel de laatste paragraaf. De rest is theorie.

1. Geld speelt een rol. De bekende libertaire econoom Milton Friedman is vooral beroemd vanwege zijn werk met Anna Schwartz, over de geschiedenis van het geld in de VS. Uit dit werk wordt duidelijk dat de crisis van de jaren dertig gepaard ging met een sterke afname van de geldhoeveelheid. Dit was, zoals uit het citaat hierboven blijkt, geen unieke situatie. Deze situatie is zelfs kenmerkend voor economische crises in systemen die werken met ‘fiduciar geld’, zoals het onze. Dit werkt nog steeds zo. De geldhoeveelheid in bijvoorbeeld Ierland en Griekenland is de afgelopen jaren sterk afgenomen. En dan hebben we het over percentages van rond de 30%, ongeveer net zoveel als de afname van de geldhoeveelheid in de VS, tijdens (daar istie weer) de Grote Depressie. De vraag is hoe dit veroorzaakt werd en in hoeverre dit een rol speelde bij het extreme karakter van de Grote Depressie. Friedman zelf stelde dat het de centrale bank was die deze daling veroorzaakte: “The Federal Reserve definitely caused the Great Depression by contracting the amount of money in circulation by one-third from 1929 to 1933“. Als de centrale bank beleid zou voeren middels een lage rente dan zou er min of meer vanzelf weer meer geld in de economie zou komen en dan was het probleem grotendeels voorbij. Niet iedereen was en is dat met hem eens. Irving Fisher keek daar destijds met goede reden op een andere manier tegenaan. Hij bekeek dit namelijk, anders dan Friedman die eigenlijk enkel een soort ‘enkelvoudige’ boekhouding hanteerde, vanuit het in een macroperspectief correcte systeem van ‘viervoudige boekhouding’. Overigens bleek recentelijk dat de stijging van de geldhoeveelheid in de VS na 1933 vooral veroorzaakt werd door extra leningen en bestedingen van de overheid, maar dat terzijde. Om dit alles uit te leggen moeten we eerst ingaan op wat geld is.

2. Wat is geld? De vraag lijkt simpel – maar over het antwoord zijn boeken vol geschreven. Dat komt omdat de rol van geld van het ene op het andere manier kan veranderen – en omdat er verschillende waardepapieren zijn die in meerdere of mindere en veranderende mate ‘geldachtig’ zijn. Momenteel is er bijvoorbeeld een sterke stroom waarneembaar van langere termijn spaartegoeden naar betaalrekeningen en contant geld, in de EZ. Maar dit is nog geen antwoord op de vraag. De vraag is: “wat stroom er”? En het antwoord hierop is, in ons geldsysteem, duidelijk. Het zijn eenheden bankkrediet. Die door de staat worden geaccepteerd als middel om uw belastingschuld te betalen. En die door organisaties en bedrijven geaccepteerd worden als betaalmiddel – als middel om schulden te delgen. Zoals een rekening bij de tandarts, of collegegeld. Of een betaling in de winkel (zeer kortstondige schuld, maar toch). Dit bankkrediet ontstaat doordat iemand leent, bij de bank. U sluit een hypotheek af, voor 200.000,–, en de bank creëert dat geld, uit het niets. Of nou ja, niet helemaal uit het niets. Het wordt geschapen op basis van uw belofte terug te betalen en de veronderstelde toekomstige executiewaarde van het huis dat u ermee wil kopen. En op basis van de belofte van de overheid dat dit geld gebruikt kan worden voor belastingbetalingen. En op basis van de door de overheid uitgegeven bankvergunning: niet alle financiële instellingen mogen namelijk op deze manier geld scheppen. Geld is dus krediet, van de bank, met overheidsgarantie. Dat, belangrijk, allerwegen geaccepteerd wordt als betaalmiddel.

3. Het idee van geldschepping staat ook centraal in het meten van de geldhoeveelheid, zoals de ECB dat doet. Het bovenstaande idee is geen revolutionair, opwindend, kritisch, heterodox dilettantenidee. Integendeel. Het is een saai en nogal ingewikkeld geoperationaliseerd idee dat de ‘bean counters’, de oftewel de cententellers (beeldspraak in het Nederlands is vaak commerciëler van aard dan in het engels, vanwege onze langere commerciële geschiedenis) van de ECB nodig hebben om de geldhoeveelheid te meten, waarbij de complexiteit nog groter wordt omdat het ook nog gekoppeld is aan de boekhoudkundige indelingen van de nationale rekeningen. Wat, terzijde, betekent dat we een in principe compleet geoperationaliseerd en gemeten systeem van zowel de monetaire als de reële stromen en voorraden van de economie hebben. Elke maand publiceert de ECB als onderdeel daarvan een voorraadstatistiek van de geldhoeveelheid, met de netto geldstromen die de voorraad deden veranderen. Die monetaire statistiek is in hoge mate gebaseerd op het idee zoals dat hierboven is weergegeven. Voor meer achtergrond hierover: kijk hier. En maand op maand op maand maakt de ECB bekend dat de maatschappelijke geldhoeveelheid momenteel erg langzaam stijgt – het groeitempo is met afstand het laagste van de laatste 34 jaar (zie de link). Die ‘M-3’ geldhoeveelheid is gebaseerd op een duidelijke definitie. Contant geld hoort erbij, net zo goed als geld dat minder dan twee jaar vast staat op spaarrekeningen. Geld dat langer vaststaat wordt echter niet meer bij deze ‘maatschappelijke geldhoeveelheid’ gerekend. Uit deze statistiek wordt onder andere duidelijk dat de maatschappelijke geldhoeveelheid voor een zeer aanzienlijk deel gebaseerd is op verstrekt hypothecair krediet zowel als op krediet aan bedrijven. Ongeveer de helft van het totaal van de maatschappelijke geldhoeveelheid plus het ‘financiële kapitaal’ (geld dat onder andere is vastgelegd in lagere termijn spaartegoeden) is gebaseerd op deze twee vormen van krediet.

4. Wat gebeurt er met de geldhoeveelheid als mensen en bedrijven leningen gaan terugbetalen? Lenen leidt tot geldcreatie – en afbetalen leidt dus tot gelddestructie. Althans, als u bij een geldscheppende bank afbetaalt. Dat is die daling van de geldhoeveelheid van Friedman. In Ierland en Griekenland ligt het anders – daar stroomt het geld ook weg. Wat het probleem erger maakt, want bij afbetaling verdwijnt er niet alleen geld maar ook schulden – anders dan bij wegstromen van het geld. Als u van een pensioenfonds geleend heeft dan blijft dat geld echter bestaan wanneer u aflost. Het betrof namelijk geen nieuw geschapen geld maar aan het fonds overgedragen besparingen. En het fonds zal dit zo snel mogelijk opnieuw beleggen. Actief. Als u bij een geldscheppende bank een lening afbetaald dan is dit anders. De lening wordt afgeboekt – en het geld verdwijnt, ‘into thin air’. De bank zal, normaliter, de nu weer betere kapitaalratio gebruiken als basis om nieuw geld uit te lenen. Enigermate passief, want er moet wel vraag zijn. Maar dat ligt nu, door onzekerheid, druk om de kapitaalratio’s te verhogen en nog een aantal redenen wat moeilijker. Het geld verdwijnt dus gewoon, er komt geen nieuw geld/krediet voor in de plaats.

5. Het verschil tussen de ‘enkelvoudige’ boekhouding van Milton Friedman’s en en het ‘viervoudige boekhouden’ van Irving Fisher. En dit is het punt waarop Friedman de mist in ging. Hij zag de geldhoeveelheid als bepaald door de centrale bank. Quod non. De geldhoeveelheid wordt niet bepaald door de centrale bank maar door de private sector, de centrale bank kan alleen maar proberen daar invloed op uit te oefenen – maar kan zelf geen geld scheppen (wel bankreserves, maar die komen, overdrachtelijk, het gebouw van de ECB niet uit. Je kunt er nog geen brood mee kopen). En bij die geldcreatie spelen de (verwachtingen over) de balansposten van de private sectoren (activa en passiva van lener en uitlener, vier posten dus) een cruciale rol. Dat zag Irving Fisher uitstekend. Hij stelde, redenerend vanuit die balansposten, dat in een situatie als die van de Grote Depressie aflossen omdat je ‘onder water staat’ tot een zichzelf versterkend neerwaarts proces kon leiden, waarbij de aflossingen via prijseffecten niet zozeer tot een daling van het waterpeil (de schuld) als wel tot het dieper wegzakken in het slik van de schuldenaren leidt.

En een lage rente leidt in zo’n situatie niet ‘automatisch’ tot meer leningen en meer geld.

Ik heb de m.i. correcte Wikipedia-samenvatting (01/05/2012) hier weergegeven, met mijn commentaar erbij over onze huidige situatie.

According to Fisher, the bursting of the credit bubble unleashes a series of effects that have serious negative impact on the real economy:

1. Debt liquidation and distress selling. Het terughalen van leningen uit Zuid Europa door banken en het vooral in Spanje uit huis zetten van eigenaren (terwijl er ongeveer 1 miljoen huizen leeg staan)

2. Contraction of the money supply as bank loans are paid off. Bedrijven betalen momenteel netto leningen af, zie de ECB statistiek

3. A fall in the level of asset prices. Woningprijzen dalen sterk, in veel EZ landen

4. A still greater fall in the net worth of businesses, precipitating bankruptcies. Momenteel vooral bij de banken het geval, zie echter ook het zeer grote aantal faillissementen

5. A fall in profits. Nog niet overal aan de gang

6. A reduction in output, in trade and in employment. Buiten Duitsland overal het geval

7. Pessimism and loss of confidence. Het uiteenvallen van de Euro wordt gezien als een reële mogelijkheid

8. Hoarding of money. Zie boven, over de vlucht in liquiditeit.

9. A fall in nominal interest rates and a rise in deflation-adjusted interest rates. In ieder geval de consumentenprijsinflatie is het afgelopen jaar veel sterker gedaald dan de ECB-beleidsrente, hetzelfde geldt voor de BBP-inflatie en de rente gedurende de afgelopen vijf jaar

De diagnose lijkt duidelijk. Aflossen van leningen aan geldscheppende banken is dus niet alleen problematisch omdat het de bestedingen tijdelijk direct onder druk zet – maar ook omdat de geldvoorraad zelf daalt, wat een langere termijn negatief effect op de bestedingen heeft. En dat is dus wat nu ook aan de hand is. De vraag is: hoe houden we de geldvoorraad op peil, in de Eurozone en vooral ook in de individuele landen van de Eurozone. Voor een diepgravende recente analyse van deze situatie (hoewel de fragmentatie van de EZ nog te weinig aandacht krijgt) wordt u verwezen naar Koo, die stelt dat alleen de overheid hiertoe in staat is.

apr 30, 2013

Posted by MerijnKnibbe on apr 30, 2013 | 2 comments

In toenemende mate hoor je mensen de vraag stellen of de economie wel een wetenschap is. Recentelijk deden bijvoorbeeld Heleen Mees en Peter de Waard dit. Een deel van het antwoord hierop is duidelijk:

De economische statistiek is wel degelijk een wetenschap.

Uiteraard geen perfecte wetenschap – maar statistici werken met duidelijke en vooral ook constante en niet van een individuele onderzoeker afhankelijke definities, concepten, operationaliseringen en metingen en conceptuele kaders. Voor het huidige denken over deze definities zij u verwezen naar deze discussie onder arbeids-statistici, die erover denken om de gangbare set van concepten, definities en operationaliseringen aan te passen aan de eisen van de tijde (o.a. meer aandacht voor onbetaalde arbeid). Meten is weten en wetenschappers moeten weten hoe ze meten.

Een van de door statistici ontwikkelde en consistent gemeten begrippen is de ‘brede’ werkloosheid. Voor meta kunt u terecht bij Eurostat. Het komt erop neer dat vanuit een economische invalshoek (hoeveel arbeid is er beschikbaar) gekeken wordt naar mensen die weliswaar werk hebben maar die meer werk willen hebben, naar mensen die niet direct beschikbaar zijn maar die wel zoeken en naar mensen die wel beschikbaar zijn maar niet zoeken. Deze drie categorieën worden niet mee-gemeten in de normale werkloosheidsstatistiek (de eerste overigens nog wel in de noemer van het werkloosheidspercentage). Hoe staat het met deze werkloosheid? De consistente definiëring en meting ervan maakt het mogelijk de EU landen met elkaar te vergelijken. Overigens is ook een vergelijking met de VS mogelijk, waaruit blijkt dat de verschillen daar tussen staten veel kleiner zijn dan tussen landen in de EU en dat het niveau van deze werkloosheid aldaar veel lager ligt.

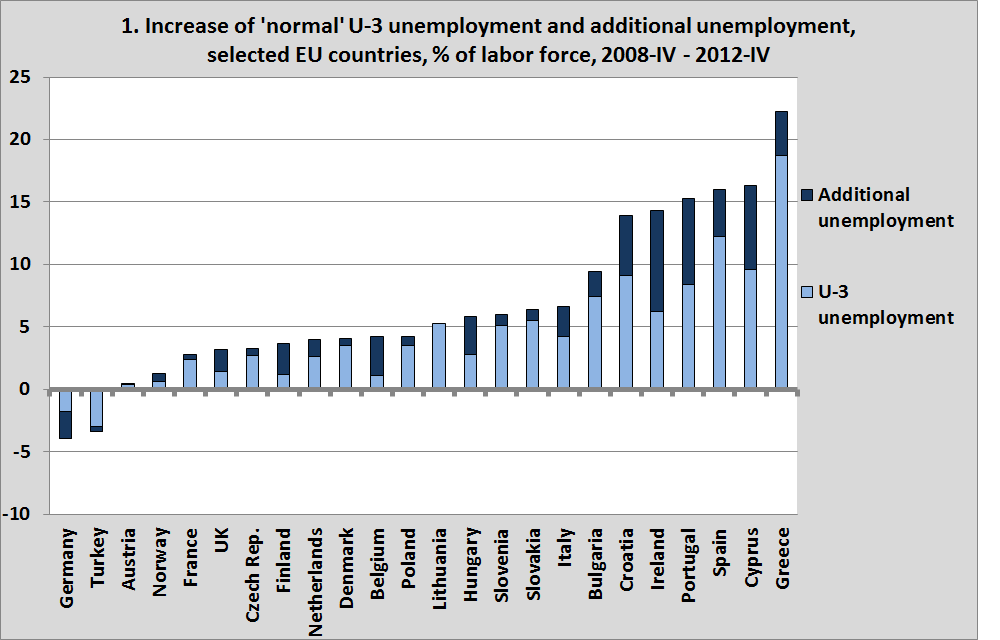

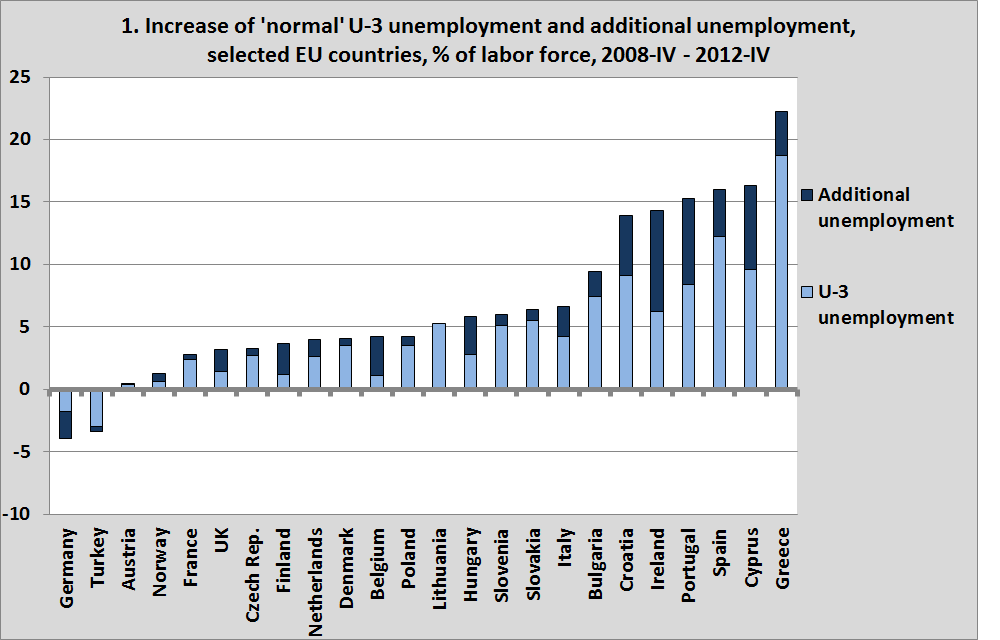

Wat zien we als we de gegevens van het vierde kwartaal van 2008 vergelijken met het vierde kwartaal van 2012 en kijken naar de toename van zowel de gewone ‘U-3’ als de additionele werkloosheid (grafiek 1)? Niet helemaal onverwacht blijken de verschillen in ontwikkeling groter te zijn dan alleen op basis van ‘U-3’ kan worden gesteld. Minder voor de hand liggend en reden tot nog grotere zorg: een aantal landen die het redelijk leken te doen (Finland, België, het VK) blijken het relatief duidelijk slechter te doen. Bizar en reden voor paniek: slechts in 1 van alle EU landen is de werkloosheid gedaald. Ook in Turkije, dat overigens een veel sneller groeiende beroepsbevolking kent, was dit het geval, maar daar kon de beleidsrente van de centrale bank met ongeveer 10% worden verlaagd.

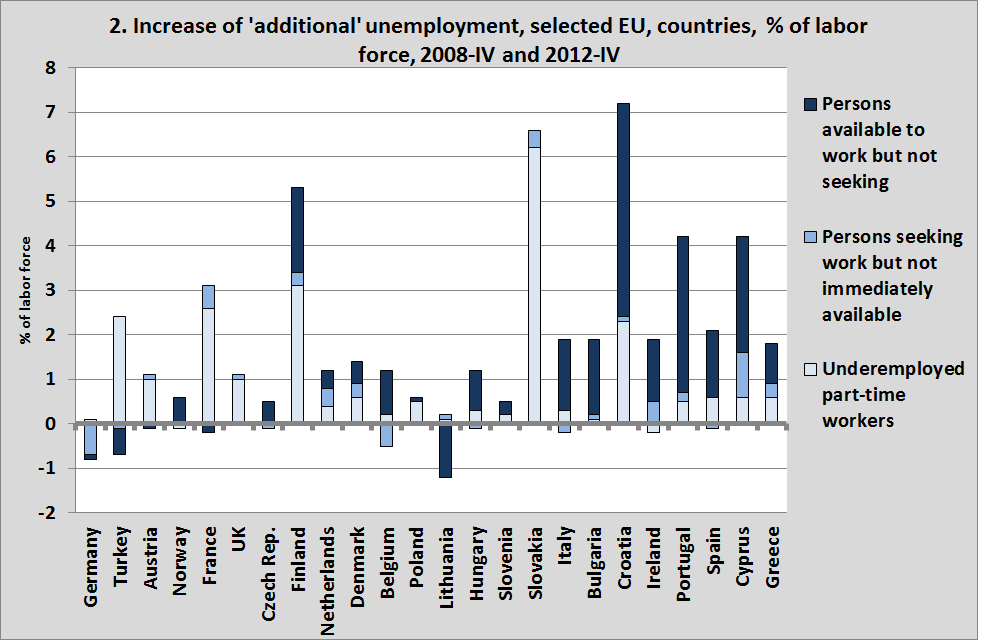

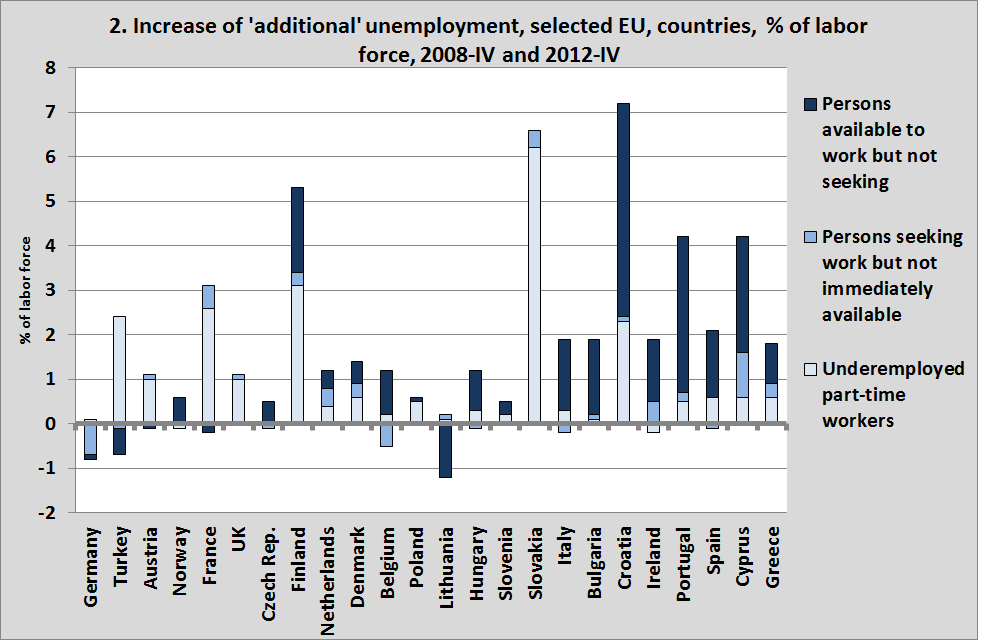

We kunnen de vraag stellen welke van de drie soorten additionele werkloosheid vooral toenam (grafiek 2). Een wat complex beeld, maar vooral in de periferielanden lijken er veel mensen het zoeken naar werk te hebben opgegeven terwijl in landen als Finland en België veel onvrijwillige deeltijd lijkt voor te komen (overigens kent Nederland zowel de hoogste deeltijdfactor van alle EU landen als het laagste percentage onvrijwillige deeltijd, het voordeel van werkelijke flexibiliteit van de arbeidsmarkt waarbij dit niet, zoals in het ‘Troika’ denken hierover, vanuit middelmatige managers wordt gedefinieerd maar vanuit de mensen die het echte werk doen).

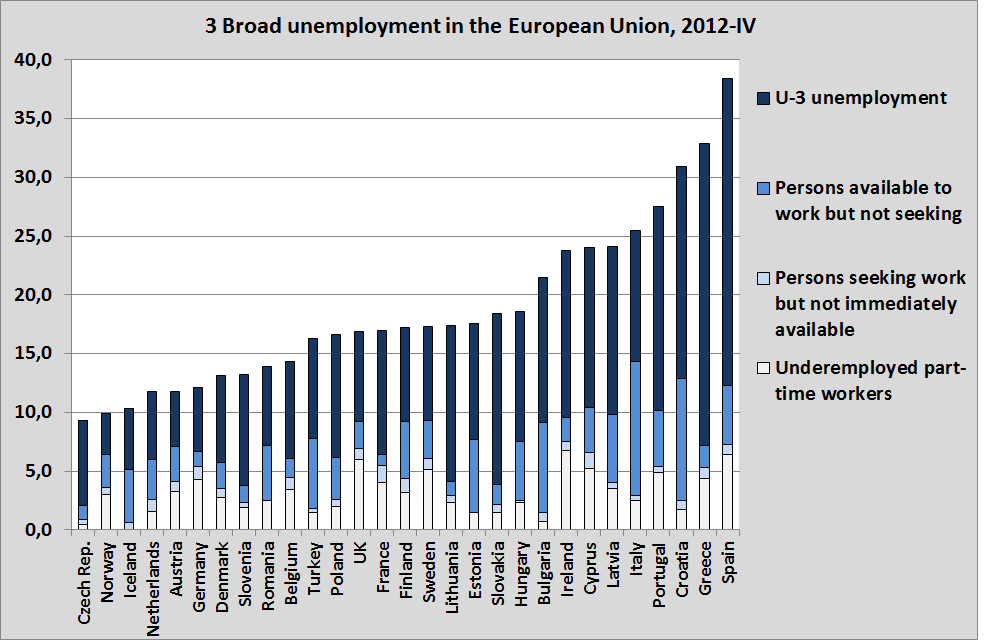

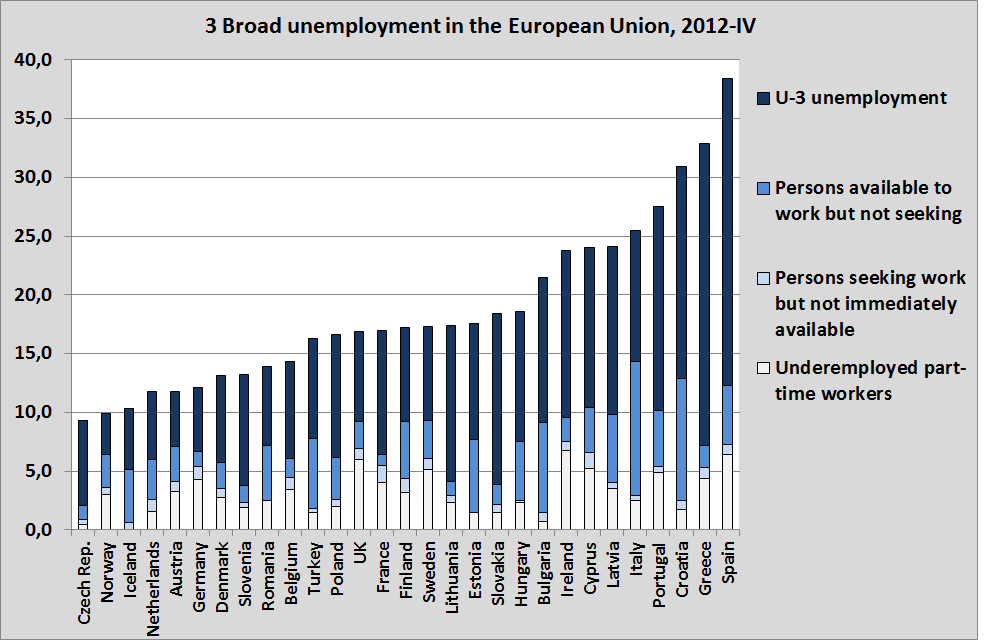

Daarnaast kunnen we de vraag stellen hoe hoog de totale werkloosheid is (grafiek 3). Voor alle duidelijkheid: de maateenheid van de linker as is dus echt ‘% van de beroepsbevolking’. Vijfendertig procent brede werkloosheid in Spanje en Griekenland – en dan zitten ze in het jaarverslag van de ECB te sufmutsen over 0,5% inflatie meer of minder… Maar toegegeven, in de modellen van de ECB, te onderscheiden van de statistieken, is werkloosheid inderdaad niet opgenomen – geheel volgens de richtlijnen van de economische ‘wetenschap’ wordt het gedefinieerd als ‘vrije tijd’. En dat is dus inderdaad geen wetenschap maar duur betaalde bezigheidstherapie. Zie hier voor het verschil tussen werkloosheid en vrije tijd.

apr 29, 2013

Posted by MerijnKnibbe on apr 29, 2013 | 0 comments

Het Duitse Handelsblatt heeft een ‘shadowcouncil’ voor de ECB. Als economisch historicus die wat van statistiek weet (een cijfersmid) maak ik daar deel van uit. Een week voor de vergadering van het bestuur van de ECB komt de ‘shadowcouncil’ telefonisch bijeen om over het monetaire beleid te praten. Hieronder kunt u het Handelsblattverslag hiervan lezen. Wat mij betreft viel deze keer op dat steeds meer mensen steeds bezorgder worden over de economische ontwikkelingen in het Eurogebied. Steeds sterker ontstaat de indruk dat het, los van de (eventuele) noodzaak tot allerlei hervormingen in allerlei landen, nodig is dat er agressiever wordt opgetreden vanuit de centrale bank, zonder dat overigens verwacht wordt dat dit een ‘silver bullet’ is. Een van de deelnemers acht het zeer gewenst dat de overheid direct van de banken gaat lenen (met de impliciete opkoopgarantie van de ECB), om zo ook de balansen van de banken te herstellen. Voor het denken hierachter kan worden verwezen naar dit stuk van Koo.

Het feit dat de werkloosheid historisch gezien werkelijk recordniveaus heeft bereikt is nu algemeen bekend en wordt in toenemende mate genoemd in de discussies. Men maakt zich vanuit de directe praktijk van de verstrekking van leningen zorgen over de fragmentering van de Eurozone.

Aanvullend: uit de na de vergadering beschikbaar gekomen monetaire gegevens blijkt dat de geldhoeveelheid in de Eurozone (zeer licht) gekrompen is, in februari… Belangrijker is dat voor zover de geldhoeveelheid op peil gebleven is dit vooral komt doordat allerlei ‘lange’ spaartegoeden zijn overgeheveld naar betaalrekeningen. Terwijl ook binnen de M-3 geldhoeveelheid (die uit verschillende soorten geld zowel als geld op verschillende soorten betaalrekeningen bestaat) een sterke beweging zichtbaar is naar maximale liquiditeit (technisch: het (M-3 minus M-2) gedeelte stort ineen, de laatste tijd). Bedrijven lenen ook steeds minder bij de banken. Terzijde – toen ik de link zocht bleek dat vandaag door de ECB ook de sectorinkomens en -bestedingsgegevens zijn gepubliceerd. Opmerkelijk is de toename van het inkomen van de overheid tegenover de afname van het inkomen van de huishoudens. Anders gezegd – de belastingen zijn hoger maar dit geld wordt gebruikt om het tekort te verkleinen. Opmerkelijk is de toename van de financiële bezittingen van de overheid – die namen met in 2012 met 450 miljard toe (uitgegeven leningen en aandelen). Wie zouden al dat geld toch geleend en gekregen hebben? Hier staat overigens een toename van ‘overheidsschuld’ van 370 miljard tegenover. De overheid als bank.

Het verslag:

Shadow ECB Council

At the meeting of the Shadow ECB Council on 25 April a majority of eight members recommended a cut of the ECB’s main refinancing rate by half a percentage point, to 0.25 per cent. Five favoured a quarter point cut, to 0.5 per cent. Two members argued in favour of unchanged rates. Most members see a need for the ECB to go beyond cutting rates and embrace more aggressive and unconventional measures to kick-start bank lending and to get the economy out of recession.

Members further reduced their forecasts for growth and inflation this year and next. After a decline of 0.5 per cent in 2012 and 0.4 per cent in 2013 members on average expect 0.8 per cent GDP growth in 2014, barely taking the economy back to the level of 2011. Inflation is expected to fall to 1.7 per cent this year and further to 1.6 per cent in 2014. These changes bring the average forecasts of the Shadow Council roughly in line with ECB staff projections published in March.

Many members urged the ECB to consider more aggressive and innovative measures to kick-start depressed bank lending. One such measure which received considerable support was to offer a five-year Long Term Refinancing Operation and make it conditional on the provision of credit to small and medium enterprises, as these were considered to be severely credit constrained in a number of countries.