nov 26, 2011

Posted by MerijnKnibbe on nov 26, 2011 | 1 comment

Ik had mij voorgenomen de komende tijd aan de gang te gaan met geknutsel betreffende de boter en margarine consumptie in Nederland tussen bijvoorbeeld 1946 en 1953. Het is mij niet gegeven. Kennelijk is het mijn lot dat ik, keer op keer, romantische onzin en klinklare empirische kletsika aan de kaak moet stellen. Vandaag vooral een voorbeeld van het laatste (maar ook wat van het eerste). Eerst de regelrechte kletsika: volgens Jurgen Stark is Ierland niet enkel een schoolvoorbeeld van hoe je bezuinigingen aanpakt maar ook een exportsucces. Onjuist. Van alle ‘interne devaluatie’ landen, die proberen via loonsverlagingen en exportgroei uit de ellende te komen, doet Ierland het wat betreft export het slechtst. Dus niet het best, zoals Stark suggereert, maar het slechtst. En, o gruwel, Griekenland doet het met afstand wel het best…. (zie grafiek).  Wel is de lopende rekening van Ierland de afgelopen jaren verbeterd – maar dat komt door een afname van de import, niet door een toename van de export. (more…)

Wel is de lopende rekening van Ierland de afgelopen jaren verbeterd – maar dat komt door een afname van de import, niet door een toename van de export. (more…)

nov 25, 2011

Posted by MerijnKnibbe on nov 25, 2011 | 0 comments

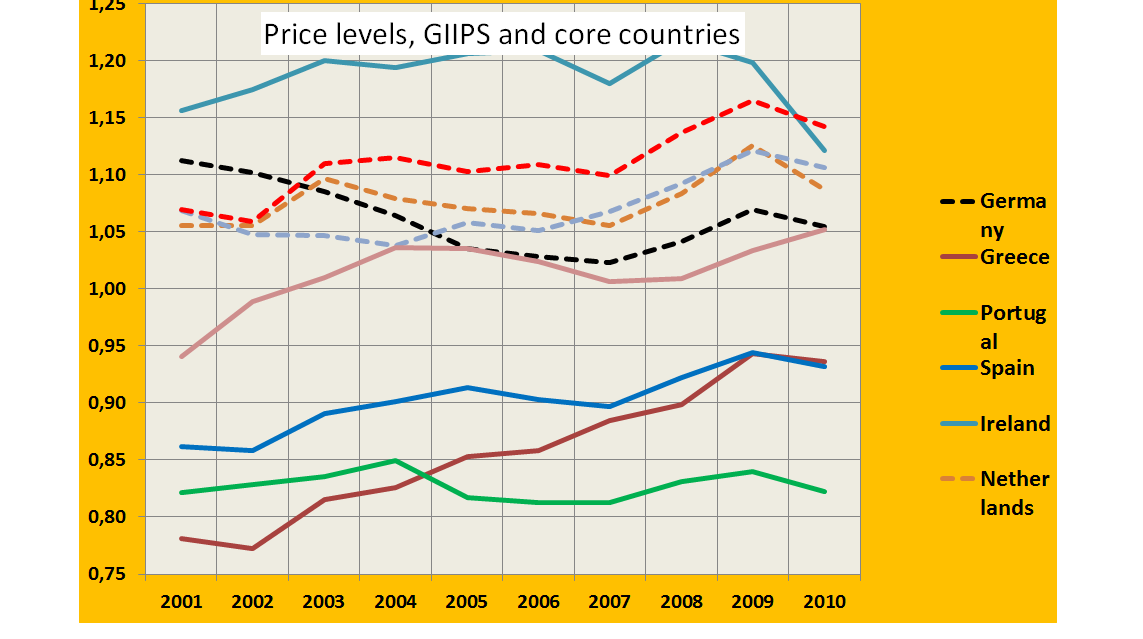

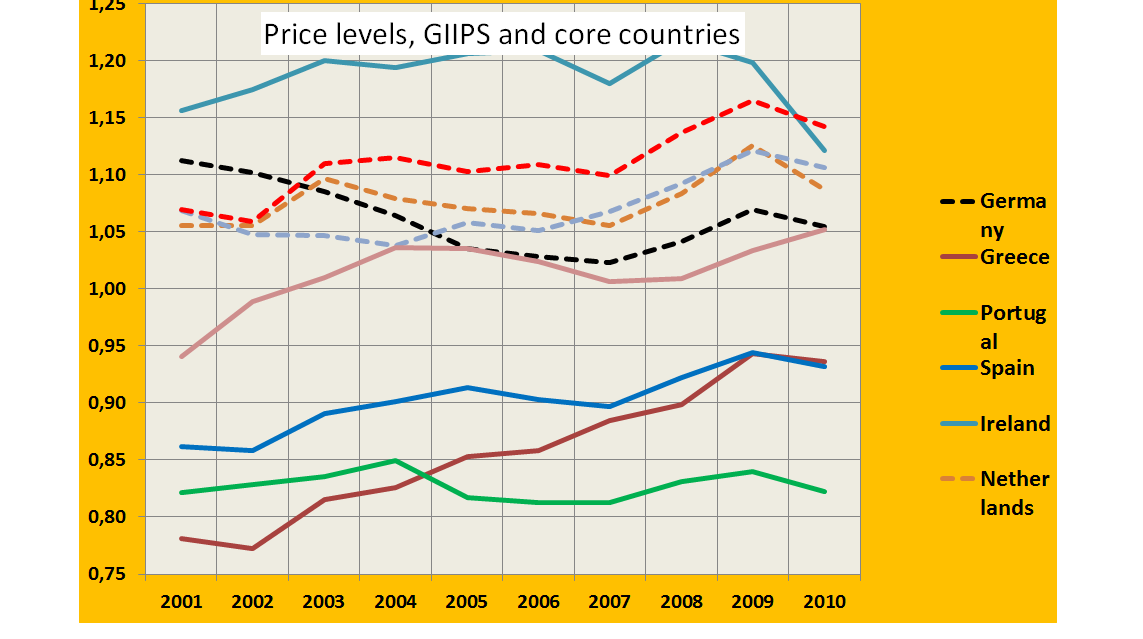

Er zijn twee verhalen over de grote tekorten die de perifere landen op de lopende rekening hebben. Of eigenlijk: hadden. Ze zijn namelijk al aanzienlijk geslonken. Het ene verhaal is dat de grote onevenwichtigheden zijn veroorzaakt door stijgende en uiteindelijk veel te hoge prijsniveau’s. De andere is dat spaarzaamheid in de kernlanden van de EU (denk aan de pensioenafdrachten!) daar een onderconsumptie veroorzaakte die tot relatief lage importen leidde en die aan de andere kant leidde tot kapitaalvlucht naar landen met een lager prijsniveau. Zoals de perifere landen. Wat is waar, de stijging van het prijsniveau aldaar, of het lage prijsniveau? Of is het als je naar de feiten kijkt toch ingewikkelder? Het laatste. De grafiek geeft de relatieve prijsniveau’s van de landen ten opzichte van het hele EU gebied weer (data: Eurostat), voor de totale productie (dus niet enkel het BBP). Een stijging geeft dus geen inflatie aan, maar een hogere inflatie dan in andere landen.

Als we alleen naar Duitsland en Griekenland kijken dan lijkt vooral het verhaal van een te snelle prijsstijging in Griekenland en een geforceerde prijsdaling in Duitsland waar te zijn. Maar daarna wordt het toch ingewikkelder:

Als we alleen naar Duitsland en Griekenland kijken dan lijkt vooral het verhaal van een te snelle prijsstijging in Griekenland en een geforceerde prijsdaling in Duitsland waar te zijn. Maar daarna wordt het toch ingewikkelder:

* een land als Portugal kende een laag prijsniveau maar geen (relatieve) prijsstijging

* Italie kende een prijsstijging, maar eigenlijk alleen maar tot 2004, daarna blijkt de verhouding met Duitsland vrijwel gelijk

* De prijsstijging in een land als Spanje was relatief gezien zeker niet sterker dan in Nederland, terwijl Spanje sterk toenemende tekorten kende en Nederland juist zeer grote overschotten op de handelsbalans. Uitgaand van een hogere potentiele productiviteitsgroei in Spanje zou je eigenlijk het omgekeerde verwachten.

Het idee van de ontwrichtende kapitaalstromen lijkt voor een aantal landen dus zeker relevant te zijn geweest. De vraag is dan wel waarom het kapitaal niet enkel naar de landen met een laag prijsniveau stroomde maar ook naar Ierland.

Al met al reden genoeg om niet enkel in het belang van het prijsniveau te geloven (let op: ik zeg ‘niet enkel’ in plaats van ‘niet’), maar ook in het belang van een sterke exportindustrie en de specifieke kosten van die industrie. En een sterke exportindustrie heb je niet zomaar: Siemens en Mercedes bestaan al een tijdje. Hoe dat ook zij – eens temeer blijkt dat een simpele zoektocht in de krochten Eurostat (vijf muisklikken, heb ik geteld) de berichtgeving rondom de crisis aanzienlijk kan nuanceren. Het verhaal van het hoge prijsniveau kan het tekort van Portugal in ieder geval niet verklaren (vergelijk Portugal ook met directe concurrenten als Spanje, Griekenland en Italie).

P.S. – het overheidstekort van het Eurogebied ligt op ongeveer 4%, momenteel. En dat is minder dan de helft van het niveau in de VS en het VK. Bij een economische groei van 3% en een inflatie van 3% is er binnen twee jaar geen enkel probleem meer: meer belasting, minder werkloosheid, veel kleinere tekorten en een lagere schuld/BBP quote. Maar we kiezen niet voor groei. We kiezen zeer bewust voor nog hogere werkloosheid, onder meer in landen waar de werkloosheid al fors boven de tien of zelfs twintig procent ligt. Wat aangeeft dat de crisis politiek is, en niet economisch.

nov 25, 2011

Posted by MerijnKnibbe on nov 25, 2011 | 0 comments

Naar aanleiding van een uitzending van RTL 7 waarin allerlei (onder andere in goud handelende) experts de inflatieangst probeerden aan te wakkeren: we zijn toe aan een wat scherpere definitie van het begrip ‘inflatie’. Waarom?

De inflatie in de zin van de ‘P’ in de bekende verkeersvergelijking, MV = PT, wordt door economen niet goed gemeten. (M: de geldhoeveelheid, V: de omloopsnelheid van het geld, P: de gemiddelde prijs per transactie en T: het aantal transacties). Vaak gebruiken economen de consumentenprijsindex om de inflatie in beeld te brengen, de geharmoniseerde index is zelfs de officiele doelvariabele van de Europese Centrale Bank. Niet slim:

* De consumentenprijsindex meet de prijsontwikkeling van de consumentenbestedingen. En weliswaar zijn deze bestedingen ongeveer 50% van het totaal (en niet 70%, zoals vaak wordt verondersteld) en daarmee een groot deel van de totale bestedingen, toch zijn er ook nog 50% andere bestedingen (N.B. – de gezinsconsumptie is wel 70% van de totale bestedingen, maar 20%-punt daarvan is overheidsconsumptie, dus consumptie van huishoudens die via de overheid bekostigd wordt. Denk onder meer aan onderwijs).

* zaken die buiten de index vallen zijn bijvoorbeeld investeringsgoederen, maar ook (DAAR ZIJN ZE WEER) de prijzen van huizen zitten er niet in, net zo min als de salarissen van onderwijzend personeel.

* zoals u weet zijn de prijzen van huizen (toch niet de minst belangrijke transactie: als je een huis van 150.000,– koopt dan is dat toch gelijk aan 5 tot 7 jaar boodschappen!) momenteel in Nederland: aan het dalen. En wel met ongeveer 2 tot 3% op jaarbasis. De ongeveer 2,6% stijging van de prijsindexvan de gezinsconsumptie laat dit buiten beeld, de prijsstijging in de totale economie is geringen (zeker als we ook de dalende aanneemprijzen van bouwprojecten en de grondprijzen erbij betrekken, over andere investeringsgoederen weet ik momenteel weinig)

* En daar komt dan weer bij dat (het bezit van) een huis ook een vermogenscomponent kent. Zeker het Amerikaanse, maar ook het Nederlandse voorbeeld laat zien dat in tijden dat de prijzen van huizen gaan stijgen er minder gespaard wordt, omdat men denkt dat het vermogen toch al toeneemt. En in tijden van dalende prijzen vindt het tegengestelde plaats: momenteel schijnen mensen bijvoorbeeld hun spaargeld zelfs te gebruiken om hun hypotheek af te lossen: debt deflation in volle glorie en een actie die direct tot geldvernietiging leidt.

* huishoudens hebben dus geld nodig om hun balansen te herstellen. Het idee dat een stijging van de geldhoeveelheid (ik heb het dan niet over een vertienvoudiging ervan, maar bijvoorbeeld een stijging met 10%) direct tot inflatie leidt is daarom niet werkelijk actueel. Wellicht leidt het enkel tot een daling van de omloopsnelheid, of in deze deflatoire tijden tot een stijging van het aantal transacties.

* maar goed, zelfs daar hoeven we ons geen zorgen over te maken, want de geldhoeveelheid stijgt absoluut niet hard, op het moment. Het percentage (M3) ligt ongeveer op 3%, ik verwacht zelf dat dit nog gaat dalen.

* Al met al: de prijsstijging van de gehele economie is momenteelvermoedelijk aanzienlijk lager dan aangegeven door de prijsindex van de consumentenprijzen, de geldhoeveelheid stijgt bijzonder weinig (de officiele richtlijn van de ECB is 4,5% per jaar) en een stijging van de geldhoeveelheid kan op dit moment net zo goed tot een daling van de omloopsnelheid leiden of een afname van het aantal transacties. Specifiek voor de huizenmarkt kan gesteld worden dat de geldhoeveelheid daar nog verder zal afnemen (minder en lagere hypotheken), waardoor de P van de huizen zowel als de T van het aantal transacties nog verder omlaag zal gaan.

Geen paniek dus.

En o ja, ook geen goud kopen. Spaanse staatsobligaties lijken een veel veiliger optie (lage overheidsschuld, geen erg hoog tekort, enorme overcapaciteit in de economie, enzovoorts).

En o ja, het opkopen van Griekse overheidsschuld op de secundaire markt leidt niet tot geldschepping. Maar dat wist u ongetwijfeld al.

nov 24, 2011

Posted by MerijnKnibbe on nov 24, 2011 | 1 comment

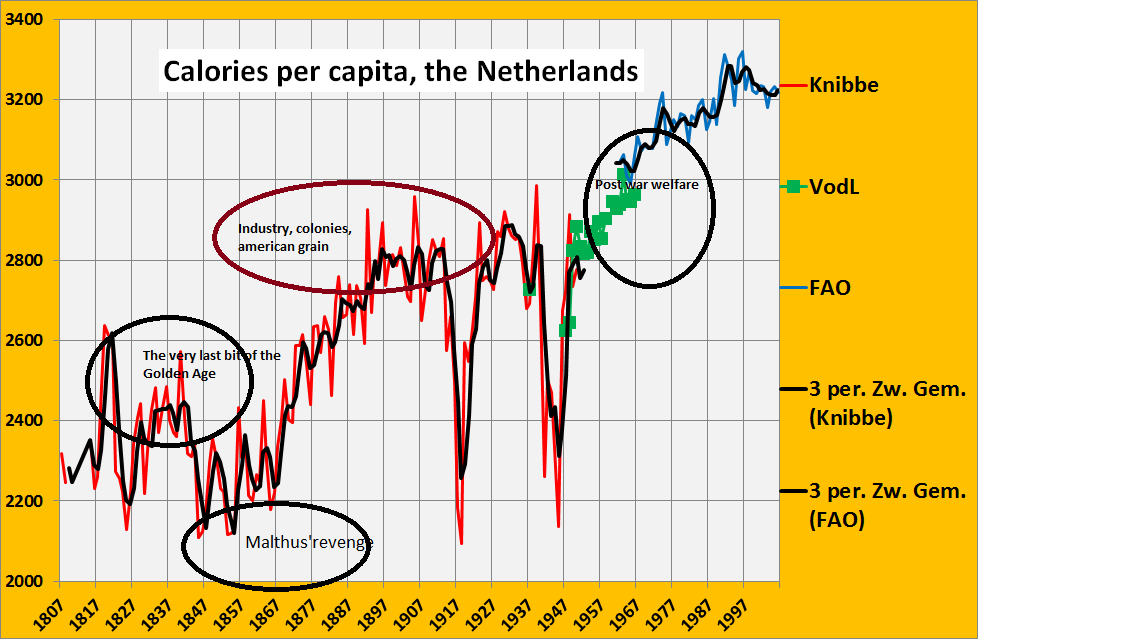

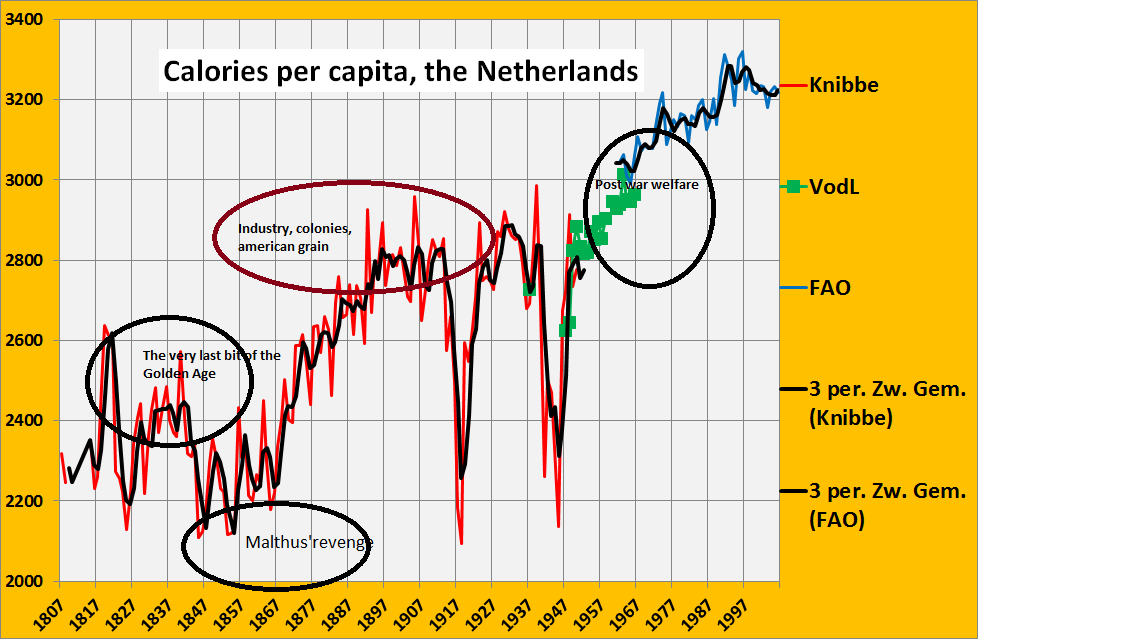

Zoals beloofd af en toe ook een historische grafiek. De komende weken ben ik aan de gang met het aan elkaar lassen van een aantal reeksen betreffende de voeding in Nederland. Waarom? Een van de fundamentele vragen van de economie en zeker ook de economische geschiedenis is of mensen ook beter af zijn met al die economische groei. Om daar een goed antwoord op te kunnen geven is het noodzakelijk het Bruto Binnenlandse Product (uiteindelijk een monetaire maatstaf) te correleren met fysieke gegevens – zoals de beschikbaarheid van voeding. Ik had zelf al een voedingsreeks voor de periode 1807-1950 gemaakt, die ik nu aan een reeks van de FAO voor de periode na 1961 en een reeks van het Verslag over de Landbouw voor de periode 1951-1960 aan het koppelen ben. Het resultaat van de uitgangsreeksen staat hier beneden, de definitieve reeksen zullen er niet veel van verschillen maar het fundamentele karakter van dit onderzoek vereist wel nogal wat gepriegel met de basisreeksen, waar ik nu mee bezig ben (p.s. – er zijn momenteel geen andere landen met een dergelijke lange historische voedingsreeks, bij mijn weten, hoewel Pierre van der Eng goed werk heeft gedaan voor Indonesie en Fogel en Harris voor Engeland):

Een aantal opmerkelijke aspecten:

A. Het hoge niveau aan het begin, dat ook gekenmerkt werd door een hoge consumptie van dierlijke producten (met name zuivel: ruim (more…)

nov 23, 2011

Posted by MerijnKnibbe on nov 23, 2011 | 2 comments

1. Introductie.

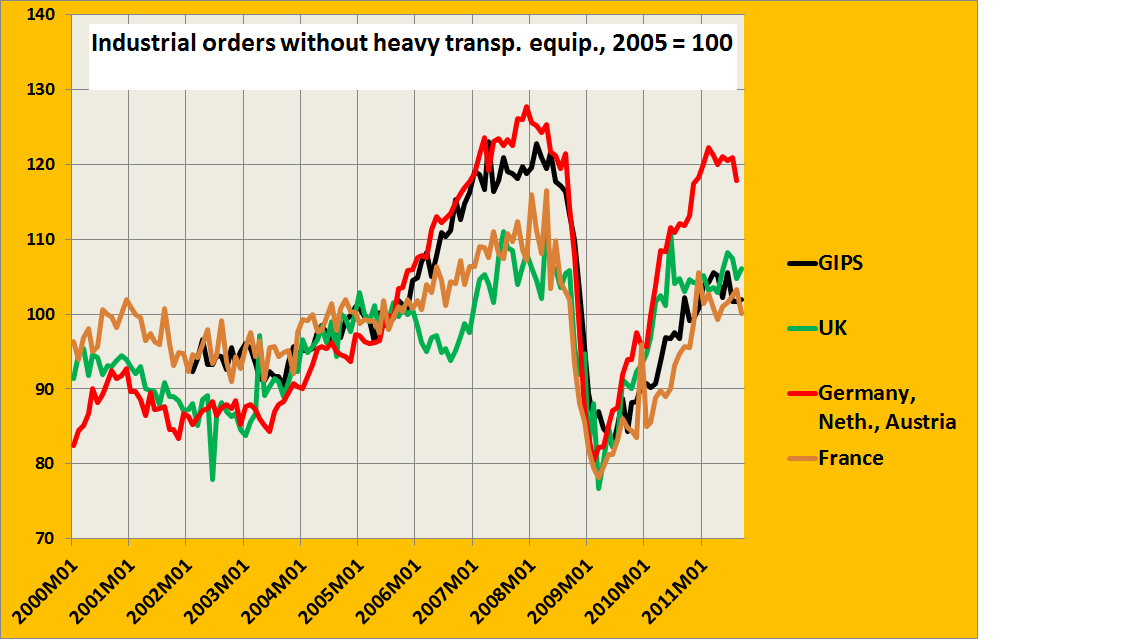

Vandaag publiceerde Eurostat nieuwe gegevens over de industriële orders, een belangrijke indicator voor de productie maar vooral ook voor de ontwikkeling van de conjunctuur. Citaat:

Industrial new orders down by 6.4% in euro area. Oeps.

2. De genoemde indicator is lastig te interpreteren. Ze is erg ‘rumoerig’ (een uitstekende Nederlandse vertaling van het Engelse begrip ‘noise’, waarmee geduid wordt op veranderingen in een variabele die niet worden veroorzaakt door de verklarende variabelen in een model maar door andere oorzaken die vaak op de zeer korte dan wel juist op de zeer lange termijn spelen), zodanig zelfs dat bijvoorbeeld de Deense gegevens nauwelijks bruikbaar zijn. Daarnaast is de indicator niet gecorrigeerd voor veranderingen in de waarde van het geld, wat internationale en historische vergelijkingen lastig maakt.

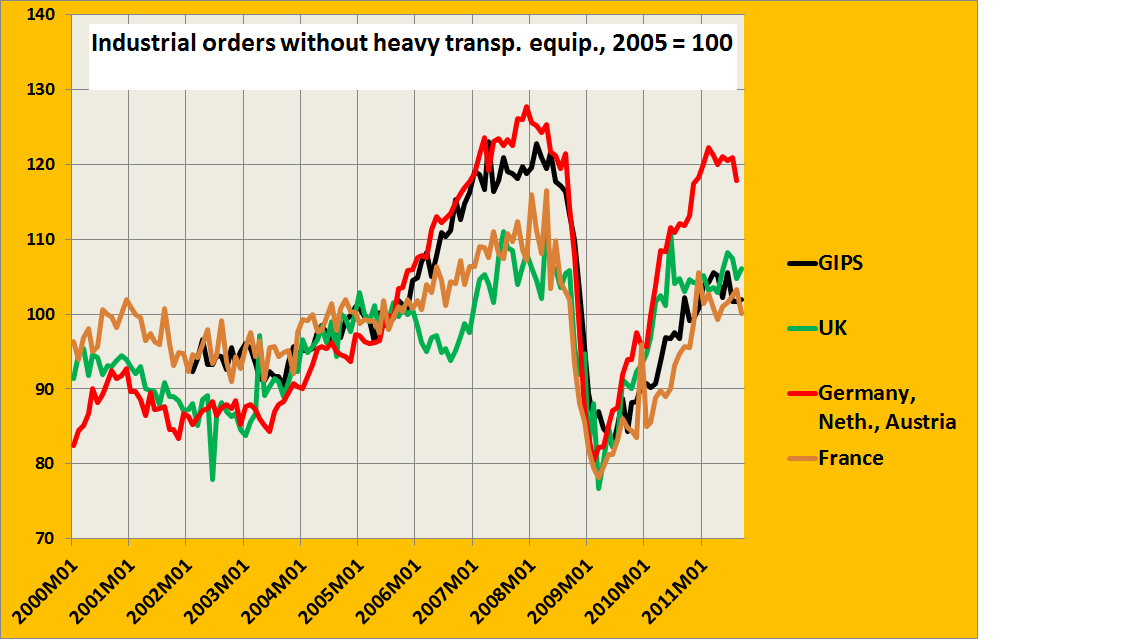

3. Toch is het aardig de dramatische korte termijn ontwikkeling in MET NAME het Eurogebied in een langer termijn perspectief te zetten, waarbij hier met name de toenemende tegenstellingen in het Euro-gebied zullen worden uitgelicht: zijn die er ook wat betreft de ontwikkeling van de orderportefeuille van de industrie (met uitzonderingen van de productie van zware transportmiddelen)? En excuses voor alle cursiveringen en dergelijke in de tekst: dat hoor je zo min mogelijk te doen. Maar de huidige situatie is dramatisch en acuut.

4. Wat zien we dan (grafiek)

5. Al voor de crisis namen de verschillen sterk toe: in bijvoorbeeld Frankrijk lag het index-niveau in 2000 nog hoger dan in ‘Groot Duitsland'(in dit geval Nederland, Oostenrijk en Duitsland; voor Finland en België waren de gegevens niet beschikbaar). Maar in 2007 lag het Franse (en Engelse) niveau lager – dan in ‘Groot Duitsland’ maar ook lager dan in de ‘GIPS’landen (Griekenland, Italie, Portugal spanje). Tijdens de crisis heeft ‘Groot Duitsland’ echter een voorsprong op deze GIPS landen behaald!

6. Een hypothese die serieus genomen moet worden is dat Duitsland (en Nederland?) juist om dit voor elkaar te krijgen en de concurrentiepositie van de eigen industrie te versterken druk op de ECB heeft uitgeoefend om een restrictief beleid te voeren. Let wel: zelfs noodkredieten van de ECB aan Zuid-Europese banken die te maken hadden met kapitaalvlucht (i.e.: de bekende bankrun!) worden door een zeer invloedrijke econoom als Hans-Werner Sinn en zijn companen ter discussie gesteld. Kijk uw economieboeken er op na: het in de kiem smoren van paniekgedreven kapitaalvlucht is een van de essentiële taken van een centrale bank! Maar zelfs dat mag niet meer, van de Duitse politiek. En, mijn goedheid, als je een noodfonds instelt (wat discutabel is, maar het is ingesteld) dan is je enige optie dat fonds dusdanige fondsen te verstrekken dat het een ‘schock and awe’ tactiek kan voeren en blijven voeren, indien nodig. Minimaal 3 triljard Euro, dus, ruwweg vijf keer het BBP van Nederland. Er is geen tussenweg, wat iedereen weet. Toch probeert men juist die tussenweg te bewandelen. Waarom!?

7. ‘Gelukkig’ blijkt uit de aller recentste gegevens de industrie in de kernlanden momenteel keihard onderuit te gaan – de verschillen nemen weer af. Er we lopen geen risico op een tweede inzinking – we zitten er al lang midden in. Hopelijk leidt dat, onder druk van het Duitse bedrijfsleven, ook tot geloofwaardiger economische politiek van de EU. Maar waarom zouden de Europese politici het beter doen dan de Belgische?

Wel is de lopende rekening van Ierland de afgelopen jaren verbeterd – maar dat komt door een afname van de import, niet door een toename van de export. (more…)

Wel is de lopende rekening van Ierland de afgelopen jaren verbeterd – maar dat komt door een afname van de import, niet door een toename van de export. (more…)