nov 24, 2013

Posted by MerijnKnibbe on nov 24, 2013 | 1 comment

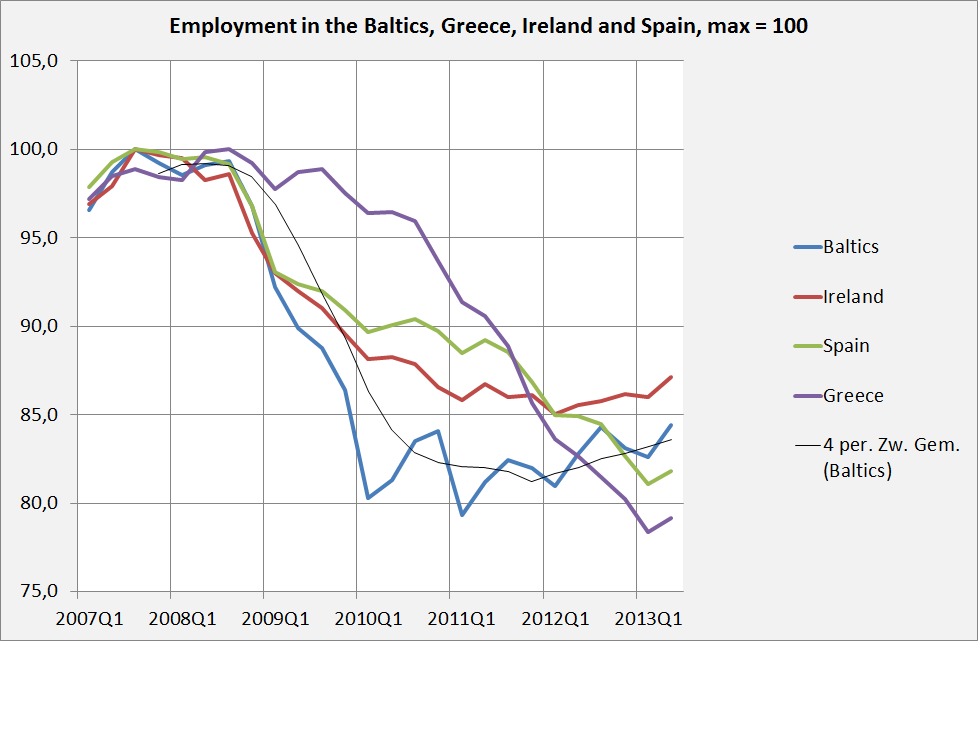

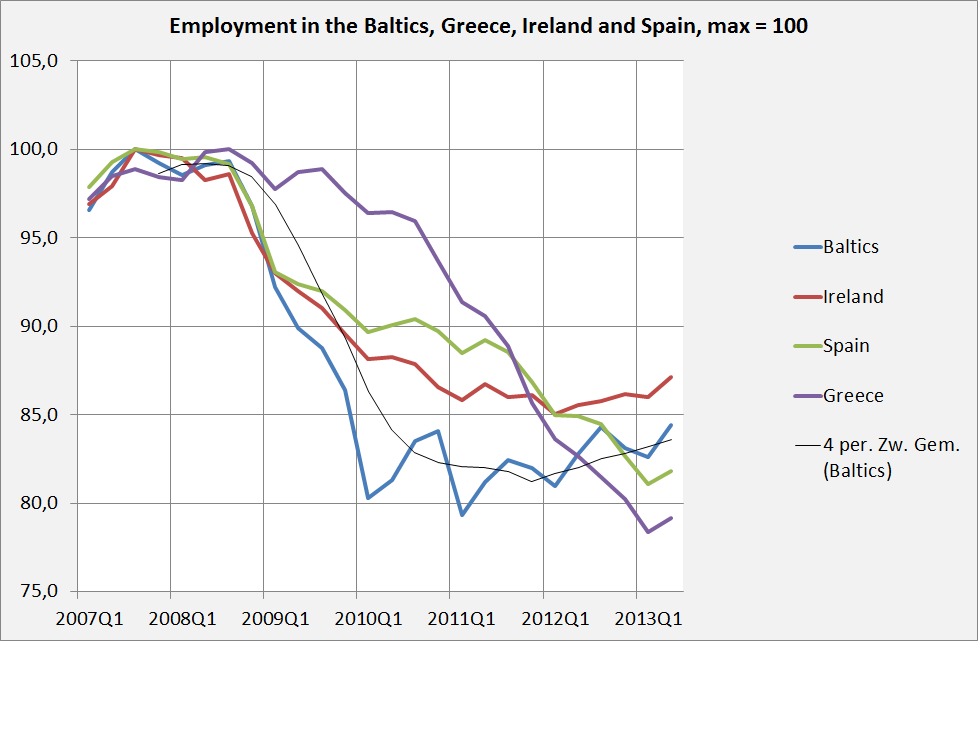

Stelt u zich voor dat er komend jaar in Nederland opeens 900.000 banen (inclusief ZZP-ers en zelfstandigen) verdwijnen. En dat in de zes maanden daarop nog eens 600.000 banen verdwijnen. Op een totaal van ongeveer 8.000.000 banen. Omdat de (buitenlandse) banken, opeens, stoppen met tomeloze kredietverlening en hun geld, opeens, terug willen hebben. En dat u te horen krijgt dat de oplossing voor dit probleem is dat u (nog) makkelijker ontslagen moet kunnen worden. En dat uw loon (nog) lager moet worden. Want dan kan het land meer exporteren zodat de schulden aan die banken kunnen worden terugbetaald. En dat dat dus niet werkt, ondanks vele miljarden steun van de EU. Dat is wat in Letland en in de andere Baltische staten gebeurt is. U weet wel, die landen die volgens miniser Dijsselbloem een voorbeeld voor ons zijn. En waar de werkgelegenheid dus niet of nauwelijks toeneemt en, vijf jaar na dato, nog steeds ver, ver onder het oude niveau ligt. En voor nog zo´n braaf voorbeeldland, Ierland, geldt hetzelfde (terzijde – de goederenexport van Ierland, die volgens de mythologie van mensen als Olli Rehn nu met dubbele cijfers zou moeten toenemen, is aan het imploderen. Het gaat bij export tegenwoordig niet om lage lonen of landen, maar om internationale productieketens en technologie. En Ierland heeft de pech dat deze ketens zich kennelijk verleggen.

Die landen met als het om de Baltische staten gaat die uitermate slechte woonomstandigheden, waar iedereen zo snel mogelijk probeert te emigreren. Die landen waar de lonen altijd al veeeeeel lager waren dan bij ons en waar mensen altijd al veeeeeel makkelijker ontslagen konden worden zonder dat dit een oplossing was en is. En waar wel wat buitenlandse exportbedrijven zitten, maar die maken enkel gebruik van de goedkope arbeid en dragen geen kennis of opdrachten over aan de eigen bedrijven van deze landen. En waar het miezerige beetje groei dat daar nu is (of de krimp, zie Ierland), gezien de lage productiviteit en het enorme economische potentieel van deze landen, veel te weinig is om het werkgelegenheidsprobleem op te lossen (maar de emigratie heeft dat potentieel natuurlijk zwaar aangetast). Een groeiende economie met een hoge werkloosheid kan makkelijk een banengroei van 2 tot 3% per jaar vertonen, of zelfs meer. En gezien de dalingen moet dat. Maar als dit een land met een hoge werkloosheid, lage productiviteit maar goed geschoolde bevolking betreft dan is daar zeker 5 tot 6% groei per jaar voor nodig. Ondanks de beloften dat de Baltische staten ´even door de zure appel heen moesten bijten´ is daar nu, 5 jaar na het begin van de crisis, nog steeds geen sprake van. De werkgelegenheid is nog steeds desastreus laag. De lopende rekeningen van deze landen vertonen nog steeds tekorten. De overheidstekorten zijn beperkt, maar dat komt slechts door massieve inkomensoverdrachten vanuit Brussel. Niet dat ik tegen die transfers ben. Zonder dat geld, dat ten dele in de plaats kwam van het geld dat de banken jarenlang in deze landen pompten, zou het allemaal nog veel erger zijn. Griekenland is daar een voorbeeld van, waarbij overigens ook de Griekse arbeidsmarkt, door het zeer grote aantal ZZP-ers, veel flexibeler is dan de onze. Nergens in Europa zijn de lonen ook zo snel zo veel verlaagd als juist in Griekenland! Het hielp niets. Integendeel, zelfs.

Natuurlijk, het ging al mis vóór 2007, door de ongebreidelde kredietstromen. Landen Huishoudens en bedrijven konden maar lenen en lenen en lenen, omdat mensen als Alan Greenspan (lees zijn in 2007 verschenen autobiografie’ en instituties als de ECB, op het verkeerde been gezet door ideeën over rationale verwachtingen en bedrijven en consumenten en zo, dachten dat schulden en tekorten op de lopende rekening er niet meer toe deden, immers, zoals Robert Lucas (geen komediant, zoals u wellicht denkt, maar een Nobelprijswinnaar economie en de meest invloedrijke ´mainstream´ econoom van de aflopen decennia) stelde: tegenover elke schuldenaar staat een schuldeiser…. dus kunnen banken nooit in de problemen komen. Nee, ik snap dat ook niet. Maar hij was de meest invloedrijke econoom van de afgelopen decennia…. Begint u de crisis al wat beter te begrijpen? Er werd maar uitgeleend en uitgeleend. En toen opeens niet meer.

Dat is een groot probleem dat niet eenvoudig op te lossen valt, hoewel het volgens mij al zou schelen als de ECB de rente in Spanje en Italie en Griekenland omlaagdrukt door, overigens geheel volgens alle handboeken economie, overheidsobligaties op te kopen. Slecht voor de discipline? Waarom moesten de banken dan geen boetes betalen toen via de Target2 tekorten hun gelden werden veiliggesteld. Overigens zie ik de weigering tot opkopen meer als financiële repressie, en dan ook nog een repressie die het risico op uit de klauw lopende overheidsschulden in Italië en Spanje veel, veel groter maakt.

Dus, meneer Dijsselbloem, ga mij niet vertellen dat deze landen een succes zijn. En dat de oplossing is om die stoute Grieken en Spanjaarden te disciplineren met 27% werkloosheid en een veel te hoge rente. Dat maakt het alleen maar erger. En zeg tegen uw adviseurs dat ze eindelijk de statistieken eens moeten gaan lezen en beheersen. En dat de echte rentes eindelijk eens omlaag moeten, in Italië en Spanje. Dat zal de crisis niet oplossen. Maar het verlaagt het nog steeds enorme risico op ´het einde van de Euro´ wel.

nov 18, 2013

Posted by MerijnKnibbe on nov 18, 2013 | 4 comments

Waardoor werd de crisis van de jaren dertig veroorzaakt? Volgens de economen Harold Cole en Lee Ohanian is dat simpel: omdat mensen, gemiddeld, minder zin hadden om te werken. Daardoor en door niets anders.

Wacht even – het gaat hier over de VS en de werkloosheid liep daar toen toch op tot 25%? En dat zou vrijwillig zijn geweest? Volgens deze ideeën (die ook ten grondslag liggen aan het centrale model van de ECB, zie verderop) wel. Werkloosheid was geen gevolg maar de oorzaak van de crisis. Dit is geen geintje. Het ‘onderzoek’ is gepubliceerd in het kwartaalblad van de federale bank van Minneapolis, een van de onderdelen van de Fed, de centrale bank van de VS. Cole en Ohanian berekenen dat het gemiddeld aantal gewerkte uren per volwassene in de VS daalde in de jaren dertig (duhhh…), ze poneren dat deze daling van het gemiddelde aantal uren per persoon vrijwillig was en: presto. Lees maar na. Kijk ook hier.

Het trieste van dit geval: dit verhaal is consistent met veel van de huidige macro-economische modellen. Deze modellen worden vaak bevolkt door zegge en schrijven 1 ‘representatieve consument’ en die raakt zolang er nog één uur gewerkt wordt nooit werkloos, die gaat (volgens het model vrijwillig, hoewel soms wel door een verkeerd begrip van de omstandigheden) meer of minder uren werken. Dat er in werkelijkheid mensen zijn die helemaal geen werk hebben en anderen die dat wel hebben en dat het aantal werklozen razendsnel en schrikbarend kan stijgen – zie Spanje, zie Griekenland, zie Ierland – bestaat niet in deze modellen, het is pas sinds kort dat men ‘werkloosheid’ als variabele serieus in dit modellen aan het inbouwen is. Gelooft u me niet? De beschrijving uit 2008 van het New Area Wide Model van de ECB eindigt met (‘vet’ toegevoegd):

Other possible extensions concern the addition of financial frictions that go beyond the existence of a fraction of households with limited ability to participate in asset markets, as incorporated in the calibrated version of the NAWM, and the specification of a more realistic labour market with an explicit role for unemployment

.

De oplossing voor de crisis van de jaren dertig was volgens Cole en Ohannian dus ook simpel: zorg ervoor dat mensen meer willen werken, door ‘rigiditeiten’ op de arbeidsmarkt weg te nemen, lonen te verlagen en sociale uitkeringen te korten. Waar hebben we dat recept toch vaker gehoord… De bizarre oplossing van Cole en Ohannian is inderdaad consistent met de modellen van de ECB en de aanbevelingen van de Troika. Is er 27% werkloosheid in Spanje? Dat komt alleen maar omdat men minder wil werken. Zorg ervoor dat mensen meer willen werken, door lagere lonen en uitkeringen en minder rechten en het afschaffen van vakbonden en minimumlonen, en alles komt vanzelf goed…

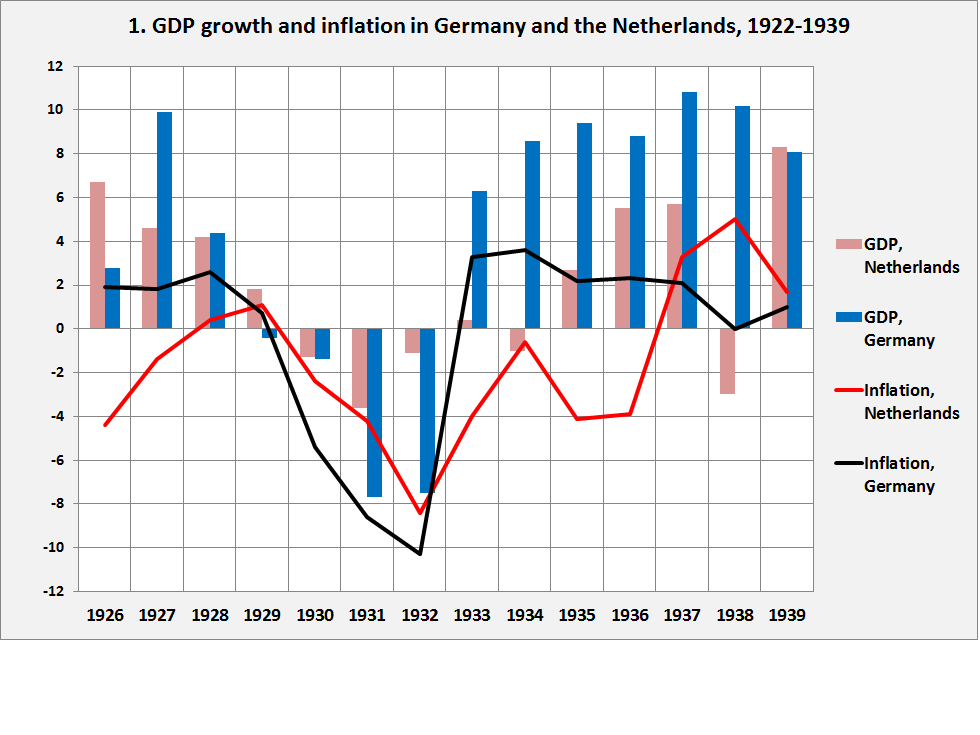

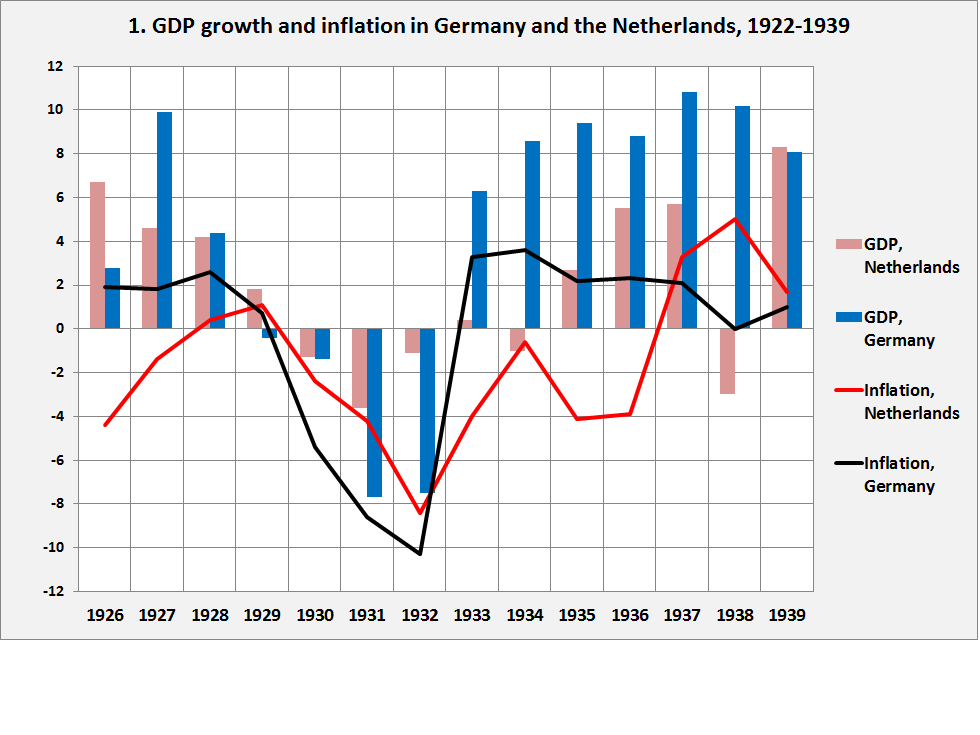

Maar ook in de jaren dertig werkte dat recept al niet. In Nederland werden de lonen verlaagd, de arbeidsmarkt bood veel minder vastigheid dan tegenwoordig en sociale uitkeringen waren minimaal. Toch ging de crisis niet over – totdat we (als laatste land ter wereld) in 1936 de Gouden Standaard loslieten, waardoor een einde kwam aan jarenlange forse deflatie, bedrijven hun prijzen weer konden verhogen en de export weer op gang kwam. Duitsland had dat al eerder gedaan en maakte bovendien gebruik van een agressieve monetaire geldscheppingspolitiek (georkestreerd door Hjalmar Schacht, dezelfde man die de Duitse hyperinflatie van de jaren twintig had weten te bedwingen). Met als gevolg dat het economisch herstel in Duitsland veel eerder plaats vond dan in Nederland (grafiek 1)

Bronnen: Nederland: CBS. Duitsland: Norbert Räth (2009), “Rezessionen in historischer Betrachtung“, Statistisches Bundesamt, Wirtschaft und statistik 3, pp. 203-208.

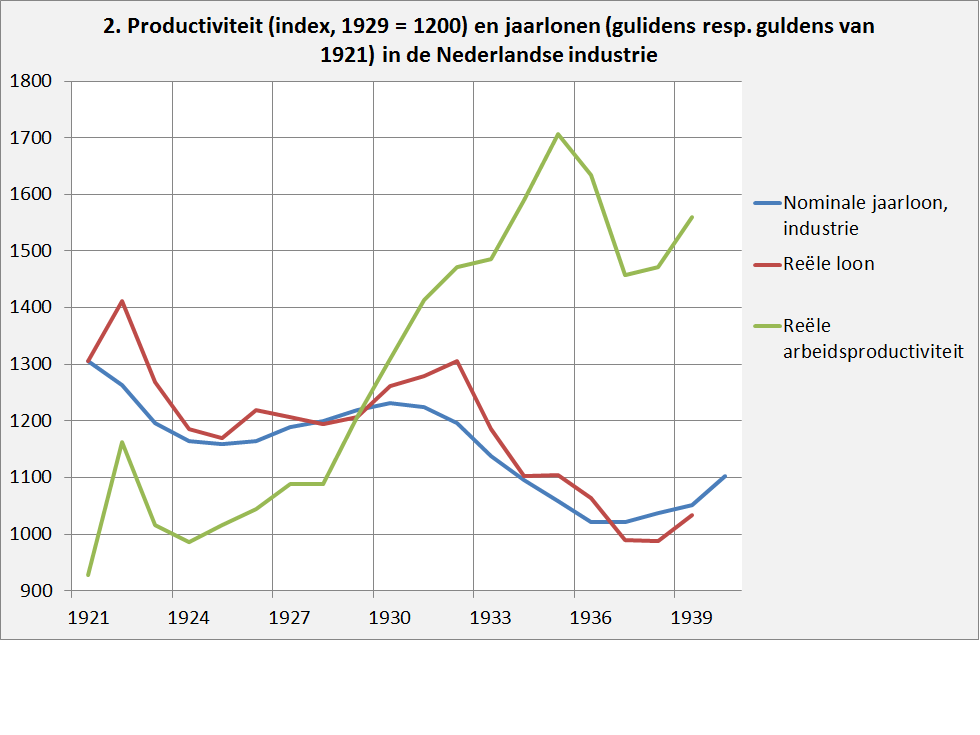

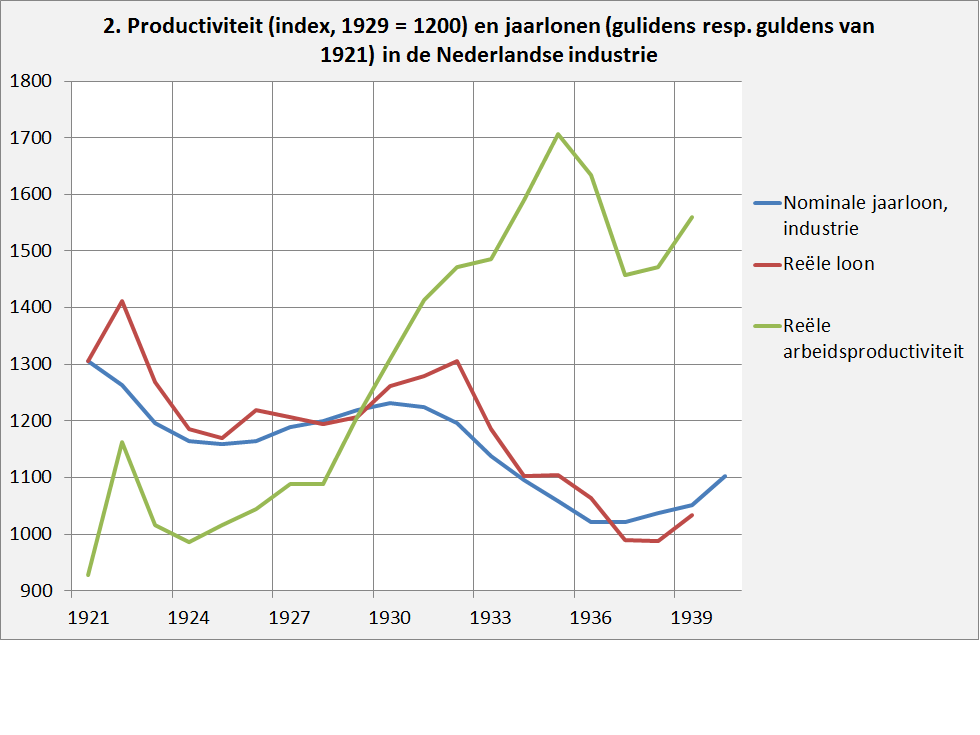

En de krimp en stagnatie kwam niet doordat de lonen niet daalden. De lonen daalden wel. Ze daalden zelfs sterk (grafiek 2), zeker als we dit afzetten tegen de stijgende productiviteit (caveat: de deflator die voor de lonen gebruikt is is die van de consumentenprijzen, die productiviteitsdeflator is die van de outputs van industriële producten). Het hielp allemaal niets. Mensen wilden werk – maar het werk was er niet, ondanks veel lagere lonen en dus goedkopere arbeid. Juist ook door de lagere lonen daalde de consumptie, waardoor het vraaggat van 15 tot 20% van het BBP, veroorzaakt door de ineengestorte investeringen, niet kon worden opgevuld. De productie bleef jaren achtereen dalen en herstel was, tot het loslaten van de Gouden Standaard minimaal en miserabel. Althans in Nederland.

Bron: De Jong, H.J. (2003), Catching up twice. The nature of Dutch industrial growth during the 20th century in a comparative perspective, Jahrbuch für Wirtschaftsgeschichte Beiheft 3, Appendix C en D.

Voor alle duidelijkheid: ik bepleit uiteraard geen herbewapening. Maar ik wil er wel de aandacht op vestigen dat de combinatie van agressief monetair zowel als fiscaal beleid in Duitsland niet tot inflatie leidde. Wat trouwens vóór pakweg 1910 wel het geval zou zijn geweest. De technologische vooruitgang in deze periode was echter dusdanig dat de productiviteit sprongsgewijze steeg, juist toen extra vraag tot een vollediger bezetting van de capaciteit en nieuwe investeringen leidde. Tegenwoordig is deze vooruitgang wellicht wat beperkter – wat niet betekent dat deze er niet is. Ook nu zitten we ver onder de potentiële productiecapaciteit, mede omdat de werkloosheid hoog is en we veel minder investeren. Dat geeft kansen. Er is ruimte voor de merkwaardige en zeldzame combinatie van agressief monetair en agressief fiscaal beleid. Of de noodzaak er is? Dat is wat anders. We kunnen de werkloosheid ook proberen op te lossen door gemiddeld minder te gaan werken, per persoon. In dat geval lost minder werken de crisis juist op, als we ook nog een oplossing voor de schulden kunnen vinden.

nov 17, 2013

Posted by MerijnKnibbe on nov 17, 2013 | 1 comment

Canoy en Gradus analyseren de arbeidsmarkt. Daarbij gaan ze uit van een typerend a-historisch, a-institutioneel neoklassiek verklaringskader waarbij ‘de markt’ een magisch aandoend ideaaltypisch gebeuren is, zonder kosten en instituties. Oftewel: een 24-karaats voorbeeld van het normatieve ‘oude’ economische denken, waarvan iedereen nu toch wel vind dat we ervan af moeten. Het is niet zozeer dat dit denken instituties ontkent – maar ze worden weggezet als ‘verstoringen’, waarbij wat economische logica wordt genoemd moreel bindend en juist wordt verklaard voor de maatschappij zoals ook blijkt uit een citaat van Canoy en Gradus:

Ten eerste, is een loon een prijs die in beginsel tot stand komt op de markt, gedreven door vraag, aanbod en productiviteit. Het verhogen van lonen als doel is onzinnig. Je gaat ook niet de economie aanwakkeren door huizenprijzen te verhogen zonder dat daar economische logica achterschuilt. Het feit dat er vele verstoringen in de loonvorming plaatsvinden (minimum loon, CAO’s e.d.) waardoor een loon maar deels functioneert als marktprijs, doet niets af aan de fundamentele economische logica van oorzaak en gevolg.

En dat terwijl juist dat soort ‘verstoringen’ vaak de fundamenten van een markt zijn! Want een markt bestaat niet alleen uit vragers en aanbieders. Een markt bestaat ook uit – een markt. Een plek waar vragers en aanbieders elkaar doelgericht tegenkomen. Een datingsite. Een plek die ook bestaat uit bijvoorbeeld het contractrecht dat (arbeids)contracten bindend verklaard. En uit een marktgerichte cultuur. En, als het de arbeidsmarkt betreft, uit werknemers en werkgevers waarbij trouwens het niet eens zo lang geleden is dat er in veel streken nauwelijks werknemers waren! Overigens gaat het hier niet om ‘links’ of ‘rechts’. Dit zijn ideeën waar je mee bij Marxisten zoals Paul Sweezy terecht kunt (die overigens al in 1966 aardige ideeën had over het nu opeens in de mode zijnde begrip ‘seculaire stagnatie‘). Maar ook bij ‘Oostenrijkers’ zoals Friedrich Hayek, die zelf veel nadruk op de -niet geplande- ontwikkeling van een marktcultuur legde. En wie dat allemaal te zweverig vind – elk marketingboek zegt hetzelfde. Het zijn niet dit soort ideeën die radicaal en heterodox zijn. Het is juist het zich neoklassieke denken dat zich buiten de hoofdstroom van de historische en sociale wetenschappen heeft geplaatst!

Hoe dan ook: markten werken dankzij instituties. Historisch bepaalde instituties zoals contractrecht, eigendomsrecht, een marktcultuur, een (grote) groep mensen die bereid is werknemer te zijn of georganiseerde arbeid zou de prijsvorming niet werken, ook niet op de arbeidsmarkt. Aldus het ‘nieuwe’ economische denken (eigenlijk helemaal niet nieuw: het bestaat al lang). Waarbij ook vakbonden of werkgeversverenigingen deel uitmaken van de instituties die de markt en de werking van prijzen en prijsvorming daardoor juist mogelijk maken en er soms ook door in het leven geroepen worden. Ik zal daar, omdat historische voorbeelden het heden vaak perspectief geven, daar een aantal aardige historische voorbeelden van geven uit Friesland.

Zo stelde de Friese landdag in 1540 vast dat het maximum dagloon voor een dag maaien 4 tot 5 stuivers was, op kosten van de boer (eten en drinken), waarbij het hoge tarief gold vor ‘nyelandt oft ander swaer madt’ (Nijboer, 2007, p. 233). Waarbij waarschijnlijk gold dat het maaien van het vruchtbare nieuwland niet alleen zwaarder maar ook productiever was dan het maaien van ‘lichtland’, omdat er niet alleen meer maar ook beter gras groeide (Knibbe, 2006). De landdag werd overigens niet gedomineerd door ‘arbeiders’, mensen die voor hun inkomen voornamelijk van looninkomsten afhankelijk waren, maar door hoofdelingen, die vrijwel allemaal een eigen boerenbedrijf hadden. ‘Arbeiders’ waren destijds nog vrij zeldzaam in Friesland, hoewel hun aantal vermoedelijk juist rondom deze tijd sterk toenam. Deze maatregel, waar je je van kunt afvragen hoeveel effect deze heeft gehad, was niet de enige verandering van de structuur van de Friese markten in deze periode. En die andere veranderingen hadden wel degelijk effect op de werking van de markt maar werden ook in het leven geroepen door veranderingen in die markt. In het proefschrift van Algra kunnen we vinden dat in de loop van de zestiende eeuw het begrip ‘Gewalt’ in de Friese rechtspraak werd ingevoerd (Algra, 1966). Dit was het recht van de landeigenaar om de pacht vast te stellen. Algra wist dit keihard te bewijzen op basis van een bron waarin een rechter rond 1560 op basis van een aantal interviews met krasse knarren had opgeschreven dat dit recht in hun jeugd niet bekend was! En hoewel dit recht voor ons dus vrij logisch lijkt is het dat dus minder vanzelfsprekend dan het lijkt. En er was een reden voor het ontstaan van dit nieuwe recht: rond 1515 was er een vrij plotselinge stijging van het prijspeil van agrarische producten opgetreden, waarna het prijspeil tot 1545 op een wat hoger peil bleef dan daarvoor. Hierdoor was, in combinatie met het vredesdividend veroorzaakt doordat Karel de Vijfde de twistende Friezen/Hollanders/Geldersen/Groningers/Saxen wist te pacificeren en waarschijnlijk ook door een stijging van de productiviteit een toename van de opbrengst van de landbouw opgetreden (Knibbe, te verschijnen). En het was de vraag aan wie dat ging toevallen. De boer? De landeigenaar? De bovengenoemde maaiers? In Friesland werd deze strijd uiteindelijk gewonnen door de landeigenaren, anders dan in Groningen waar de boeren uiteindelijk, letterlijk, het pleit wonnen (het bekende beklemrecht). Er werd een nieuw recht ingevoerd, het ‘gewalt’, dat de landeigenaar het recht op het Ricardiaanse surplus gaf, een surplus dat toen in de achttiende eeuw de landbouwprijzen stegen inderdaad meetbaar aan de landeigenaar toeviel. Althans, in Friesland (waar trouwens aan het begin van de zeventiende eeuw nog geweld van overheidswege aan te pas moest komen). In Groningen was het juist een goede tijd voor de boeren! En waarbij – alweer een verandering in de markt – de Friese landeigenaars tezelfdertijd overgingen van gesloten naar openbare verpachtingen van leegkomende boerderijen. De loonstijgingen bleven overigens zowel in Groningen als in Friesland achter bij de stijging van de landbouwprijzen… (Ricardo was het niet met Gradus en Canoy eens geweest dat landbouwlonen gebaseerd zijn op de productiviteit van de werknemers!).

Er is een hele literatuur die op dit soort marktconstituerende veranderingen ingaat: “induced institutional change”. Zie hier en hier. De specifieke vorm van een markt kan, ten dele, het historische effect zijn van financiële en organisatorische investeringen in die markt zelf, een voorbeeld zijn (of waren…) de Nederlandse groenteveilingen. Waarbij toeval een rol speelt. De groenteveilingen begonnen pas werkelijk goed te draaien nadat de ervaringen met de veilplicht in de eerste wereldoorlog de tuinders deed beseffen dat het wenselijk was om, nadat de overheid de plicht weer had opgeheven, hier vrijwillig toe over te gaan! Een leercurve-effect.

En wellicht dat minimumlonen en vakbonden ook wel dergelijke leercurve-effecten zijn, die inherent zijn aan arbeidsmarkten en die daardoor opgeroepen worden. Ze weg te zetten als ‘verstoring’ is het soort van modelfetisjisme waar in de economie juist vanaf moeten!

Overigens is ‘loon als inkomen’ natuurlijk anders dan Gradus en Canoy beweren zeer bepalend geweest voor de economische ontwikkeling, een voorbeeld daarvan is dat de auto-industrie ervan uitgaat dat een gemiddeld reëel inkomen per capita van rond de 4.500,– Euro de drempel waarna landen veel huishoudens in een land auto’s beginnen te kopen. Consumenten zijn in de economie een dynamische kracht, zoals ik overigens dertig jaar geleden al leerden van professor Han Baudet. En nu moet ik dat soort zaken echt uitleggen? Het is duidelijk tijd voor een nieuw oud wetenschappelijk curriculum.

Algra, N.E. (1966), Ein. Enkele rechtshistorische aspecten van de historie van het grondeigendom in Westerlouwers Friesland. Groningen.

Knibbe, M. (1993), Agriculture in the Netherlands, 1851-1950. Production and institutional change. Proefschrift, Amsterdam.

Knibbe, M. (2006), Lokkisch Fryslan. Landpacht, arbeidsloon en landbouwproductiviteit in het Friese kleigebied, 1505 – 1830. Historia agriculturae 38. Habilitation, Groningen.

Knibbe, M. (te verschijnen). “De staat, de kerk en het vredesdividend. Wat vertellen de Beneficiaalboeken ons over de intensivering van de Friese landbouw in de eerste helft van de zestiende eeuw?”

Nijstad, F. (2007), De fatsoenering van het bestaan. Consumptie in Leeuwarden tijdens de gouden eeuw. Proefschrift, Groningen.

nov 13, 2013

Posted by MerijnKnibbe on nov 13, 2013 | 1 comment

“De Euro moet blijven!”, aldus Robin Fransman, in antwoord op mensen die van die Euro af willen. Maar misschien is dat een antwoord op de verkeerde vraag. De vraag is niet of de Euro wel of niet moet blijven. Maar de vraag is of we de huidige Euro moeten houden. En die huidige Euro, die moet wel weg!

Robin Fransman geeft een aantal redenen waarom we de Euro toch maar moeten houden: als we de Euro afschaffen leiden we onherroepelijk vermogensverlies. Onze bezittingen in Spanje en Italië zullen, als we de Euro afschaffen, fors in waarde dalen. En dat is al vervelend genoeg voor huishoudens, pensioenfondsen en bedrijven. Maar omdat ook banken daar de dupe van zullen zijn zal het hele financiële verkeer en dus de hele economie ontregeld worden. Wat inderdaad zo zal zijn. Dit soort processen vindt nooit ordelijk en gestuurd plaats maar plotseling en onverwacht en chaotisch. Met alle gevolgen van dien. Het is dus lastig de Euro de deur uit te doen. Maar dat betekent niet dat er geen veranderingen mogelijk zijn. En dat er geen veranderingen wenselijk zijn. Want het gaat slecht met Europa. En dat komt mede door de Euro of, eigenlijk, door het Euro-systeem. De werkloosheid in Spanje, Griekenland, Italië, Portugal en Ierland is torenhoog. In Nederland gaat het economisch bar slecht. En ook in Duitsland zijn de laatste twee jaren, behalve waar het de werkloosheid betreft, zeker niet denderend geweest, economisch. Daarbij leidt die torenhoge werkloosheid volgens mijn niet zozeer tot modernisering van landen als Spanje maar juist tot verkalking, verslapping en uitsluiting van hele maatschappelijke groepen. Denkt u echt dat een stijging van de werkloosheid en een daling van de lonen de maffia in Italië niet in de kaart speelt? En dat de sterke toename van de langdurige werkloosheid de flexibiliteit van de economie ten goede komt? Het moet dus anders. Ook monetair. En daarom moet de huidige Euro wel weg. Of eigenlijk: het huidige monetaire systeem moet anders.Los Angeles

Persoonlijk ben ik daarbij voor radicale veranderingen. Maar die kunnen heel goed pragmatisch, geleidelijk en genuanceerd worden ingevoerd. Een aantal radicale voorstellen met daarna telkens direct de nuance. Niet alles is totaal doordacht – en grote kans dat ik mijn mening nog verander, over bepaalde punten. Maar wat ik wil aangeven is dat er wel degelijk verandering van de Euro mogelijk is.

1) Geen geldscheppende leningen meer voor aankoop van bestaande woningen. Als u een hypothecaire lening afsluit bij een van de ‘geldscheppende’ banken dan wordt er, om u deze lening te kunnen verstrekken, geld geschapen. Nieuw geld. Wat, zoals we in Nederland al vanaf de jaren ’90 hebben gezien, fors kan bijdragen aan zeepbellen op de woningmarkt. Terwijl het nieuwe geld niet leidt tot nieuwe productiecapaciteit (inclusief nieuwe woningen). Daar moeten we van af. Dit is geen productief krediet maar onproductief krediet, zoals Dirk Bezemer stelt. Maar hoe moet dit dan wel? Moeten we dan lenen van de pensioenfondsen? Wellicht. Maar we kunnen ook een kijkje nemen bij onze oosterburen (en eigenlijk ook bij onze noorder- en zuider- en westerburen): we kunnen ook ‘lenen’ van ons zelf. Wanneer de maximale leensom beperkt wordt tot 80% van de waarde van het huis of zo, terwijl de rest van de bank geleend wordt, dan wordt dit voorstel eigenlijk al gerealiseerd. En wellicht moet de rest dan worden uitgeleend door pensioenfondsen, of verzekeringsmaatschappijen. Of deels misschien zelfs door de geldscheppende banken… In ieder geval: dit is een zeer uitvoerbaar idee, dat op de lange termijn tot enige ontschuldiging kan leiden en wellicht ook tot een beperking van zeepbellen.

2) Meer inkomenstransfers tussen de Euro-landen. Eerst gingen er grote subsidiestromen naar de Zuid-Europese landen en Ierland, die werden verdeeld door de overheden. Die stromen werden vervangen door grote leningen van Noord aan Zuid, die tot een speculatieve bouwwoede leidden en een wat al te riante groei van het bankwezen leidden. En nu – willen we dat de geldstromen worden omgedraaid, wat tot grote ‘Target2’ stromen leiden. Maar het wegwerken van alle schulden – dat gaat dus eventjes niet lukken. Door het afknijpen van de economie en de daarmee gepaard gaande daling van de importen zijn de tekorten op de lopende rekening met het buitenland van Zuid-Europa (en overigens ook van Oost-Europa) gedaald. Maar om de oude leningen terug te kunnen betalen terwijl tegelijk de economie weer op gang komt, wat investeringen vergt, moet de export fors (en dan bedoel ik: fors) toenemen. Want het zal stomweg niet lukken bijvoorbeeld de Griekse economie nogmaals met 25% te doen krimpen, om zo een groter overschot op de lopende rekening te krijgen. Dat zal namelijk niet alleen betekenen dat de huidige Griekse schuld helemaal niet meer kan worden terugbetaald maar de werkloosheid zal dan tot 40 of 50% oplopen. Maar het opbouwen van een exportsector duurt nou eenmaal een decenniaatje of twee, drie. Denk in Nederland aan de bloemen, de jachtbouw of de chemie – allemaal oeroude sectoren! We zullen er, denk ik, dus niet aan ontkomen om, als we die schulden terug willen hebben, deze te financieren via transfer-inkomens. Bijvoorbeeld een EU AOW van 400,– per maand voor iedereen boven de zeventig. Dit haalt ten eerste een aantal van de scherpste economische randen van de crisis af. En ten tweede zijn we dan in ieder geval ten dele van al dat gehannes met steunfondsen, schulden kwijtschelden, Target2 tekorten en wat dies meer zij af. Terwijl dit tegelijkertijd niet via de Griekse of Spaanse overheid of de banken hoeft te gaan – zijn we daar ook vanaf! Overigens zijn dit soort transfers in de VS ook een van de manieren om de stabiliteit van het monetaire systeem te handhaven! Sorry mensen, niet leuk maar het is het een of het ander! Of we steunen de banken, of we steunen de huishoudens.

3) Het met de geldpers financieren van kortingen op deposito’s (na faillissement!) Het garanderen van inkomens is een belangrijker overheidstaak dan het garanderen van rijkdom. Deswegen is de bescherming van uw deposito-geld beperkt tot 100.000,–. Als een bank zwaar in de problemen zit en u uw geld niet meer kan terugbetalen dan kan er sprake zijn van een korting op uw tegoed, waarbij een soort verzekering er voor zorgt dat de korting op deposito’s van 100.000,– en minder wordt vergoed. Heeft u meer geld op de rekening staan dan wordt dat gezien als een soort speculatieve lening aan de bank – en dan bent u het wel (ten dele) kwijt. De ellende is echter dat, om de stroom van bestedingen, productie en werk te garanderen dat deposito-geld toch nodig is. Zeker bij bedrijven kan een combinatie van ontvangsten zomaar tot een deposito-stand van fors boven de 100.000,– leiden, geld dat nodig is om de rekeningen van het bedrijf weer te betalen. Sterker nog: bedrijven plannen dit. Aan het eind van de maand moeten de salarissen betaald en dan moet er dus geld op de rekening staan. Ik zie niet in waarom de het Europese systeem van centrale banken dit niet garandeert, met de geldpers. Als er een korting op de deposito’s komt dan is dat in feite geldvernietiging en dan ook nog eens, zeker bij bedrijven, geldvernietiging met een zeer directe en zeer negatieve economische werking. Let wel: ik zeg niet dat de centrale banken uw bank overeind moeten houden, helemaal niet. Maar ze kunnen wel, na faillissement of in ieder geval iets wat daar op lijkt, u uw geld terugbetalen, met ritselende bankbiljetten. Via de flappentap. De gelddestructie wordt dan gecompenseerd. En tegelijkertijd is er bij een dergelijk systeem minder redenen voor banken om kapitaal apart te zetten in het verzekeringsfonds. Zeker momenteel is herstel van de balansen belangrijker.

4) Meer (rest)schuldkwijtschelding. Banken worden allerwege gesteund. Recentelijk weer in Griekenland, waar dit tot een kwartaaltekort van de overheid van 30% van het BBP leidde (hoor je de ECB dus niet over…). Tegelijkertijd blijven deze banken toch proberen de slechte schulden die vaak tot de problemen geleid hebben binnen te halen (lag bij de Griekse banken overigens iets anders: die waren hun overheidsobligaties kwijt). Zelfs als, zoals in Spanje, mensen hun huis met verlies hebben moeten verkopen. De mensen zijn hun huis kwijt, de bank krijgt steun. Dat steungeld kan natuurlijk ook worden gebruikt om mensen via een vouchersysteem hun restschuld te laten terugbetalen. Net als hierboven staan de huishoudens dan centraal, en niet de banken. Overigens zullen de banken dat niet willen, omdat ze dan hun rente-inkomsten op de schuld kwijtraken. Maar dat is dus ook de bedoeling: de financiële sector moet kleiner en goedkoper worden.

5) Meer nationaal geld. Rond 1931 stond Duitsland er net zo voor als Griekenland nu: torenhoge internationale schulden, exportproblemen, torenhoge werkloosheid. Een paar jaar later niet meer. De torenhoge werkloosheid daalde zeer snel en binnen enkele jaren was Duitsland het buurland Frankrijk economisch mijlen voorbij. Dit werd niet gefinancierd met Marken. Maar met iets wat op de Noppen en Let’s en dat soort alternatieve soorten van geld lijkt: de MEFO. Onder leiding van Hjalmar Schacht (ja, vanaf 1933 en onder de Nazi’s) werd er een schaduwbankje met 1 miljoen aan kapitaal opgericht dat voor 8 miljard van deze MEFO’s uitgaf. Maar het werkte. De economie liet duurzame groei zien. Helaas werd dit voor wapens gebruikt en niet, zoals na de oorlog, voor auto’s en wasmachines en vakanties. Maar nogmaals: het werkte. En zoiets kan natuurlijk weer werken, in het Eurogebied. We doen het eigenlijk al met onze postzegels, die op de keper beschouwd een eigen munt zijn, met een eigen rekeneenheid! Daar is niet speciaals aan. En de overheid kan dat ook. Die kan vouchers uitgeven voor overheidsdiensten (zoals onderwijs), waarbij het overheidspersoneel voor een deel in deze vouchers betaald wordt, terwijl mensen ook een grondbelasting moeten betalen genomineerd in deze vouchers. Je krijgt dan vanzelf banken die vouchers gaan omwisselen in Euro’s. De (overheids)salarissen in euro’s kunnen dan omlaag, terwijl de bestedingen op peil blijven. De Euro wordt dan een soort ‘bancor’.

6) Een bankenunie. Daar zijn we al mee bezig, natuurlijk, hoewel er extra druk lijkt te komen op allemaal landen om zo snel mogelijk de overheidskas te plunderen om, voordat deze unie er is, alsnog de balansen van de banken te versterken. Voorspelling: voor Deutsche Bank gaat dat echter pas gebeuren nadat deze unie er is.

7) En, o ja, de ECB moet de werkgelegenheidsdoelstelling die deze bank volgens de teksten van de verdragen heeft serieus gaan nemen.

nov 9, 2013

Posted by MerijnKnibbe on nov 9, 2013 | 0 comments

Een pleidooi voor modellen die zich rekenschap geven van ‘complexiteit’ en onvoorspelbaarheid.

De verwachtingen van economen over de toekomstige inflatie liepen de afgelopen jaren nogal uiteen. En dat heeft een bizar effect op de modellen die sommige economen hanteren. Deze modellen gaan uit van ‘rationele verwachtingen’, waarbij de verwachtingen van iedereen in het model consistent zijn met datzelfde model. Men hanteert dezelfde definitie van inflatie en men hanteert dezelfde inschatting van het inflatieproces. Is dat realistisch? Niet dus wanneer je naar economen kijkt!

Een aantal economen – in Nederland bijvoorbeeld Mujagic en Eijfinger (‘bijvoorbeeld op 29 oktober 2010: ‘nachtmerriescenario van torenhoge inflatie‘)- stelden dat de toename van het door de centrale banken aan algemene banken uitgeleende ‘bankgeld’ tot een stijging van de inflatie zou leiden, waarbij inflatie meestal gezien wordt als de stijging van de prijzen die de consumenten betalen.

Op deze blog en elders is echter consequent gesteld dat het wel meeviel met die inflatiedreiging en, sterker nog, dat een daling van de inflatie waarschijnlijker was ( zie hier voor een deflatiewaarschuwing voor Griekenland). Modelmatig is het verschil met bovengenoemde economen dat mijn analyse gebaseerd was op de output gap (onderbezetting in de economie), de hoeveelheid transactiegeld in omloop (technisch: M-3, dit in onderscheid tot het ‘bankgeld’ dat tussen de centrale bank en de algemene banken in omloop is) en een bredere definitie van de inflatie, die niet alleen uitgaat van de consumentenprijzen maar ook van de prijzen van de andere binnenlandse componenten van de ‘finale vraag’, dus de investeringen (de prijs van nieuwe machines en gebouwen) en de overheidsconsumptie (de prijs van onder andere het onderwijs). Zie hier voor de ontwikkeling van deze inflatie, zie hier voor een grafiek van de Philipscurve (het verband tussen werkloosheid en de inflatie) op basis van deze maatstaf). En waarbij ook naar de nu haast overal dalende woningprijzen gekeken wordt. Overigens is deze analyse met uitzondering van de gehanteerde inflatiemaatstaf en de woningprijzen consistent met die van de ECB.

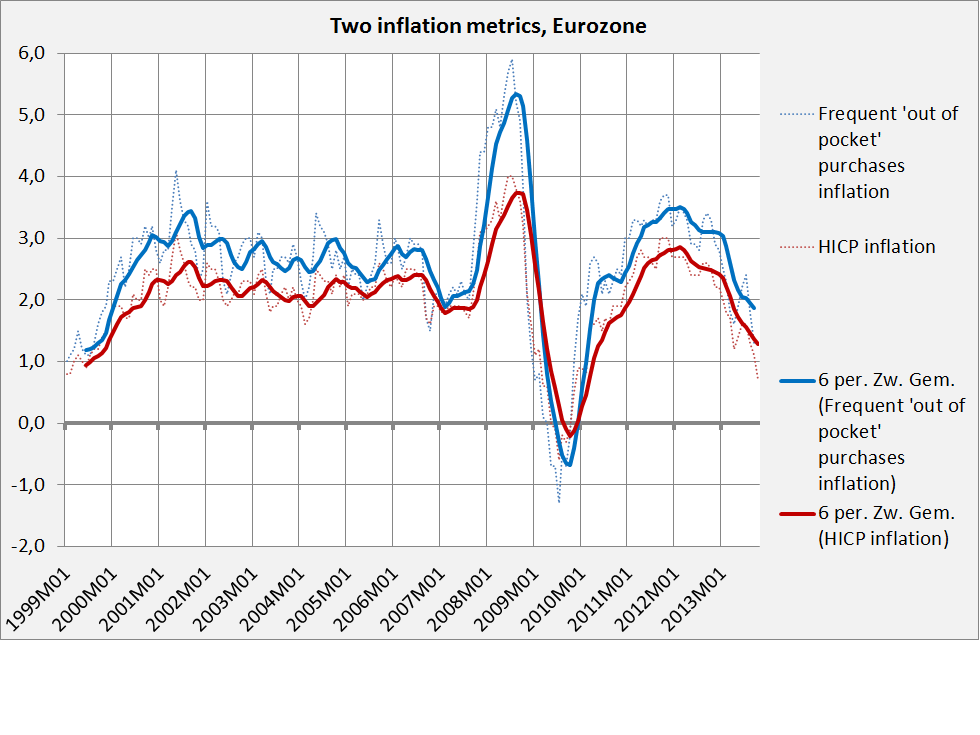

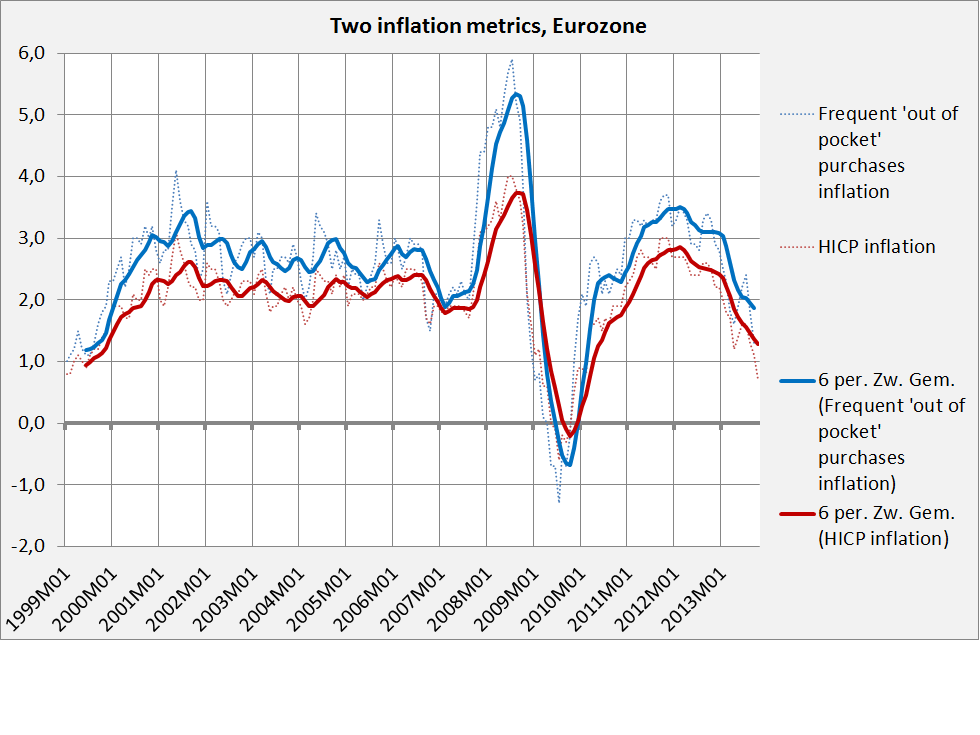

Het gaat er nu niet om wie er gelijk heeft. Waar het wel om gaat is dat economen verschillende verwachtingen hebben waarbij deze verschillen niet alleen een inschattingsverschil betreffen maar gebaseerd zijn op een andere ‘modellering’ van de economie, die zelfs dusdanig fundamenteel kan zijn dat men naar andere definities van inflatie kijkt! Iets wat overigens niet alleen het geval is bij obscure econobloggers maar ook wanneer men naar centrale banken kijkt, ook deze hanteren verschillende inflatiedefinities (zie hier voor een vergelijking).

Het is daarom opmerkelijk dat de engelse econoom Simon Wren-Lewis het idee van rationele verwachtingen (dus het idee dat iedereen ter wereld hetzelfde wereldbeeld heeft als de econoom die het model maakt) verdedigt met het argument dat het zo lekker weg modelleert. En dat het ook een fraai gesloten wereldbeeld oplevert, waarin de gevolgen van interventies van de centrale banken zo mooi kunnen worden voorspeld: het maakbare monetaire beleid!

Alleen het feit al dat er verschillende van dit soort modellen bestaan geeft al aan dat daar er iets niet helemaal goed is met de assumptie van rationele verwachtingen – ze verschillen per model! En de verschillen tussen economen zelf onderstrepen dat beeld. Waarbij ook nog eens geld dat de inflatieverwachtingen onafhankelijk gemeten worden, zodat het helemaal niet nodig is om ze modelconsistent te definiëren (wat ook een stukje intellectuele luiheid is: je hoeft dan geen moeizame metingen te doen maar veronderstelt ze gewoon. Maar, beste economen, die metingen worden al gedaan, zie deze post van Chris Dillow)! Als er tussen economen onderling al zulke grote verschillen bestaan wat betreft het inflatieproces en zelfs wat betreft de definitie van dit begrip – hoe zal het dan zijn wat betreft de verschillen tussen economen en ‘het publiek’! Wat we daar van weten is overigens dat ‘het publiek’ de inflatie meer ervaart op basis van ‘frequent out of pocket purchases’ (regelmatige contante betalingen) dan op basis van de prijzen die automatisch via de bankrekening worden afgeschreven! Wat niet zo’n probleem zou zijn als al die prijzen een min of meer gelijke mate van verandering kenden, maar dat is dus niet zo. Die kleine uitgaves nemen al tien jaar lang sneller in prijs toe dan de grote uitgaven, wat betekent dat ‘het publiek’ nogal ‘modelinconsistent’ een wereld met een hogere inflatie ervaart dan de centrale bankier, die naar de gemiddelde consumentenprijzen kijkt. En terwijl die, sinds 2010, weer een hogere inflatie ervaart dan de economische statistici, die naar prijzen van de totale bestedingen kijken en die meten, waarbij blijkt dat deze minder stijgen dan de consumentenprijzen. Het zou mooi zijn als de modellen van mensen als Wren-Lewis zich in elk geval rekenschap geven van al deze verschillen, en niet meer van een inziczelf besloten model uitgaan maar van anderen wel ‘complexiteit’ noemen.