aug 26, 2013

Posted by MerijnKnibbe on aug 26, 2013 | 0 comments

Het publiceren van de notulen van de maandelijkse vergadering waarin de hoofdlijnen van het monetaire beleid worden bepaald:

De Centrale Bank van Japan doet het na drie weken

De Fed van de VS doet het na drie weken

De Bank of England doet het na twee weken

En de ECB doet het na 1560 weken…

En natuurlijk moet de ECB van de notulen van de vergaderingen vergaderingen veel sneller gaan publiceren. En wel minimaal tien dagen voordat de volgende vergadering plaats vindt, waarbij meningen en stemmen met naam en toenaam worden genoemd. Dit naar aanleiding van een vraag die mij gesteld is vanwege mijn lidmaatschap van de ‘ECB shadow council’ van het Duitse Handelsblatt.

De reden waarom dat moet is simpel – in een open maatschappij hebben mensen daar recht op. Tijdens de crisis hebben vele miljoenen mensen hun baan verloren of zijn ze hun bedrijf kwijtgeraakt. Anderen hebben hun pensioenen zien verschrompelen. En dat alles vanwege een crisis die -linksom of rechtsom- direct te maken heeft met het monetaire beleid van de ECB vóór zowel als ná 2008. En men heeft er recht op om te weten hoe er tijdens de vergaderingen over deze situatie gepraat wordt. Let wel: ik zeg beslist niet dat de ECB en de Euro de enige oorzaak van de crisis zijn. Maar dat is het punt niet. Maar de ECB is wel een zeer belangrijke monetaire speler. En die moet, net als de Bank of England en de Fed en de Bank van Japan, opening van zaken geven. Wij hebben daar recht op.

Want ook centrale banken maken fouten. Ongeveer twee jaar terug heb ik de notulen van de Fed van de periode 1978-1982 dorgelezen (sorry, was typefout, maar inderdaad zeer dor). Ik wist namelijk dat de consumentenprijsinflatie in de VS in 1980 13,5% was geweest terwijl de GDP-deflator die niet alleen de ontwikkeling van de consumentenprijzen weergeeft maar ook die van bijvoorbeeld de investeringen van bedrijven en die dus een betere schatter van de echte inflatie is, met ‘slechts’ 10% was gestegen. En ik wilde weten of men zich daar bij de Fed rekenschap van had gegeven. Nee dus. Sterker: in het begin had men het nog regelmatig over een wat vergelijkbare indicator – maar later niet meer. Met fnuikende gevolgen. De Fed Funds Rate werd verhoogd tot 20% (juni 1981), wat, volgens Jelle Zijlstra in het Jaarverslag van De Nederlandsche Bank, ons noopte de rente meer te verhogen dan gezien de binnenlandse situatie noodzakelijk was. Denk aan de torenhoge werkloosheid in die dagen! En denk ook aan de schuldencrisis die losbrak, door die hoge rentes. Mensen hebben het recht te weten of er zulke fouten worden gemaakt. Vandaar dat die notulen moeten worden gepubliceerd – en snel.

Terzijde – de BBp-deflator is natuurlijk ook de prijsmaatstaf die consistent is met het momenteel populaire ‘NGDP-targeting’

Overigens ben ik aan het denken over het begrip -‘biflatie’: één inflatiemaatstaf voor de ‘finale vraag’ (i.e. de wereld van nieuwe producten en diensten) en één voor bestaande goederen, zoals woningen, antiek, kunst, aandelen en dergelijke. Deze markten zijn nogal gescheiden en moeten wellicht apart worden geanalyseerd.

aug 23, 2013

Posted by MerijnKnibbe on aug 23, 2013 | 5 comments

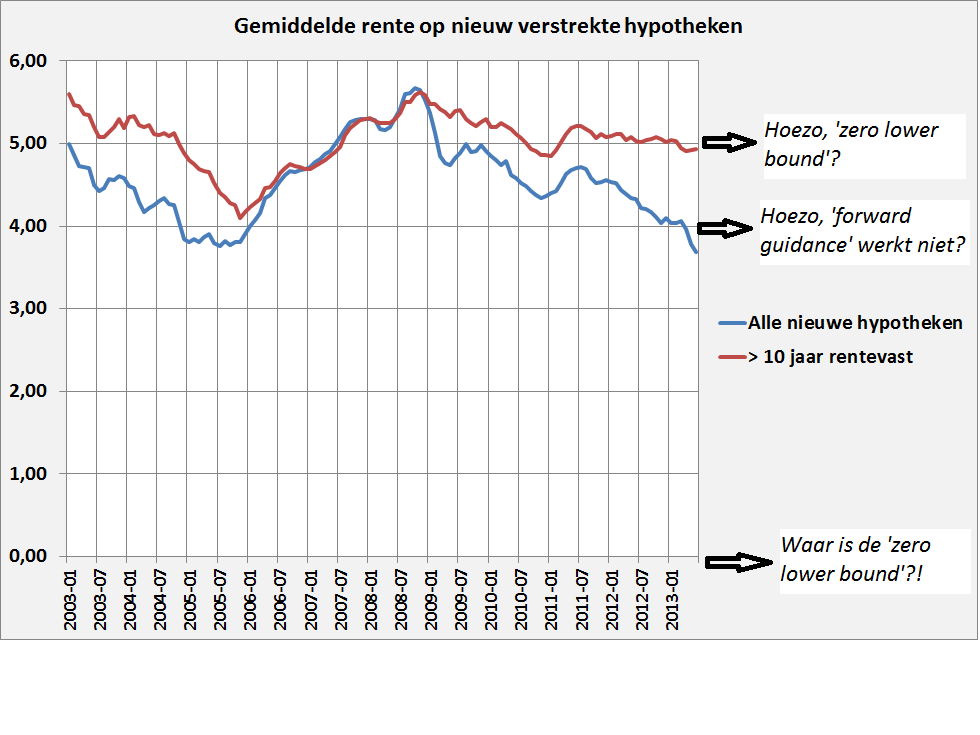

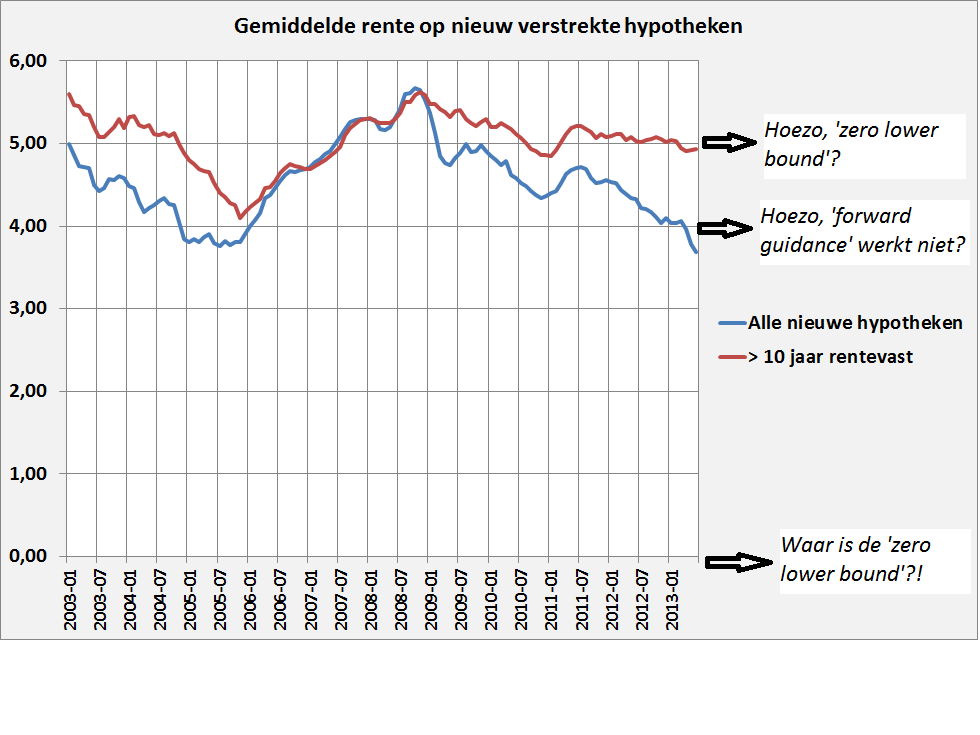

Piet Moerland, van de RABO, is pessimistisch over de woningprijzen: hij ziet ze weer stijgen. En stijgende woningprijzen betekent in Nederland, waar mensen niet sparen voor een huis, noodzakelijkerwijs ook: stijgende hypothekensommen. Wat weer betekent dat huishoudens meer rente moeten betalen. Natuurlijk: heel, heel langzaam is de gemiddelde hypotheekrente aan het dalen, de laatste twee maanden wellicht ook dankzij de belofte van Draghi om de rente nog lange tijd laag te houden. Een goede zaak. Hoewel de rente voor hypotheken met een vaste looptijd niet daalt – de daling moet echt het gevolg zijn van een verschuiving naar lagere looptijden.Terzijde: de totale hypotheekschuld van Nederlandse huishoudens blijkt, tot mijn verbazing overigens, ondanks veel lagere verkopen en aanzienlijk lagere prijzen, nog steeds te stijgen, volgens de gegevens van DNB. Terzijde – in Ierland, waar de woningprijzen gehalveerd zijn, daalt de totale hypotheekschuld wel, maar zeer langzaam. Als de hypotheekschuld van Nederlandse huishoudens omlaag moet dan moet er dus nog wel wat gebeuren, met de prijzen, de nieuwe hypotheken en de aflossingen.

Het probleem: een lagere rente leidt, op de Nederlandse hypotheekmarkt, tot de mogelijkheid om meer te lenen. En in een situatie van een krap woningaanbod en te weinig nieuwbouw leidt dat tot hogere woningprijzen. Maar zijn die hogere prijzen wenselijk (behalve dan voor vadsige vijftigers die stukjes schrijven achter de computer)?

1) Macro gezien maken hogere woningprijzen ons natuurlijk niet rijker, als land. Investeringen in gewilde nieuwe woningen (en, op dit moment, loonsverhogingen) maken ons wel rijker – maar prijsverhogende beleggingen in bestaande woningen niet. Het idee dat dit wel zo is heeft een naam: ‘geldillusie’.

2) Juist het gezien het stijgende aantal huishoudens krappe aanbod en de volgens deskundigen te lage nieuwbouwproductie is een belangrijke reden om de vicieuze cirkel tussen een lage rente en hoge woningprijzen te doorbreken. In economentermen er is sprake van ‘marktfalen‘: ondanks dat de marktprijzen hoger zijn dan de noodzakelijke productiekosten (dus exclusief winstmarges en grondprijzen, de locatie zelf (exclusief verbeteringen zoals riolering) wordt aangekocht en niet geproduceerd) stijgt het nieuwe aanbod niet als de prijs stijgt, wat mogelijk wordt gemaakt door hogere hypotheken. En het is onredelijk om de voordelen van die situatie (meer rente voor de banken, hogere prijzen voor verkopers van woningen en bouwgrond) te doen toevallen aan de bezittende klasse en de nadelen eenzijdig op de schouders van de starters en nieuwkomers te leggen.

3) Die hogere grondprijs is uiteraard geen productiekost (bedrijfseconomisch: je schrijft er niet op af) maar een door de lage rente omhoog gedreven speculatie-prijs. Ricardo, die hier, in het geval van stijgende landbouwprijzen en daardoor toenemende pachtinkomens van landeigenaren, erg kritisch was, heeft daar behartigenswaardige zaken over gezegd. En ja, de interpretatie van deze ideeën door het CPB slaat de plank dus vol-ko-men mis, zie p. 37 van de link. Meta: de oorzaak van deze CPB denkfout is gelegen in het neo-klassieke veronachtzamen van ‘land’ (i.e. niet geproduceerde kapitaalgoederen, zoals aardgas) als productiefactor, waardoor ook de eigendom van ‘land’ en de inkomensverdelingseffecten daarvan uit beeld verdwijnen. Maar denk slechts daaraan dat ons aardgas van ons allemaal is – terwijl het schaliegas in de VS in de meeste gevallen eigendom is van de landeigenaar die het land erboven bezit. Het zou goed zijn als dit soort eigendomsverhoudingen weer terugkomen in de economische analyse.

4) In Nederland kun je nog steeds meer dan 100% lenen. Als je dat over de grens verteld: LOL. Het is, internationaal gezien, nog steeds een beetje veel. Te veel. Het zal in Nederland naar 100% gaan, zo is de bedoeling, maar het moet natuurlijk naar een niveau van duidelijk onder de 100%, om starters te beschermen tegen woningprijsdalingen. In Nederlandse termen: mensen moeten een ‘terp-hypotheek’ krijgen, zodat ze minder makkelijk ‘onder water’ komen..

5) Moerland heeft het over op dit moment historisch gezien zeer betaalbare woningen. Hmmm… Dat is net zoiets als over tien jaar, als de werkloosheid in Spanje 18% en dus 10% lager dan nu is, stellen dat de werkloosheid daar historisch gezien erg laag is. Maar in werkelijkheid is de werkloosheid daar dan nog steeds erg hoog, natuurlijk. Hetzelfde is het geval met de woningprijzen: die moeten zeer betaalbaar blijven. De hogere woningprijzen zijn voor een belangrijk deel het gevolg van de achteraf gezien funeste deregulering van de financiële markten (hogere lening/inkomens ratio’s, het inkomen van de partner dat steeds meer werd meegeteld zonder dat daarbij de maximale hypotheeksom per 10.000,– inkomen werd verlaagd, langere looptijden, minder aflossen en beleggingshypotheken waarbij de expliciete en impliciete beleggingskosten niet van te voren vast lagen en duidelijk werden gemaakt).

6) En nogmaals: de woningbezittende klasse profiteerde van dit alles (waar denkt u dat mijn laatste twee auto’s van betaald zijn…). Maar eigenlijk moet ik zeggen: ‘dacht te profiteren van dit alles’. Hogere prijzen voor verkochte woningen betekenen namelijk niet dat ook uw woning meer waard is, tenminste niet als die niet te koop staat. In een voorraadmarkt zoals de woningmarkt worden prijzen bepaald ‘aan de marge’, door de paar procenten van de voorraad die elk jaar verkocht en gekocht worden. Maar dat beteken (net als op de aandelenmarkt) niet dat de rest van de voorraad ook tegen die prijs verkocht kan worden. Natuurlijk, ons huis is niet te koop maar kan wel gekocht worden. Als iemand 100.000,– boven de in de buurt gangbare prijzen biedt dan ga ik nadenken (de kans dat Doutzen mij belt voor een avondje uit lijkt mij overigens aanzienlijk groter. En daar denk ik ook liever over na). In economentermen: de woningmarkt is een zeer illiquide voorraadmarkt wat betekent dat prijsbepaling van de voorraad niet gebaseerd mag worden op de huidige verkoopprijzen (zie ook de ‘stille reserves’ in de balansen van bedrijven met betrekking tot landeigendom).

7) Keynes, Draghi, Friedman, Krugman, Fisher, Koo en de lage rente. Keynes was een slimme man en wist (volgens Brad deLong net als John Stuart Mill honderd jaar eerder) dat als mensen geld niet besteden aan nieuwe diensten en goederen maar beleggen in bestaande waardepapieren of op deposito zetten – dat er dan minder nieuwe goederen en diensten worden geproduceerd. En dat als dat (en dat was wel anders dan in de tijd van Mill) gebeurt in een tijd waarin de investeringen geen vijf maar vijfentwintig procent van alle bestedingen zijn, waarbij juist die investeringen zeer gevoelig zijn voor het bovengenoemde effect, een hogere consumptie de weggevallen bestedingen nooit zal kunnen compenseren. Immers – de lagere investeringen leiden ook tot lagere inkomens en minder werk. Wat niet erg positief uitwerkt op de consumptie, laat staan dat deze enorm zal stijgen. Een effect dat nog verergerd wordt door de trendmatig toenemende productiviteit – om alleen al gelijkblijvende werkgelegenheid te garanderen moeten de bestedingen elk jaar omhoog. Wie of wat moet de gedaalde bestedingen dan compenseren? De overheid? Milton Friedman vond van niet. Die stelde dat een zeer agressieve verlaging van de rente de investeringslust weer zou doen toenemen, waardoor extra overheidsbestedingen niet nodig waren. En dat is wat de centrale banken dus doen. Om hogere overheidsbestedingen overbodig te maken en de overige bestedingen op peil te houden te maken zijn de rentes aggressief verlaagd. Draghi heeft daarbij zelfs gesteld dat deze nog zeker een jaar laag blijven. Krugman stelt daartegenover (zonder overigens een officieel beroep te doen op de ‘animal spirits’ van Keynes, die, m.i. terecht, stelde dat investeringen niet enkel gedreven worden door de rente) dat de rente niet eeuwig kan worden verlaagd omdat deze nou eenmaal niet lager dan ‘0%’ kan zijn. En dan is de rente soms niet ‘laag genoeg’ om de investeringen weer aan de gang te krijgen. Daar komt nog bij dat mensen geld ook besteden aan die beleggingen en waardepapieren, zaken die volgens Keynes een ‘zero elasticity of production’ kennen. Als u uw postzegelverzameling uitbreidt, Zwitserse Franken gaat verzamelen, uw lening aflost of een bestaand huis koopt – dan leidt dat niet tot meer werk en inkomen voor de samenleving – het is slechts het verschuiven van actes en waardepapieren (werd ik mij zeer bewust van toen ik mijn huurhuis onder de marktprijs kon kopen). De door een lagere rente uitgelokte bestedingen moeten wel in de juiste sector terecht komen, de ‘BBP’ economie (technisch: ten goede komen aan de finale vraag). Overigens stelde Fisher dat juist aflossingen van leningen bij banken in een systeem met fiat-geld extra giftig zijn omdat de geldhoeveelheid daardoor daalt, waardoor er extra bestedingsproblemen ontstaan. Een lage rente is dus niet altijd goed genoeg. Daarbij (zie grafiek) – een lage rente voor de banken leidt niet altijd tot een lage rente voor bedrijven en huishoudens (in NL minder voor kleine bedrijven, momenteel we voor grote bedrijven). De bestedingen moeten leiden tot werk, investeringen en inkomen en niet tot beleggingen. En de geldhoeveelheid moet op peil blijven. Terwijl huishoudens in Nederland wel minder schulden moeten krijgen… In de jaren dertig was er een vergelijkbare situatie. Die is, volgens Koo, in de VS toen opgelost doordat de overheid rechtstreeks van de banken ging lenen, in plaats van op de kapitaalmarkt, wat tot een noodzakelijke groei van de (dramatisch geslonken) geldhoeveelheid leidde. Voor Nederland kan voorlopig in ieder geval gesteld worden dat er nog niet bepaald sprake is van een bijzonder lage rente, hoewel de ‘forward guidance’ van Draghi wel effect lijkt te hebben gehad: nieuwe hypotheken hebben een kortere looptijd en dus een lagere rente. Dat moet echter niet tot hogere hypotheken en woningprijzen leiden, maar via terphypotheken tot lagere rentelasten en veiliger hypotheken voor huishoudens. Zodat de finale vraag op peil kan blijven. Ook voor mij: bij voorkeur via bestedingen van de private sector. Maar als dat niet gaat – via overheidsbestedingen (eventueel in de vorm van het afschaffen van de verhuurdersheffing en het terugdraaien van de huursverhoging, zodat de nieuwbouw weer op gang kan komen).

aug 22, 2013

Posted by MerijnKnibbe on aug 22, 2013 | 5 comments

Stel, u verkoopt waterzuiveringsinstallaties aan een bedrijf in Letland. Het geld kan door het Letse bedrijf worden geleend van een Zweedse bank met een Letse vestiging. In eerste instantie wordt de transactie echter gefinancierd met een door u verstrekt afnemerskrediet, waar die bank borg voor staat, pas later wordt dit afnemerskrediet afgelost door het Letse bedrijf dat zijn lening bij de bank opneemt. Waar het om gaat: de importtransactie van het Letse bedrijf leidt tot buitenlandse schuld. In eerste instantie afnemerskrediet, waarbij het risico bij u ligt (hierbij zijn banken overigens soms ook tussenschakel). In tweede instantie door een lening door een Zweedse bank, waarbij het risico bij de bank ligt. En, binnen het Euro-systeem, in derde instantie door het stelsel van centrale banken: als een Duitse bank een lening aan een Spaanse bank die een vasgoedproject financierde terug wil (in de praktijk: niet ‘doorrolt’) dan staat het Target 2 systeem garant voor het terugvloeien van dit geld uit Spanje naar Duitsland, eventueel gefinancierd via een ‘Spaans’ tekort. Inderdaad, een soort nationale ‘credit card’ voor het bankwezen. Zonder dit transfersysteem was de Euro overigens al lang overleden.

Maar hoe zit dat in het geval van ons Letland? Dat heeft geen Target 2 systeem. Daar moeten, in problematische gevallen, instanties als het IMF aan de slag, om de terugbetaling te garanderen! En uiteindelijk moet Letland dan natuurlijk het IMF terugbetalen, waar geld afkomstig uit een overschot op de lopende rekening voor gebruikt moet worden. Of moeten ze dat? Internationale schulden ontstaan door het importeren van goederen en diensten, wat geen probleem is als je ook voldoende exporteert. Maar wat, als je niet voldoende exporteert? Of als er een agressieve toevloed is van buitenlands kapitaal, verstrekt door roekeloze banken, die hierdoor onder andere onhoudbare prijsstijgingen op de vastgoedmarkt veroorzaken? En die beter hadden moeten weten. Dan zijn de schulden ook veroorzaakt door dit roekeloze gedrag. Dus misschien kan Letland een deel van de schulden maar beter niet meer betalen.

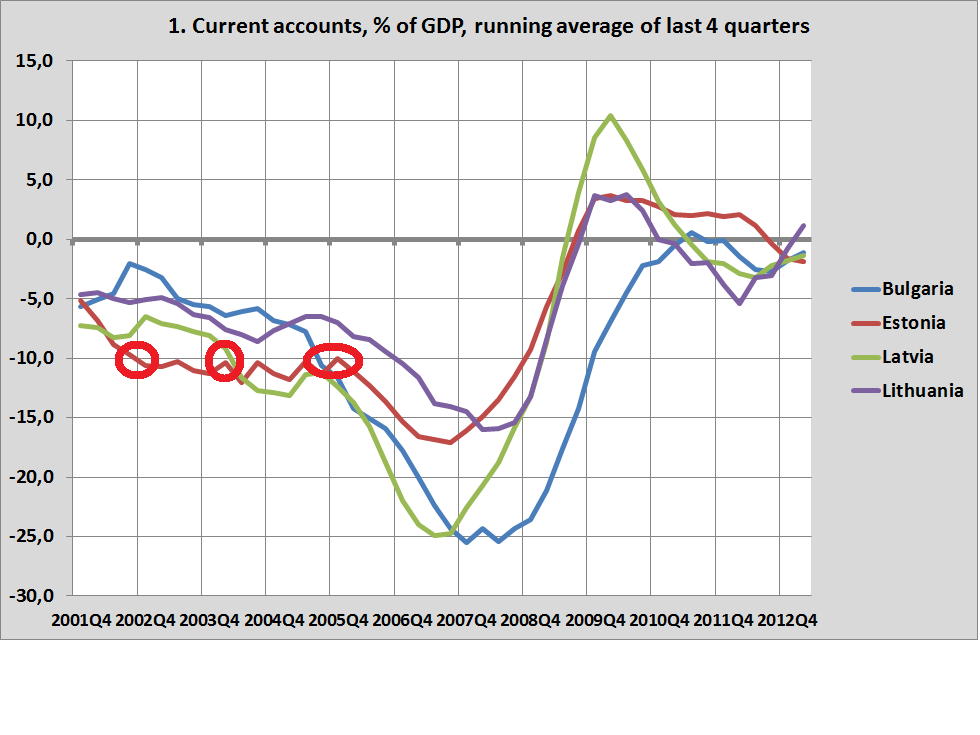

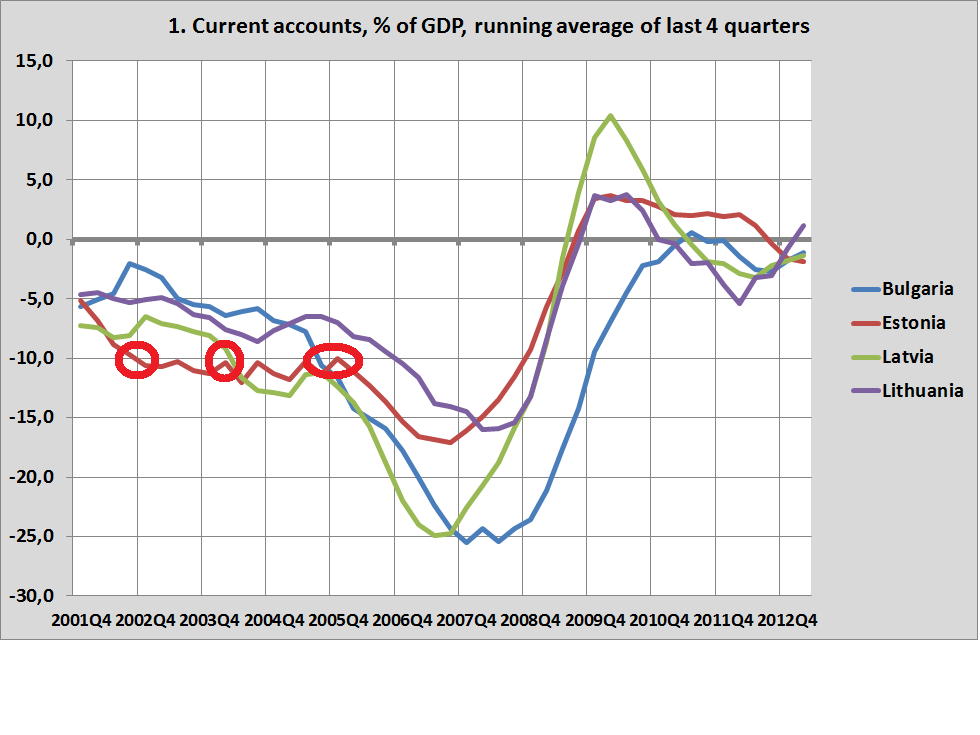

Want die banken hadden, in 2004-2007, echt beter moeten weten. Zie de grafiek. En dit soort gegevens waren een kwartaal na de verslagmaanden echt wel bekend! We weten allemaal dat tekorten op de lopende rekening (de importen en exporten van goederen en diensten plus de inkomensbalans (loon, winst)) onhoudbaar zijn. En het ene na het andere land schoot, na 2004, door die extreme grens. Maar de banken vonden dat (overigens ‘intellectueel’ gesteund door ene meneer Greenspan) geen punt. En bleven uitlenen.

En de toch al onhoudbare tekorten verdubbelden nog eens een keer. VERDUBBELDEN, IN TWEE JAAR TIJD. Als ik iets geleerd heb van de crisis is dat het onvoorstelbare toch mogelijk is, wat betreft de macro-economie. De banken bleven, met de IMF en de EU in hun achterzak, maar doorgaan met geld verstrekken, vertrouwend op de vaste wisselkoersen met de Euro en de wens van deze landen om bij de Euro te gaan horen. Het waren letterlijk voorschotten op de introductie van de Euro en daarmee van het Target 2 systeem! Het schijnbaar roekeloze gedrag was dus helemaal niet zo roekeloos. En de Target 2 tekorten van honderden miljarden Euro’s hebben het de banken inderdaad mogelijk gemaakt leningen aan Portugese, Spaanse, Ierse, Griekse en Italiaanse bedrijven stop te zetten en terug te laten betalen, zonder dat de Euro in elkaar stortte.

Natuurlijk weet iedereen dat uiteindelijk de schulden moeten worden terugbetaald – of kwijtgescholden. En de banken doen natuurlijk hun best om alles te laten terugbetalen. Maar dat wordt een probleem. Uit de grafiek wordt duidelijk dat de tekorten op de lopende rekening eerst dramatisch zijn teruggelopen. Wat overigens een ‘Keynesiaans’ bestedingseffect was: je kort de lonen en ontslaat mensen en er wordt vanzelf minder uitgegeven en geïmporteerd. Gevolg: massawerkloosheid (>20%), massa-emigratie en een daling van het geboortecijfer in landen die toch al kampen met de laagste geboortecijfers van de heel Europa. Kan de laatste Let het licht uitdoen? Maar nu lopen de tekorten weer op, omdat de exporten niet zo snel toeneemt als gehoopt. Logisch, want lage lonen zijn minder belangrijk voor de export. Goede producten zijn veel belangrijker. Maar het ontwikkelen van goede producten duurt nu eenmaal een jaartje of tien, twintig. dus daar is men nog wel even zoet mee, zeker omdat de zogenaamd marktgerichte politiek wel was gericht op simpele lage lonen productie voor Zweedse multinationals maar niet op het ontwikkelen van een breed gedragen eigen industriële basis en een moderne binnenlandse sector bedrijven.

Maar gelukkig voor Letland, Litouwen en Bulgarije (en een risico voor de banken) zit ze nog niet bij de Euro. Ze kunnen nog devalueren en een bedrijfsgerichte in plaats van een bankengerichte economische politiek gaan voeren. Devaluatie heeft grote voordelen boven de loonsverlagingen die in de Baltische staten worden afgedwongen. Het gaat veeeeeel sneller. En het werkt dus ook veeeeeel sneller. Het ‘V’ vorminge herstel van de Aziatische landen, waar binnen twee jaar na de acute crisis de zaak al weer redelijk op de rails stond, was daaraan te danken. Lees dit boek. In de landen uit de grafiek is de werkloosheid echter nog steed torenhoog – de dalingen die er waren kunnen vrijwel volledig uit emigratie worden verklaard. En die mogelijkheid willen we ze nu althans ten dele ontnemen…

Daarnaast is devaluatie minder rigoureus. De binnenlandse koopkracht van de lonen blijft anders dan bij loonsverlaging namelijk wel op peil, zodat het binnenlandse deel van de economie niet ook nog eens in elkaar stort. En crediteuren worden gedwongen te slikken of te stikken. Of ze accepteren schuldreductie – of ze lopen de kans hun geld helemaal niet meer terug te zien: voor het oplossen van de huidige crisis is flexibilisering en structurele aanpassing van schulden hoogst noodzakelijk! Verder hebben lagere lonen natuurlijk weinig zin in landen met een grote productiviteitsachterstand die toch al de laagste lonen van de EU hebben.

Landen als Polen en Roemenië, die hun lot niet aan de falende Euro hebben verbonden doen het economisch niet denderend. Maar toch veel beter dan de landen uit de grafiek. Mensen kunnen daar in ieder geval hopen op een toekomst. Letland, Bulgarije en Litouwen doen er goed aan zich daarbij te voegen. Voor Estland is het te laat.

aug 18, 2013

Posted by MerijnKnibbe on aug 18, 2013 | 1 comment

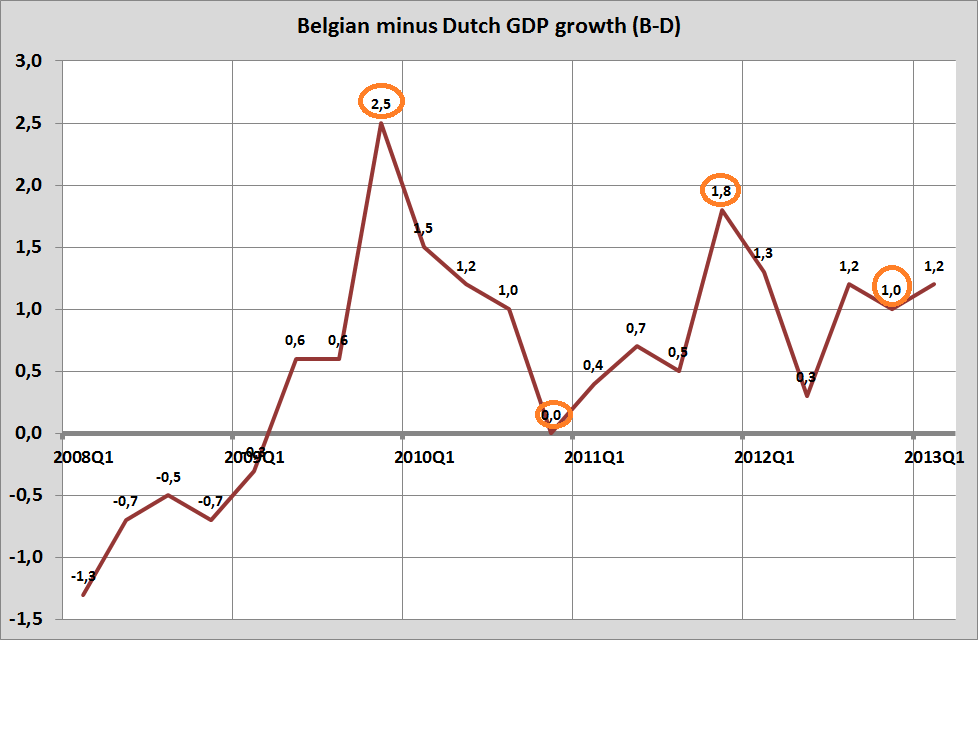

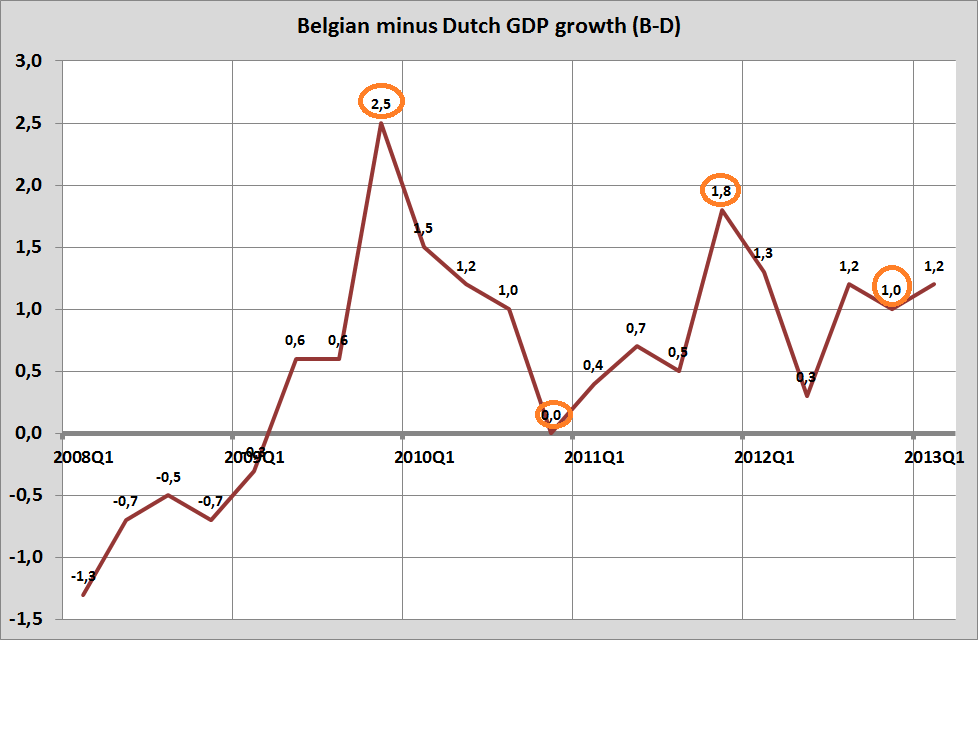

Sweder heeft het mis. De Belgische groei is de afgelopen jaren wel degelijk aanzienlijk hoger geweest dan de Nederlandse. En om dat te constateren heb je, anders dan Sweder stelt, geen vergrootglas voor nodig. Ik geef toe – het wordt niet duidelijk uit de vage en slechte grafieken die hij gebruikt (verkeerde schaalindeling bij de groeigrafiek die, in plaats van -5 tot + 5 van -10 tot +10 loopt, veel te dikke lijnen en bij de groei een variabele die niet toegesneden is op de vraagstelling). Wanneer we een betere grafiek maken dan zien we dat de groei in België consistent hoger was en dat er na 2008 tot en met het eerste kwartaal van 2013 ondertussen een cumulatief groeiverschil tussen België en Nederland is opgetreden van tegen de 5,5% (bron: Eurostat). Vertaald naar geld: ongeveer 30 miljard Euro aan productie en inkomen en ongeveer 12 miljard aan overheidsinkomsten. Niet bepaald een microscopisch verschil maar bijna 2.000,– per Nederlander. Per jaar.

En uit de meest recente Eurostatgegevens blijkt dat de kwartaal op kwartaalgroei in het tweede kwartaal in Belgie (+0,1%) alweer aanzienlijk hoger was dan in Nederland (-0,2%). Op jaarbasis een verschil van, alweer, ruim 1% in het voordeel van België.

Ook wat betreft de werkloosheid slaat Sweder de plank toch een beetje mis. Weliswaar constateert hij terecht dat de Nederlandse werklooheid (die lange tijd de laagste van de Eurozone was) nog steeds lager is dan de Belgische. Maar zelfs uit de broddelgrafieken van zijn ESB-column (sorry, ESB, het is echt slecht, neem een voorbeeld aan het CBS) wordt duidelijk dat de Nederlandse werkloosheid ook vergeleken met de Belgische onrustbarend snel stijgt. Uiteraard, werkloosheid is slechts één variabele in het systeem van dynamische en uiterst flexibele stromen van intreders en uittreders en overstappers en van verschijnende en verdwijnende banen die samen de arbeidsmarkt vormen. Een van de grote prestaties van de macro-economie van de afgelopen decennia is dat we dit nu veel beter meten dan vroeger zodat we al die onzin over zogenaamde starheden naar de prullenbak kunnen verwijzen! De ene stijging van de werkloosheid (meer aanbod) is de andere niet (minder banen). Maar in ieder geval geeft de stijging van de werkloosheid aan dat er, macro, sprake is van toenemende onderbenutting van de capaciteit van de economie, terwijl iedereen die in het hoger onderwijs werkt momenteel, micro, uiteraard direct te maken krijgt met al die afgestudeerden die door de Nederlandse krimp buiten de boot vallen. Een door vraaguitval veroorzaakte hoge en stijgende werkloosheid is en blijft nog steeds de grootste starheid waar een arbeidsmarkt mee te maken kan krijgen! Korte termijn krimp heeft lange termijn negatieve gevolgen! Lees dit.

Overigens kan ik het niet oneens zijn met Sweders karakterisering van ons overheidsbeleid met als aanvulling dat het boekjesidee weliswaar nog steeds is dat de financiële sector besparingen doorsluist naar investeerders maar dat we dit zo ongeveer verboden hebben aan onze grootste spaarinstellingen, de pensioenfondsen. Met navrante resultaten. Niet de lamgeslagen banken moeten opgepimpt – de enorme geldpotten van de pensioenfondsen moeten eindelijk ook eens (als leningen) aan het midden- en kleibedrijf ten goede komen zodat die weer kunnen investeren. We hebben geld zat in ons land. Anders dan de Belgen! Maar met alleen maar oppotten en beleggen in Bunds kom je er niet, dat hebben ze in België beter begrepen. Beleggen doe je in oude meuk, bestaande ‘waardepapieren’ en andere antiquiteiten. Investeren doe je in de toekomst. Overigens zou de consequentie daarvan zijn dat de pensioenfondsen zo ongeveer ons hele land in eigendom gaan krijgen (wegen, huurhuizen, noem maar op).

aug 16, 2013

Posted by MerijnKnibbe on aug 16, 2013 | 0 comments

De cijfers over de internationale goederenhandel zijn vandaag gepuliceerd door Eurostat. Wie doen het goed (toenemende export, afnemende grote tekorten), wie doen het slecht (afnemende exporten en importen)? Eerst wat achtergrond:

Achtergrond: een aantal EU landen (de Baltische staten, Griekenland, Spanje, Portugal, Cyprus, in mindere mate Ierland, Italië niet!)hadden tot voor kort onhoudbaar grote tekorten op de lopende rekening. Zie hier en hier en hier voor de opmerkelijk snelle toename van deze tekorten in de korte periode 2004-2006 zowel als het symmetrische karakter van de tekorten in ‘perifeer’ Europa en de overschotten in het centrum. Deze toename van de tekorten betekende overigens niet persé dat de export van de perifere landen zich ongunstig ontwikkelde. In Spanje was bijvoorbeeld het tegendeel het geval, de Spaanse export nam in deze periode sneller toe dan de Duitse! De tekorten werden vooral veroorzaakt door een zeer snelle toename va de import die voor een belangrijk deel werd gefinancierd door Duits geld, beschikbaar doordat Duitsland juist mede omdat het de binnenlandse bestedingen breidelde juist een groot overschot op de handelsbalans had. Ondertussen hebben de Duitse banken, indirect gefinancierd via het Target2 systeem, hun geld alweer grotendeels terug. Maar hoe staat het met de ontwikkeling van de tekorten? De austeriteitspolitiek bestond en bestaat vooral uit hakken en kappen, de aanvullende maatregelen gericht op groei kunnen nauwelijks serieus worden genomen (in Cyprus o.a. het afschaffen van de siësta voor ambtenaren (zie hier, p. 46), tsja, ook daar moeten ze kennelijk leren om om zes uur een gehaktbal met rode kool). Maar niet, niets, niets wat ook maar enigermate toekomstgericht mag heten. Geen investeringen, geen scholing, technologische ontwikkeling en noem maar op.

De recente ontwikkelingen. Uiteraard werkt dit, voor zover het de bestedingen betreft. Als mensen minder te besteden hebben dan besteden ze minder. Waardoor, naast de afzet van binnenlandse productie, de import daalt. Maar neemt de export ook toe? Wat laten de cijfers voor de goederenhandel voor de eerste vijf maanden van 2013 zien?

A) Ierland heeft een probleem. De importen dalen aanzienlijk – maar de exporten dalen nog sneller, zodat het overschot dat de Ieren op de goederenbalans hebben afneemt! Dit schijnt overigens te maken te hebben met het aflopen van de patenten op enkele pillen.

B). Veel landen, zoals Nederland, doen het ronduit slecht. Bijvoorbeeld Nederland en Duitsland maar ook Italië, Finland en Zweden. Frankrijk, Tsjechië en Oostenrijk hebben vooral een toenemend overschot op de goederenbalans omdat de import afneemt, niet omdat de export toeneemt. Met uitzondering van Duitsland en Oostenrijk daalt de export van deze landen zelfs! Krimp alom, in zo’n situatie leidt een toenemend overschot op de goederenbalans enkel tot meer werkloosheid en besparingen die je nergens rendabel kunt wegzetten omdat niemand durft te investeren.

C). Oost-Europa zit in de lift, vooral Polen, Bulgarije en Roemenië doen het goed. Tsjechië (hierboven al genoemd), Hongarije en Croatië zijn een beetje uitbijters. De Baltische staten lijken nog steeds meer een doorvoercentrum te zijn dan dat er werkelijke groei plaats vindt, gebaseerd op inheemse hoogtechnologsiche bedrijven (waarom begrepen en begrijpen de Chinezen wel dat dat de goede weg is, in plaats van je land uit te verkopen…).

D). Een aantal landen doet het goed: Spanje en Griekenland, waar de exporten toenemen en de importen afnemen (‘goed’ moet hier gezien worden in het kader van de nog steeds bestaande tekorten op de goederenbalans, hoewel de lopende rekening van Spanje nu min of meer in evenwicht is). Een probleem met Griekenland is natuurlijk de zeer lage basis van de goederenexport. Uiteraard gaat het ook om de export van diensten (transport, toerisme!) en zeker niet alleen om goederen. Maar ook een snelle groei leidt omdat de goederenexportsector zo klein is, slechts tot een bescheiden toename van de productie en (omdat exportsectoren altijd een relatief hoge productiviteit kennen) een nog bescheidener toename van de werkgelegenheid. Griekenland zal zich niet uit de crisis kunnen importeren, evenmin als (op een termijn van tien jaar) Spanje.

E). De grote verrassing is: het VK. Zeer onbrits lijkt de goederenexport daar opeens een groeisector van jewelste te zijn. Het is niet helemaal consistent met de (nog steeds lage) productiegroeicijfers van de Britse nijverheid, ik weet dus niet waar die 40 miljard (in schaaktermen: !!) verschil in goederenbalans tussen de eerste vijf maanden van 2012 en 2013 opeens vandaan komt. Overigens is het wel consistent met de werkgelegenheidscijfers in de industrie, die gezien de lage productie onverklaarbaar hoog zijn (ja, ik weet het, er was recent een wat minder negatieve maand, maar dat is nog steeds niet erg indrukwekkend). Wellicht wordt de productie in de Britse nijverheid onderschat, wat ook de wat onwaarschijnlijk sterke daling van de productiviteit zou verklaren: die is er dan helemaal niet.