mrt 30, 2013

Posted by MerijnKnibbe on mrt 30, 2013 | 0 comments

Moeten we banken uitkopen – of is het belangrijker dat huishoudens met restschulden worden ontzien en geholpen? Het laatste natuurlijk. Huishoudens, daar gaat het werkelijk om in de economie. Voorlopig wordt er echter wel veel steungeld besteed aan het overeindhouden van krakkemikkige banken maar veel minder aan het overeind houden van de vermogenspositie van huishoudens. Hoe gaat het trouwens met die vermogenspositie? Gelukkig bevat ons glorieuze systeem van de nationale rekeningen en monetaire statistiek daar uitgebreide gegevens over (dit overigens anders dan veel ‘moderne’ economische modellen, die volgens de blog Noahpinion nogal ad hoc zijn en een vaste structuur ontberen, waar ondergetekende het natuurlijk zeer mee eens is).

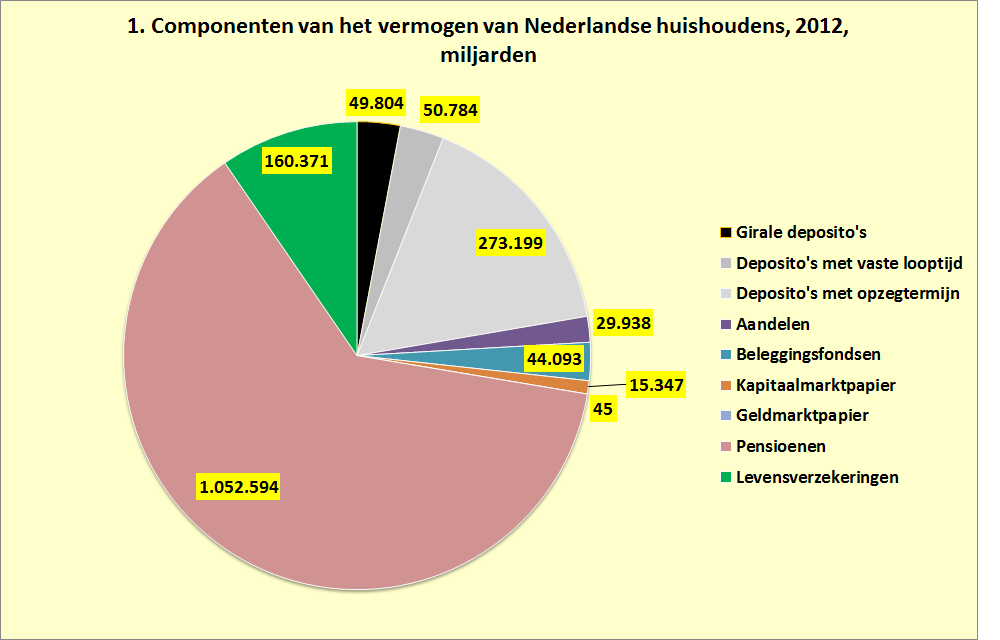

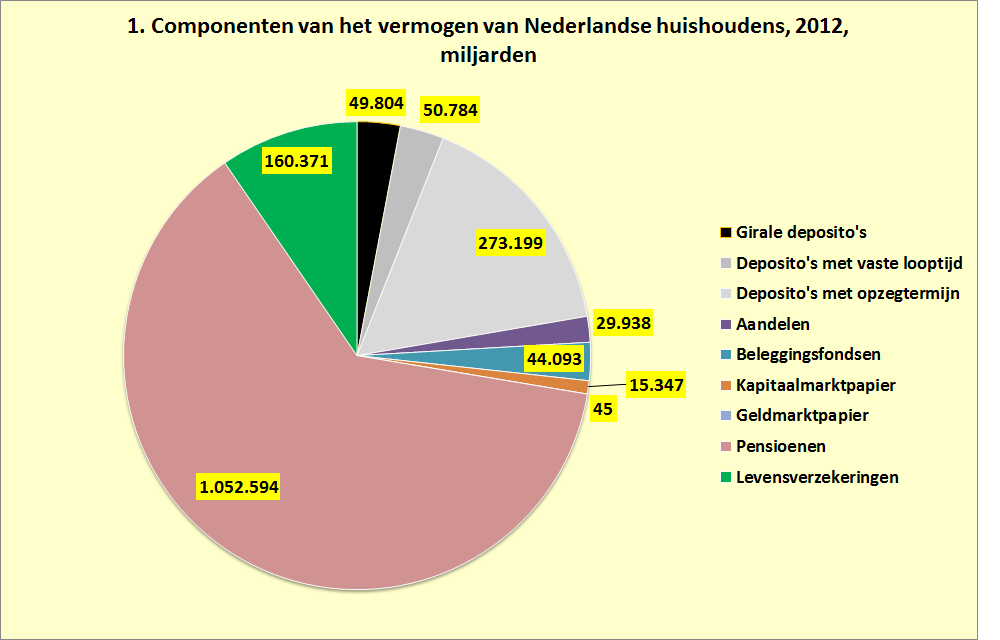

Grafiek 1 (bron: DNB) geeft het financiële bezit (niet de schulden dus) van de Nederlandse huishoudens weer in 2012 (zonder eigen woningen dus). En het is simpel: (pensioengeld)+(geld op allerlei bankrekeningen, inclusief spaarrekeningen) = (de bulk van het financiële vermogen). Aandelen zijn in directe zien niet van belang, gemiddeld. Indirect natuurlijk wel, omdat veel van het pensioenvermogen erin belegd is.

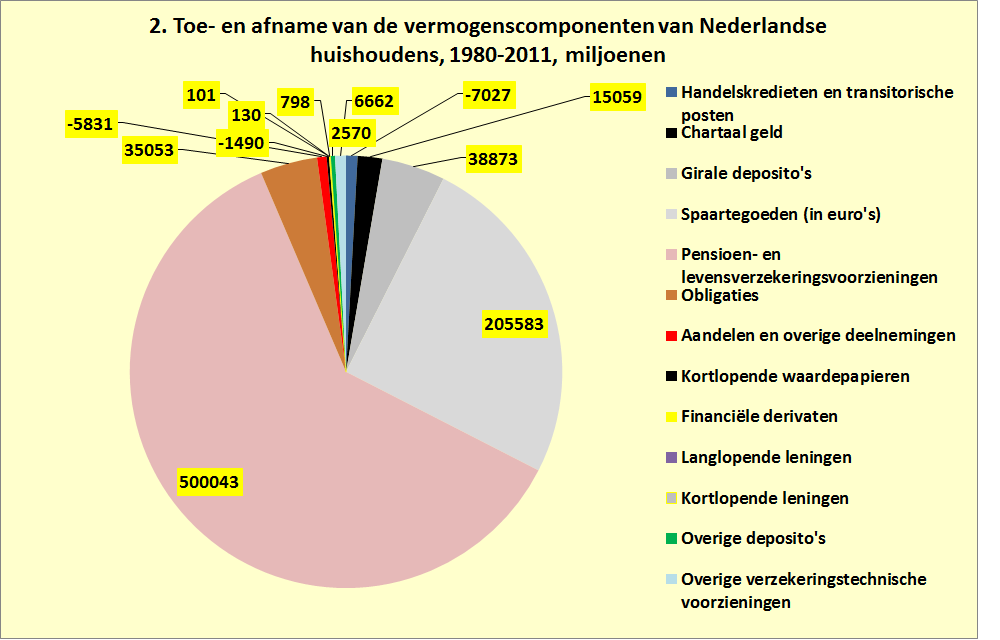

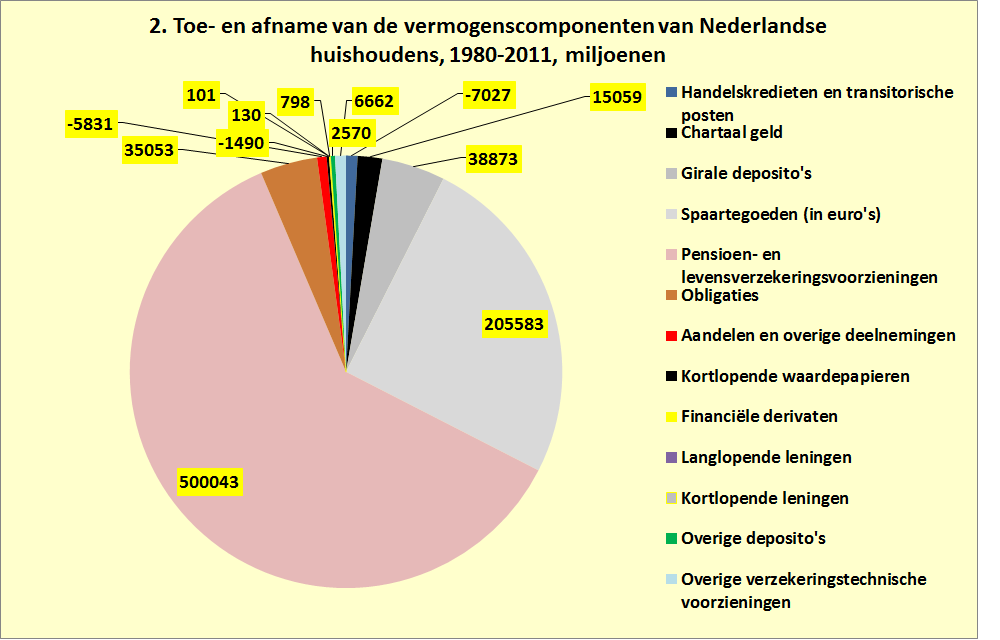

Grafiek 2 (bron: CBS) geeft de veranderingen in financieel bezit weer sinds 1980. Andere bron, dus ook iets andere (hoewel wel consistente) indeling, en de gegevens lopen nog niet tot en met 2012. Aardig: het aandelenvermogen is verminderd! Raar? Wellicht. Maar bedenk dat de stand van de AEX ‘opgeschoond’ wordt voor bedrijven die failliet gaan, terwijl dat voor de waarde van uw eigen aandelenbezit natuurlijk niet het geval is. De AEX is een graadmeter voor de beurskoersen exclusief de’koers’ van bedrijven die failliet zijn gegaan… Niet erg betrouwbaar, dus. Maar hoe dan ook: u ziet alweer dat het vooral de pensioentegoeden en de spaargelden en gelden op allerhande bankrekeningen zijn, die fors zijn gestegen. Dat de Nederlandse banken een ‘funding gap’ hebben, i.e. dat de woninghypotheken volgens nieuwe regels onvoldoende gedekt worden door spaargelden, hangt dus wellicht meer met de hoogte van de hypotheekschulden samen dan met de hoogte van de spaargelden.

De reeks van de veranderingen loopt tot en met 2009, en is dus exclusief de toename van 12% in 2012 (inderdaad, 12% toename in een jaar terwijl iedereen datzelfde jaar zat te zeggen dat de potten snel leeg zouden zijn). Natuurlijk, voor geld geldt: zo gewonnen, zo geronnen. Daarom moeten we dat geld maar wat minder in aandelen beleggen en wat meer investeren. Want de bestedingen in Nederland zijn te laag, terwijl we bulken in het geld. Bizar. En wat je ook mag denken over economische modellen: de internationale modellen en de beleidsaanbevelingen die op basis van die modellen worden gedaan houden te weinig rekening met de uniek hoge pensioentegoeden in Nederland – die, als ze niet geïnvesteerd maar belegd worden terwijl de banken een funding gap hebben een continue deflatoire druk op de economie leggen.

mrt 22, 2013

Posted by MerijnKnibbe on mrt 22, 2013 | 6 comments

Momenteel ben ik aan het rommelen met de vraag of de toename van zowel de private als de overheidsinvesteringen na de watersnoodramp in 1953 gezien kan worden als een succesvolle vorm van ´bestedingspolitiek´. Het antwoord daarop zal overigens een daverend ja zijn, ook omdat (statistisch gezien gelukkig!) er in Nederland in de jaren voorafgaande aan de ramp sprake was van een politiek van interne devaluatie en daardoor ook van onderbesteding. Om dit wat nader te onderbouwen ben ik wat dieper in de statistieken gedoken, waarin ik het volgende probleem tegenkwam:

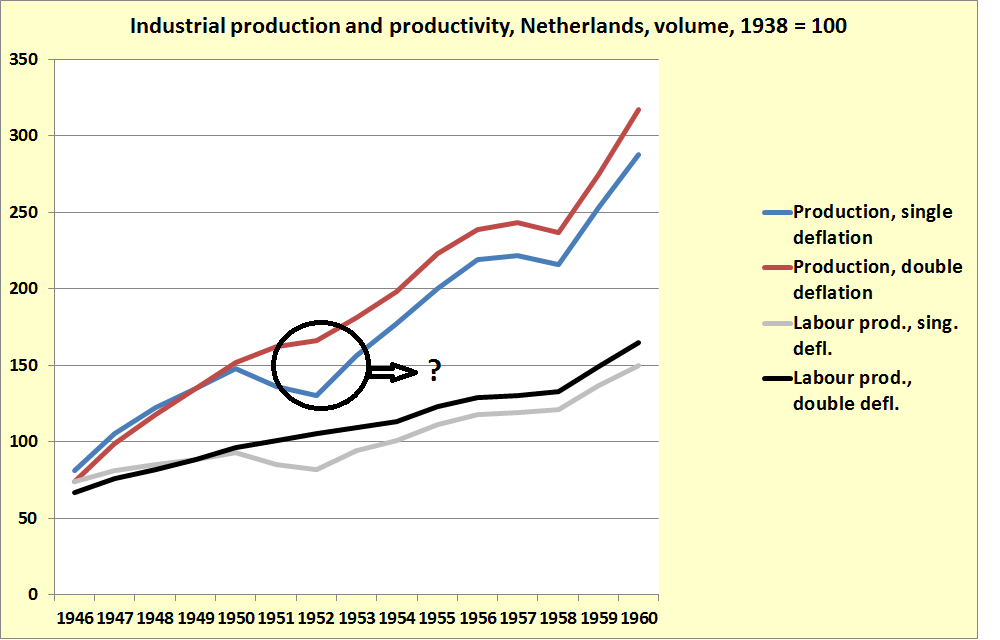

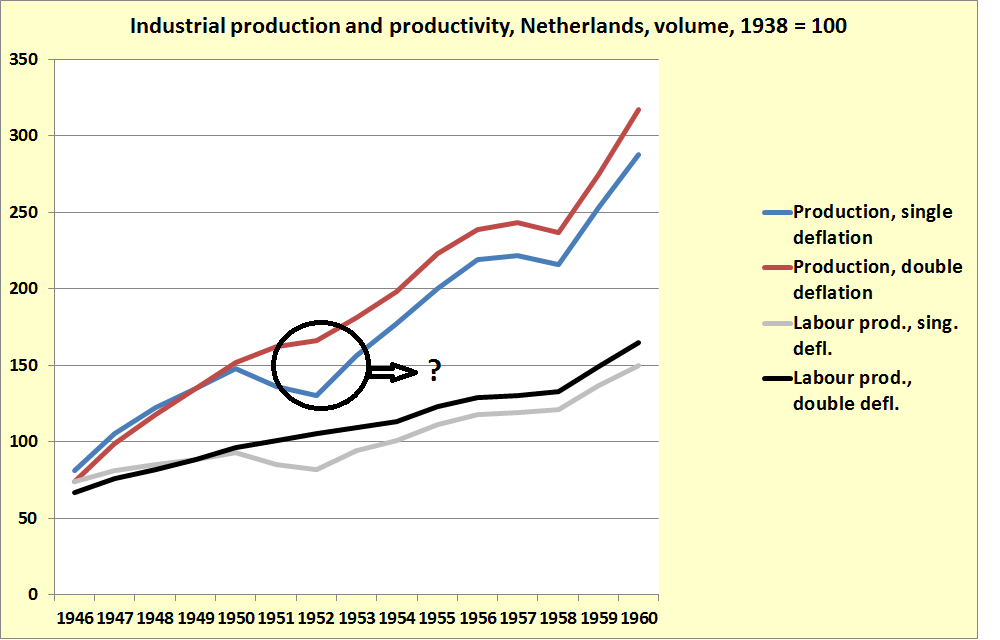

Uitgaande van dezelfde basisgegevens maar gebruik makend van een andere meettechniek bleek, volgens de eerste methode, de industriële productie tussen 195o en 1952 met 12% gedaald te zijn, terwijl de productie volgens de andere methode met 9% was gestegen (zie de grafiek)! Hoe kan dat? Is dat hele macro-meten eigenlijk wel wat waard, als er zulke grote verschillen zijn tussen de ene en de andere methode?

Bron: H.J. de Jong (2003), Catching up twice. The nature of Dutch industrial growth during the twentieth century in a comparatice perspective, Jahrbuch fur Wirtschaftsgeschichte Beiheft 3 pp. 252/253.

Het verschil zit hem in de ´deflatie´methode, de manier waarop de gegevens worden omgezet van lopende prijzen, i.e. de prijzen die werkelijk betaald werden, in ´vaste´prijzen, i.e. een soort administratieve prijzen die het mogelijk maken de hoeveelheden geproduceerde goederen en diensten in twee periodes (of twee landen!) beter met elkaar te vergelijken. Hee werkt dat? Groei-economen meten de ´toegevoegde waarde´. Als een melkveehouder voor 100,– aan veevoer inkoopt en voor 250,– aan melk verkoopt dan is er voor 150,– aan waarde toegevoegd. En dat bedrag is dan beschikbaar voor de inkomens zoals loon voor de arbeider, winst en arbeidsbeloning voor de boer, pacht voor de landeigenaar en rente voor de bank.

Nu kan de prijs van de melk stijgen. Wanneer de prijs van het veevoer gelijk blijft dan stijgt de productie toegevoegde waarde (en dus de inkomens). Echter, als je zowel de melk als het veevoer in de vaste prijzen van het voorgaande jaar berekent dan blijkt dat er niet meer geproduceerd wordt. Wel zie je op die manier gemeten een stijging van de productie als er meer melk wordt geproduceerd met dezelfde hoeveelheid veevoer (een productiviteitsstijging, dus) of wanneer er zowel 10% meer veevoer wordt gebruikt als 10% meer melk wordt geproduceerd. Het opstellen van productiereeksen gebaseerd op vaste prijzen voor zowel de input als de output heet de methode van de dubbele deflatie. Het is een soort technische index van de productie. Je vergelijkt eigenlijk hoe de hoeveelheden geproduceerde en verbruikte goederen zich tot elkaar verhouden en hoe dat verandert.

Wat je echter ook kunt doen is naar de toegevoegde waarde kijken en deze vervolgens delen door bijvoorbeeld het algemene prijspeil (of enkel de outputprijzen). Wanneer je dat doet dan meet je eigenlijk wat de inkomens die gebaseerd zijn op de toegevoegde waarde kunnen kopen. Als de toegevoegde waarde gelijk blijft maar het algemene prijspeil stijgt wel dan kun je met dezelfde toegevoegde waarde minder kopen. Dit heet de methode van de enkelvoudige deflatie. Dit is meer een economische index. Je kijkt wat met een bepaalde hoeveelheid toegevoegde waarde gekocht kan worden, rekening houden met prijseffecten. En die prijseffect waren er, tussen 1950 en 1952. In 1949 werd de gulden met 30% gedevalueerd ten opzichte van het buitenland, waardoor het gemiddelde binnenlandse prijspeil steeg. Daarnaast, een additioneel effect, stegen natuurlijk ook de prijzen van geïmporteerde producten. De outputprijzen stegen ongeveer 30%, de inputprijzen ongeveer 50%. Met een gelijke hoeveelheid toegevoegde waarde kon je dus minder kopen, de productie daalde. Maar er werd wel meer gemaakt en verkocht, de productie steeg. De (technische) productie steeg maar de (economische) productie daalde, wat onder meer tot uiting kwam in een daling van de reële lonen. Wat uiteraard vooral de leveranciers van grondstoffen en het buitenland ten goede kwam.

Overigens zal mijn argument dat de Nederlandse economie zich in 1952 in een situatie van onderbesteding bevond zich dus niet op de productiedaling uit de grafiek baseren maar veel meer daarop dat ook in 1952 de ´technische´ arbeidsproductiviteit nog maar ternauwernood het niveau van 1938 had gehaald en zelfs nog beduidend onder het vooroorlogs maximum lag, terwijl de ontwikkeling van na 1952 duidelijk aangeeft dat er wel degelijk veel mogelijkheden waren de productiviteit snel op te voeren.

mrt 16, 2013

Posted by MerijnKnibbe on mrt 16, 2013 | 1 comment

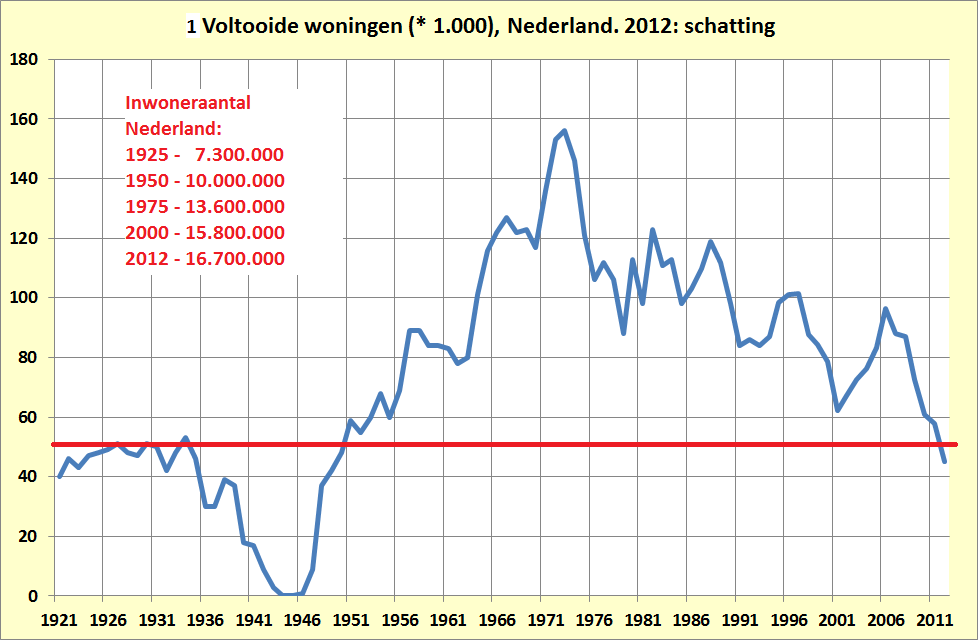

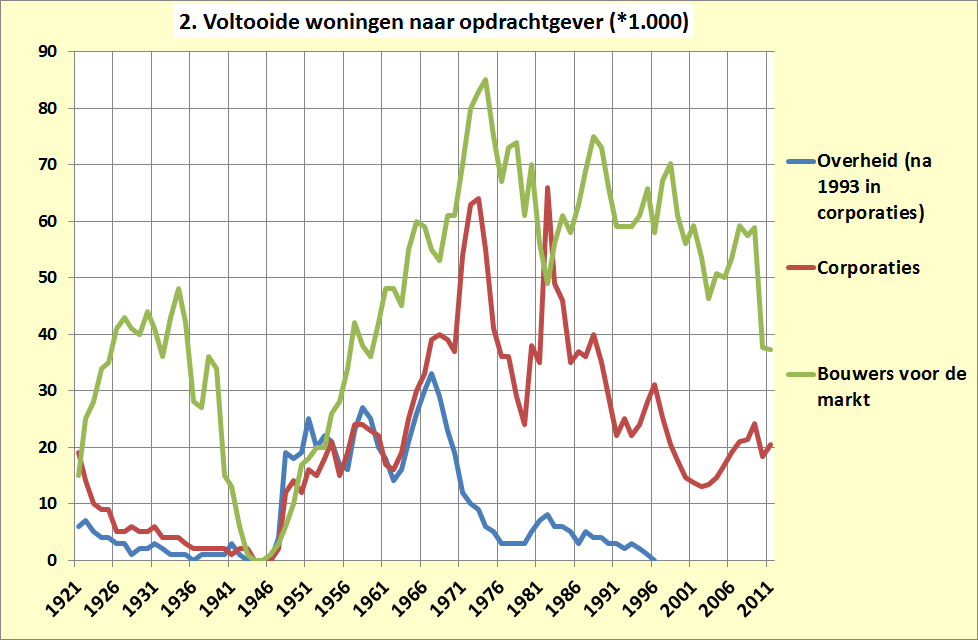

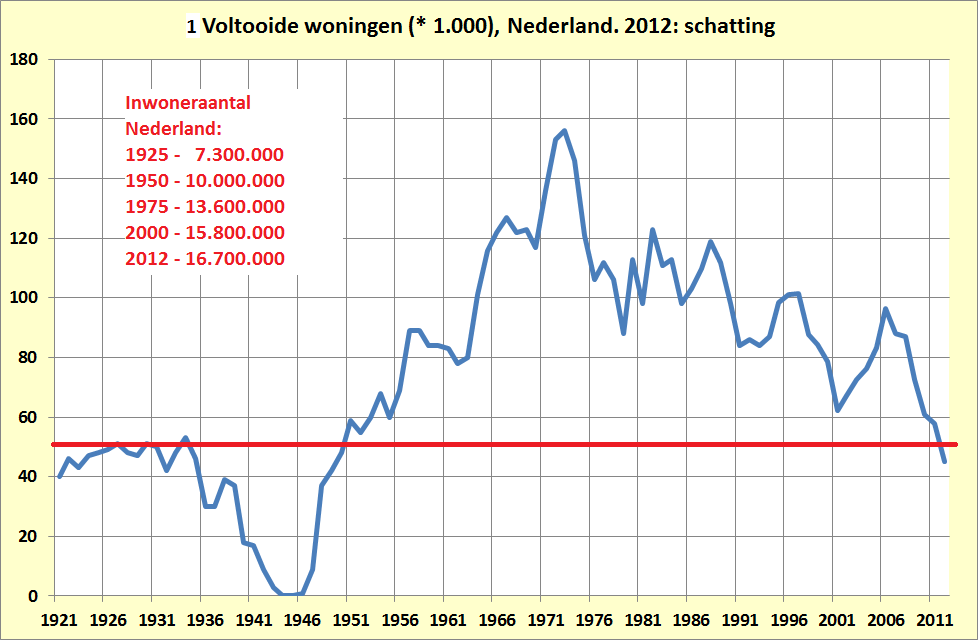

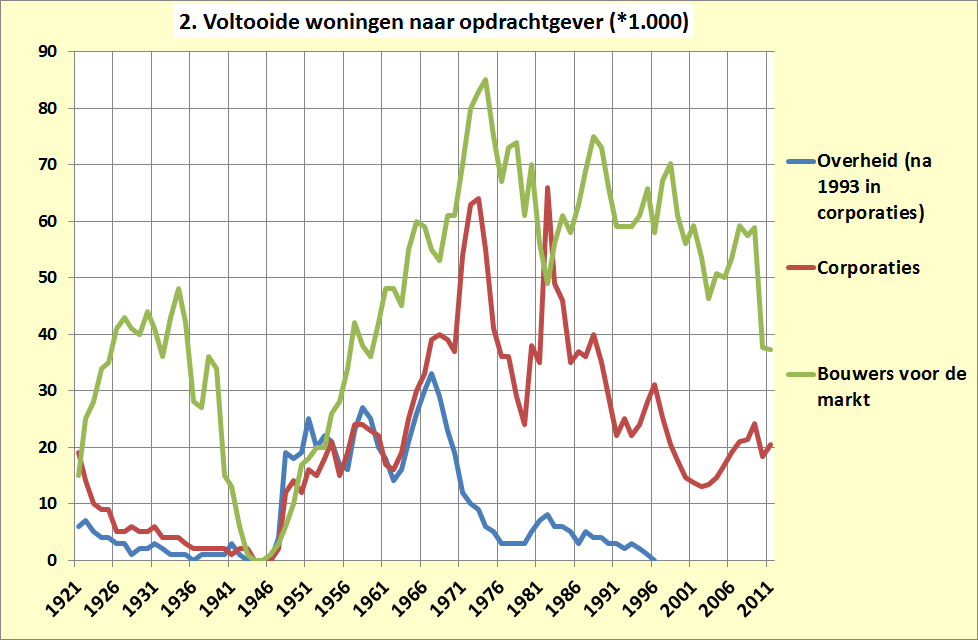

Even de grote woorden: na 1750 begon de bevolking in verschillende delen van ons land weer toe te nemen en begon een (bevolkingsgroei)tijdperk dat tot nu toe voortduurt. Wat op de (behoorlijk) lange termijn uiteraard gepaard ging met een toename van de woningbouw, overigens niet alleen in kwantiteit maar ook in kwaliteit. Kan de huidige daling van de woningbouw althans ten dele begrepen worden als veroorzaakt doordat we in de dalende fase van dit eeuwenlange tijdperk zitten? Of is er ook een niet te veronachtzamen crisisaspect? Oké, terug naar de realiteit. Naar aanleiding van een berichtje op teletekst dat het aantal door ‘Bouwers voor de markt’ voltooide nieuwbouwwoningen het laagste niveau sinds 1950 had bereikt leek het me aardig de historische reeksen van het CBS te raadplegen. 2012 is nog niet aanwezig, dat is ruw geschat met het aantal bouwvergunningen. En inderdaad: we zijn wat de woningbouw betreft terug op vooroorlogs peil (1)!

Waarschijnlijk is de gemiddelde woning wat groter en in ieder geval luxer (isolering, dubbelsteens muren, standaard water- en gasleidingen en electra). Echter, net als toen is de Nederlandse cultuur nog steeds gericht op een huishouding per woning, hoewel de huishoudingen (voor zover ik weet vooral door vergrijzing en ontgroening) gemiddeld wel steeds kleiner worden. De woningen zijn daar op ingericht, ons denken ook. Zal de crisis dit gaan veranderen? Want steeds minder mensen per woning – dat is gezien vanuit de huishoudbudgetten uiteraard een kostbare ontwikkeling. Gaat de daling van de nieuwbouw in combinatie met de daling van de inkomens en de nog steeds toenemende bevolking leiden tot een stijging van het aantal mensen per woning? En natuurlijk het belangrijke punt of de daling vooral structureel is (minder snel groeiende bevolking, veranderende cultuur) of conjunctureel (crisis). In het laatste geval is er alle reden om bijvoorbeeld in overleg met pensioenfondsen (daar zit nou eenmaal meer dan een klein beetje geld), corporaties, bouwers voor de markt en de bouwsector zowel als gemeentes (lagere grondprijzen) het bouwvolume de komende (2014-2016) met 15.000 per jaar te verhogen. Want anders dan in Ierland en Spanje staan bij ons geen grote aantallen woningen leeg. Daarnaast moeten we toch ook de vraag beantwoorden of de kwaliteit van woningen verder moet worden verhoogd, denk bijvoorbeeld aan allerlei robotica die langer zelfstandig wonen mogelijk maken. En wat is de rol van de overheid en de corporaties hierbij?

Opmerkelijk:

1. De daling in de jaren dertig vond pas plaats na het loslaten van de gouden standaard (wat voor de algehele economische ontwikkeling overigens wel erg goed was)

2. Na de oorlog was er tot ongeveer 1965 inhaalvraag, daarna is sprake van een dalende trend. Voor zover mij bekend zitten we daar nu echter onder.

3. Het inderdaad zeer lage aantal opgeleverde woningen van dit moment.

mrt 14, 2013

Posted by MerijnKnibbe on mrt 14, 2013 | 3 comments

From: Erwan MAHÉ

Money exists not by Nature but by law. Aristotle

Nothing New Under the Snow …

14 March 2013

Given the snowy weather of late, I took the liberty of tweaking the popular expression a bit. Besides, given the current economic climate, the headline seems to fit. Many readers have asked me why I am not writing as many Thaler’s Corners of late. After all, they used to come out almost daily in 2007-2010 and now they are down to once a week … or less. This letter was never conceived as a press review, since other brokers do that sort of thing quite well. Instead of following the changing attitudes and comments of political and monetary leaders, I think it is far more useful to continue with my analyses of the macroeconomic situation.

Given that the economy is moving in the direction that we have long predicted, with the US economy gradually picking up while the Eurozone remains stuck in its same old budgetary and monetary errors, I don’t really have much to add. I do not believe the macro or micro-economic indicators or client investment flows provide any reason to change our biases for the time being. Between the strong disinflationary trends in the Eurozone and interest rates, which we have been promised will remain at rock bottom for a long time, both equities and fixed income products remain strong. That said, it is time to take another look at these trends.

Europe

We continue to believe that the governmental austerity policies on the Eurozone, formalized since France’s capitulation at the Deauville summit of October 2010 (yes, the PSI was a tax on private-sector savings!) along with the ECB’s way too restrictive monetary policies, can only exacerbate the deflationary trends on the Eurozone. The word, deflationist, may seem a bit strong for some people. After all, unlike in the 1930s, salary rigidities (sticky wages) today prevent prices from falling as quickly as in the 1930s. But today’s deflationary is also expressed by the contraction in the number of people employed! It is worth examining some of the latest price indices.

Sweden: inflation fell to -0.2% YoY in February, which is the lowest rate since the air pocket of 2009. But the situation today is totally different, since back then commodity price, as tracked on the CRB (see US graph, below), fluctuated from a +50% YoY jump in the summer of 2008, to a -50% YoY plunge in March 2009!

In Norway, the central bank, via its press release on monetary policy, has just announced today a downward revision of its inflation forecasts and the postponement of plans to hike key interest rates until the spring of 2014. They revealed all that while explaining that the domestic economy is operating at higher than normal resource utilization capacities and that unemployment is low!

Switzerland announced this morning that it was also revising downward its inflation forecast for the years ahead to -0.2% for 2013, +0.2% for 2014 and +0.7% for 2015, with an expected 3-month Libor at 0% for another three years. They emphasized that considerable risks continue to weigh on the Swiss economy, due to Eurozone-linked tensions.

France: inflation came to 1% YoY in February, the lowest in 38 months, and +0.6% for the core index (-0.6% on the months). In the meantime, energy prices climbed steeply, driven by surging petrol products (+2.5% on the month)! Prices of manufactured goods fell 0.2% YoY.

Germany, which would seem to fill all the prerequisites for inflationist risk, presents:

– extremely low yields on debt (0.05% on 2 years, 0.45% on 5 years, 1.48% on 10 years, 3.36% on 30 years);

– a heavily cash rich banking system, due to deposits from peripheral nations;

– a much better employment market than the rest of the Eurozone, with unemployment today at 6.9%, compared with 12.1% in 2005, regardless of the Great Financial Crisis!;

– a real estate market considered being among the strongest in Europe, with constant foreign investment, both in the residential and commercial sectors;

– a big balance of trade surplus, whose monthly average has climbed from €11.6 billion in 2009, €13 billion in 2010, €13.1 billion in 2011 and €15.7 in 2012! And despite all that, the latest inflation figures out March 12th show February prices up by a mere 1.5% YoY. Core inflation in January came to 1.1%.

All in all, while inflation has hardly collapsed for Europe as a whole, given +2% in January and an expected +1.8% for February, it is solely due to the hikes in indirect taxes established in countries being put through austerity treatment, whose efforts to cut government budget and thereby improve their current account balance are leading a drag on domestic consumption. I find it incredible to see the ECB claim that there is no urgent need for action, despite the persistent disconnection in the transmission of its monetary policy toward the peripheral nations, because there is no real deflationist risk, although the ECB itself is responsible for these austerity plans, indirect taxes and resultant hikes in indirect taxes. As for Mr Draghi’s latest press conference, I just felt like saying, “come on, Trichet, you can come out now!”

And what can we say about the Bundesbank, which, for the second consecutive year, has booked gigantic provisions in its P&L, €6.7 billion in 2013, while returning only €643 million to the federal budget. Is it because European nations promised to return to Greece the profits made by their central banks on Greek government debt purchased via the SMP? If so, that would really be repugnant. The German government has nonetheless promised to return €600 million to Greece, which will leave it almost nothing. In short, although the European Central Bank remains trapped in a theoretical straitjacket recalling the economic horrors of 1929-1935, the persistent deflationist trend on the Eurozone guarantees us rock bottom interest rates for years to come! And we will see the same thing in the United States, regardless of the latest job creations figure on that side of the Atlantic, as you will see below.

United States

Many seem to believe that the Fed will tighten money policy earlier than we thought just a few weeks ago, due to the better job creation figures. First, remember that the criteria advanced by the Fed fall into two categories. While they are mainly concerned with the employment market, they also involve price growth. But the latter has given no reason for alarm. The graph below tracks the price indices monitored by the Fed: the PCE, and especially Core PCE, which it compares to annual price changes as measured by the CRB, the commodity price index. As you can see, there is no reason for worry on that front. Not only are inflation indices again heading downward, but, at +1.2% or +1.3%, they are well below the Fed’s target comfort range! And with commodity prices now under pressure (slowdown in china + shale gas in US) and a sprightly dollar, this hardly helps matters.

PCE, Core PCE & CRB RoC

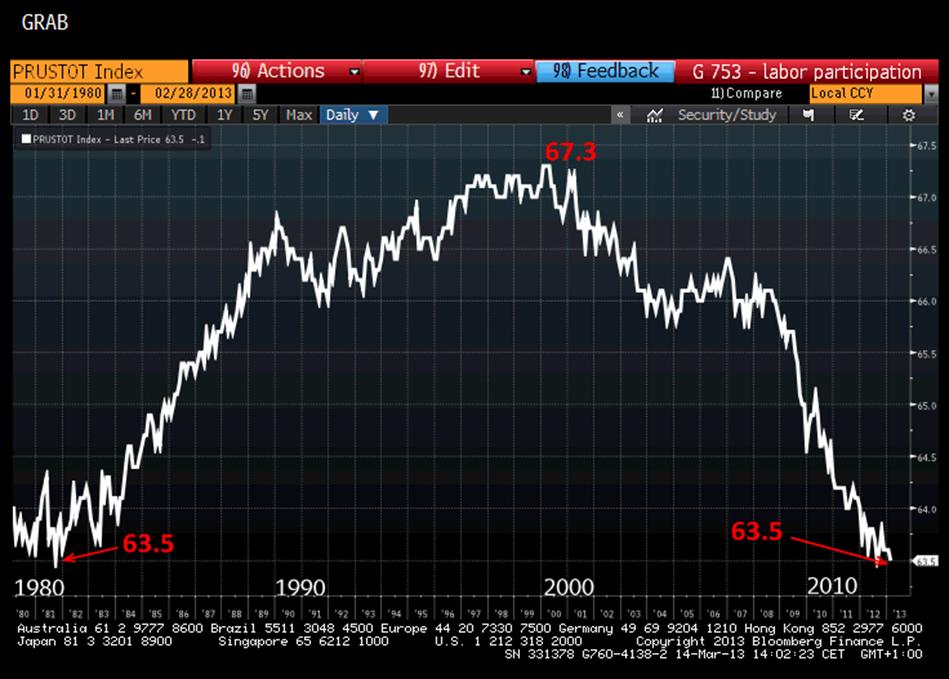

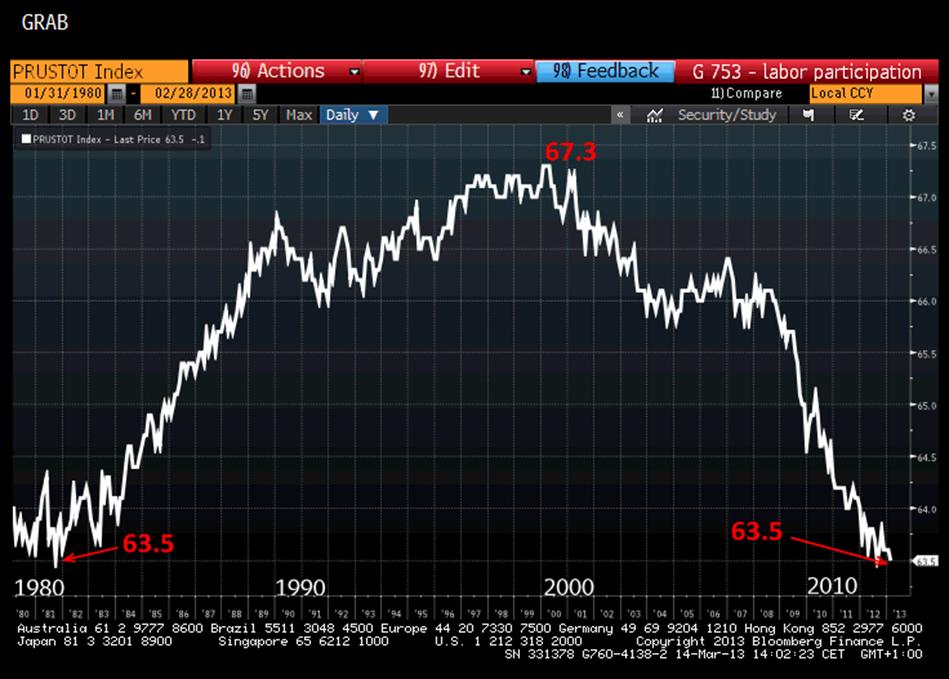

As for the employment market, the pace of job creations is obviously strong, and the latest +236,000 job creations in February is good news. But, like the unemployment rate, this is one of many employment market indicators monitored by the Fed. One of the most important, which also characterized the output gap, is the labor participation rate. The higher the figure, the lower the number of workers available to respond to growth in demand. The lower the figure, the easier it is for businesses to find people to return to the employment market, after dropping out for years, given the desperate job prospects. A pretty picture is worth a thousand words, so check out the following graph.

Labor praticipation rate in the USA

Knowing that a 1% change in this index represents 3.5 millions of people, we get an idea of the Fed’s margin for maneuver before changing its policy. But there again, there is no need to rush to hedge risk of a hike in short-term interest rates!

Ah, the joys of a Liquidity Trap …

The Macro Geeks’ Corner (MG)

An interesting news from Greece, with the establishment of a public jobs program paid at a maximum of €490 per month, limited to one unemployment person per household.

‘OAED plan offers 5-month work stints in local projects’

By Christina Kopsini/ ekathimerini.com

This plans looks strangely like than of the “job guarantee” so important of the eyes of Modern Money Theory tenants. Here’s a description I dug up, with numerous other links in it:

Is MMT’s Job Guarantee Crucial?

By Pavlina R. Tcherneva / Credit Writedowns

Have a good evening and good weekend!

mrt 11, 2013

Posted by MerijnKnibbe on mrt 11, 2013 | 2 comments

In de New York Times staat een artikel over een Griekse meneer die 65.000,– kwijt is omdat hij in SNS geïnvesteerd had. Het is een opmerkelijk artikel omdat er enige verbazing uit spreekt dat onze Dijsselbloem hem dit geld niet teruggeeft. Maar zo zit het natuurlijk niet. Dijsselbloem heeft namelijk niets ‘terug’ te geven. Wat er werkelijk aan de hand is is uiterst simpel:

SNS heeft geïnvesteerd in projecten die (mede door de crisis) minder opbrachten dan gedacht. En die dus te weinig geld opleveren en die bij verkoop van weinig waarde zijn. Waardoor SNS zelf zijn rekeningen ook niet meer kan betalen. En het enige dat Dijsselbloem zegt is:

‘ik ga die rekeningen dus ook niet betalen, zijn jullie nou helemaal van de pot gerukt. Het is als erg genoeg dat ik een de facto failliet bedrijf moet nationaliseren in plaats van het helemaal pleite te laten gaan zoals eigenlijk hoort te gebeuren in een kapitalistische op bezit gebaseerde economie’.

Natuurlijk, mede onder druk van de ECB zijn de Ieren er enkele jaren terug wel toe over gegaan om dit soort faillissementsschulden onder staatshoede te nemen, wat de belastingbetaler vele tientallen procenten van het BBP kost – en de markteconomie in Ierland al jaren zwaar negatief beïnvloed. Maar dat was dus *stompzinnig met een sterretje*. En gelukkig hebben we daar van geleerd, net als van de wijze IJslanders die het vertikten om vergelijkbare schulden van het private bedrijf ‘Icesave’ over te nemen. En inderdaad: in dit geval was het stompzinnig met een sterretje van ons, dat onze overheid deze schulden over nam. Want de overheid heeft dat geld nodig, om te investeren in de toekomst. En om voor mensen voor wie even het tegenzit, bijvoorbeeld door dat ze hun Icesave centen kwijt zijn, of doordat ze ouder worden en met pensioen gaan, een minimum inkomen te garanderen. Dat is waar de overheid goed voor is: deze moet beschermen tegen de ergste gevolgen van inkomensverlies. Maar het laatste wat de overheid moet doen is om op te treden als een verzekeringsmaatschappij voor private rijkdom, waarbij de eigenaren van de rijkdom de premie achteraf ook nog eens door een ander laten betalen. Hup Dijsselbloem.