jun 30, 2011

Posted by MerijnKnibbe on jun 30, 2011 | 0 comments

Een ‘Oostenrijks/Marxistische’ synthese

Binnenkort moet de Europese Centrale Bank besluiten over de rente. De rente wordt door de ECB ingezet om de inflatie in toom te houden. Er zijn twee meningen hierover:

1. We bevinden ons in een zogeheten ‘liquidity trap’. Noch de investeringen noch de consumptie reageren momenteel op de lage rente omdat er overcapaciteit is en er eenvoudig aan extra vraag kan worden voldaan door bestaande productiefactoren (arbeid, gebouwen, grond, machines, wegen) wat effectiever te gebruiken – een situatie die nog versterkt wordt door de structurele toename van de (arbeids)productiviteit. Er zijn geen extra investeringen nodig en omdat de werkgelegenheid niet werkelijk toeneemt terwijl de lonen niet werkelijk stijgen – de koopkracht van de lonen daalt zelfs al geruime tijd in veel landen – zijn ook de consumenten niet geneigd extra te lenen, ondanks de lage rente. Vanuit de hoek van de consumptie en de investeringen zijn dus weinig inflatoire effecten te verwachten, omdat het effectiever inzetten van bestaande productiefactoren niet tot prijsdruk leidt. Dit geldt voor het grootste deel van de EU landen, voor landen als Duitsland, Oostenrijk en Nederland met een werkloosheid die dan wel sterk daalt op betrekkelijk laag is ligt dit wat anders. De inflatie die er is, is hoofdzakelijk geimporteerd en moet, in de termen van de Oostenrijkse econoom Karl Menger, worden gezien als ‘externe’ inflatie die veroorzaakt wordt door technologische veranderingen of veranderingen in vraag- en aanbod verhoudingen en niet als ‘interne’, monetaire inflatie van het algehele prijspeil. Hoe laag de rente ook is – het heeft weinig zin deze te verhogen Inflatable Water Game.

2. De tweede mening haal ik tamelijk rechtstreeks uit de persberichten en monetaire verslagen van de Europese Centrale Bank: de inflatie ligt boven het streefniveau en de geldgroei is toegenomen dus is er gevaar voor inflatie dus moet de (momenteel inderdaad nog steeds lage) rente omhoog.

Wie heeft gelijk, welke mening is de juiste? Een lastige vraag, omdat men het over een vaag, in het kader van de theorie slecht gedefinieerd begrip heeft. Mijn mening is dat beide partijen de inflatie niet goed definieren waardoor er momenteel ten onrechte alarm wordt geslagen. Eerst een voorbeeld. Neem een land als Polen. De arbeidsproductiviteit per uur is daar de afgelopen tien jaar met ongeveer 80% toegenomen. De lonen zijn ook fors gestegen, laten we voor het gemak aannemen met 100%. Moet deze 100% worden gezien als ‘inflatie’? Natuurlijk niet. Een loon wordt uitbetaald om iemand wat te laten presteren, en deze prestatie is 80% toegenomen. Een groter huis kost meestal ook meer dan een kleiner huis, een auto met ABS, airco en katalysator kost ook meer dan een auto zonder deze uitrustingsstukken – terwijl je wel voor auto als geheel betaalt! We mogen stijgingen van het prijsniveau veroorzaakt door een stijging van het loonniveau – en lonen wegen niet alleen indirect maar in veel gevallenook direct mee in de inflatiemetingen! – dus niet enkel als ‘inflatie’ betitelen. In moderne termen: we zullen hier een ‘hedonistische’ schatting van de werkelijke inflatie moeten gaan berekenen, waarbij wordt gecorrigeerd voor technologische veranderingen en veranderingen in de vraag- en aanbodverhoudingen. In ouderwetse termen: we zullen de ‘externe’ inflatie uit het gemeten prijsniveau moeten filteren om de ‘interne’, werkelijke inflatie over te houden.

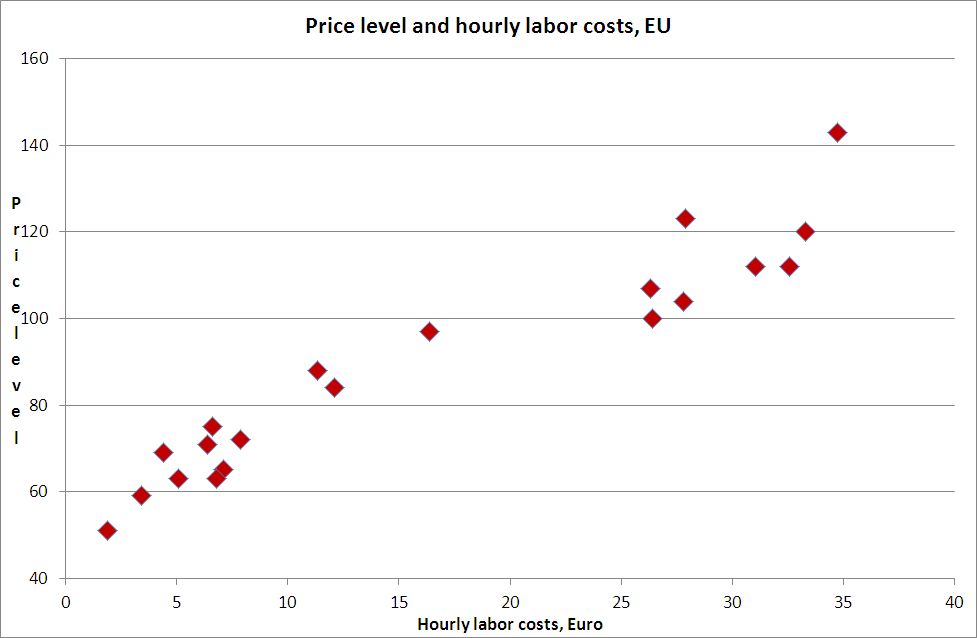

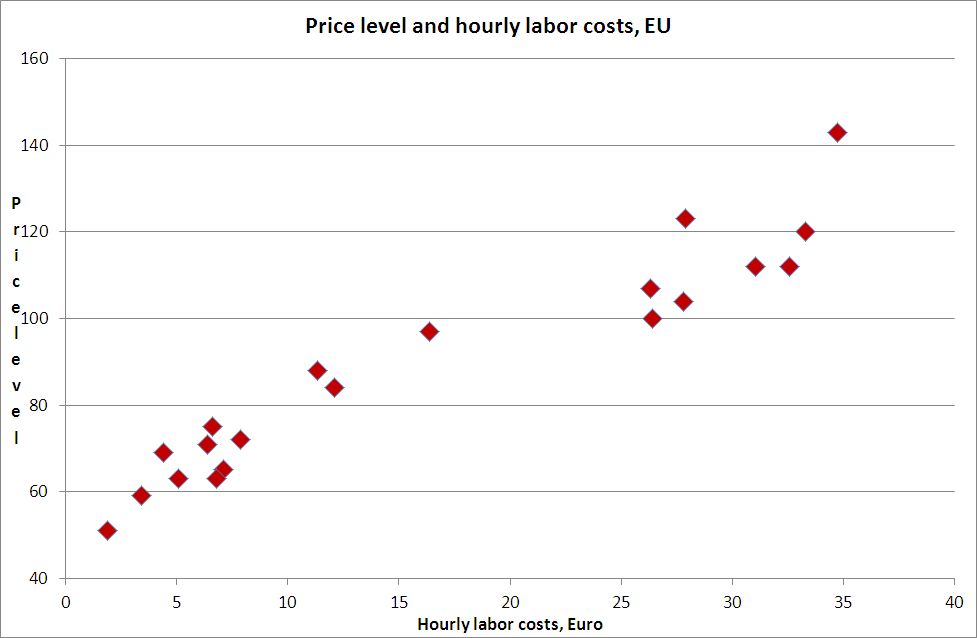

De vraag is dan hoe groot dit effect is. Op micro-niveau zijn hiervoor allerlei ‘hedonistische’ methodes beschikbaar waarbij regressiescoefficienten worden berekend tussen product- en klantkenmerken en de prijs. Maar we kunnen ook naa rhet macro-niveau kijken: hoe sterk is het verband tussen het loonniveau en het prijsniveau? En dat verband blijkt verrassend sterk (grafiek 1). In landen met een laag loonniveau leidt een stijging van het loonniveau met 1 Euro tot een verhoging van het prijsniveau (EU = 100) met 3 punten, in landen met een hoog prijsniveau is deze stijging 2 punten (ik abstraheer even van het land met het hoogste prijsniveau, Denemarken, dat een sterk overgewaardeerde munt heeft). Wat betekent dit voor de ECB? Dit betekent dat als het loonniveau in de Eurolanden met een laag loonniveau naar het centrale niveau gaat tenderen het prijsniveau in deze landen onherroepelijk gaat toenemen. En daarmee gaat ook het gemiddelde prijsniveau in de EU omhoog. En het aantal Eurolanden met lage lonen wordt gedurig groter, de afgelopen jaren zijn Slovenie, Slowakijke, Cyprus, Malta en Estonia (met een gezamenlijke bevolking van ongeveer 10 miljoen mensen) toegetreden tot de Euro-club. En ook Griekenland en Portugal kennen relatief lage lonen, evenals Italie (in de niet-overheidssector). De bedoeling is dat al deze lonen omhoog gaan. Als dit tot een productiviteitsgedreven extra toename van het gemiddelde loonniveau in Europa leidt van 4 Euro in tien jaar dan leidt dit tot een stijging van het prijsniveau van ongeveer 10 punten – 10% extra ‘externe inflatie’. Dit is echter geen echte, maar ‘hedonistische’ prijsstijging, je krijgt ook meer voor dit geld. En deze stijging komt nog bovenop de algehele stijging van d eproductiviteitsgedreven toename van het loonniveau… wat kan betekenen dat het inflatieniveau in de EU, uitgaande van een productiviteitsstijging van 0,75% in de ‘kernlanden’ met gezien vanuit de visie van Menger dan wel de ‘hedonistische’ prijsstijging met ongeveer 1,5 tot 2% wordt overschat… In die zin lijken de ‘liquidity trap’ economen momenteel het gelijk aan hun zijde te hebben – ondanks hun beroerde definitie van de inflatie.

Grafiek 1. Het prijsniveau en de arbeidskosten in twintig EU landen.

Bron: Eurostat. Het is overigens een rommelgrafiekje. De prijsniveaus zijn voor 2010, de uurlonen zijn echter – en dan helaas nog niet voor alle 27 EU landen – pas bekend voor 2007. Desondanks komt er toch een fraai verband uit…

Ook gezien de toename van de geldhoeveelheid (M3, volgens de ECB op een termijn van ruwweg 8 jaar een belangrijke voorspeller van de inflatie – hoewel 60% verklaring natuurlijk niet zo hoog is) is het niet waarschijnlijk is dat er een versnelling van de geldontwaarding op de middellange zal optreden (grafiek 1). Deze stijgt inderdaad sneller dan een jaar geleden – maar de stijging is nog steeds historisch laag, ligt ver onder het streefniveau van 4,5% van de ECB zelf en ook ver onder het gewenste niveau van nominale economische groei, dat gezien de fase van het ‘herstel’ eigenlijk zo’n 6% per jaar zou moeten bedragen en de versnelling die eind 2010-begin 2011 plaats vond is alweer uitgeraast – de huidige 2% groei ten opzichte van een jaar geleden wordt vooral veroorzaakt door een groeispurtje in het tweede half jaar van 2010…. (en inderdaad: de groei van MK1 en M2 is alweer aan het afnemen…). Overigens is ook volgens de ECB de groei van de geldhoeveelheid historisch gezien bijzonder laag, ze hebben alleen wat moeite dat duidelijk te formuleren:

“The annual growth rate of the broad monetary aggregate M3 declined to 2.0% in April, down from 2.3% in March, after increasing to 1.9% in the fi rst quarter of 2011, up from 1.5% in the fourth quarter of 2010 (see Chart 10). Thus, looking beyond the short-term volatility characterising monetary developments, the data for the past few months are consistent with the view that M3 growth is gradually strengthening. At the same time, the levels of annual M3 growth observed in recent months remain weak by historical standards. In the past few months monetary developments have been signi ficantly affected by interbank transactions conducted via central counterparties located in the money-holding sector. When this effect is adjusted for, the monetary expansion is somewhat weaker, but the pro file is very similar.” http://www.ecb.int/pub/pdf/mobu/mb201106en.pdf, p. 28

Grafiek 1. Groei van de geldhoeveelheid in het Eurogebied, 1980 – mei 2011 (procentuele toename vergeleken met 1 jaar terug)

Geen reden voor paniek dus. Alhoewel – al gedurende ruim twee jaar ligt de geldgroei ruim onder de streefwaarde van 4,5% van de ECB. Wel reden voor paniek dus! Alle gekheid aan de kant – door een uiterst onzorgvuldige definitie van de inflatie (ook huizenprijzen en dergelijke worden bijvoorbeeld niet meegenomen in het inflatiecijfer!) loopt de ECB het risico de monetaire inflatie te overschatten – en daardoor een veel te restrictief beleid te voeren. Wanneer we het Oostenrijkse gedachtengoed hanteren en dus de door veranderde marktomstandigheden veroorzaakte energieprijsstijgingen en de productiviteitsgedreven loonstijgingen buiten de inflatie houden dan komen we bijvoorbeeld voor een land als Duitsland op een inflatie van rond de 0%! Afgemeten aan de geldgroei is het beleid overigens al zeer restrictief….

jun 29, 2011

Posted by MerijnKnibbe on jun 29, 2011 | 0 comments

Binnen de economische wetenschap wordt een debat uitgevochten. Soms is dit gevecht hevig, soms wat minder – maar het is altijd aanwezig. Heel kort samengevat gaat het om het karakter van een monetaire markteconomie. Is een dergelijke economie het beste af met een systeem van ‘rigide geld’ en ‘flexibele markten’ of is het soms beter om ook het geld flexibel te maken, de inflatie wat op te laten lopen, de rente wat lager te laten en de waarde van de schulden in de economie wat te laten dalen om de markten, die toch nooit helemaal flexibel zijn, een steuntje in de rug te geven? Paul Krugman, een van de economen uit het ‘flexibel geld’ kamp, wijst daarbij op de Canadese ervaring. Een ‘rigide geld’ politiek gericht op hoge rente en een lage inflatie leidde in de jaren negentig tot wat later bekend zou worden als ‘The great Canadian slump’, een economische teruggang die veel heviger was dan de bescheiden crisis die tezelfdertijd in de VS, waar een flexibeler geldpolitiek gevoerd werd, optrad. Dat het noodzakelijk is om in een dergelijke situatie een ‘flexibel geld’ politiek te voeren komt door Krugman onder meer omdat prijzen nou eenmaal makkelijker omhoog dan omlaag gaan, een hebbelijkheid die juist ook geldt voor de belangrijkste prijs in onze economie, het arbeidsloon. Voor alle duidelijkheid: deze ‘plakkerigheid’van de lonen is geen artefact van de huidige tijd met vakbonden en cao’s maar was in zelfs nog sterkere mate al kenmerkend voor de (uiterst kapitalistische) economie van de Republiek van de Verenigde Nederlanden – terwijl prijzen van de voornaamste voedingsmiddelen zomaar twintig of veertig procent per jaar stegen of daalden bleven de nominale Hollandse daglonen tweehonderd jaar lang gelijk! En dan niet ongeveer gelijk, nee, gelijk. Op de een of andere manier is de arbeidsmarkt kennelijk niet te beschrijven als een verzameling onafhankelijke contracten van niet met de rest van de wereld verbonden atomicons, maar moet deze gezien worden als een sociaal, cultureel en historisch geheel…. Daar is het laatste woord nog niet over gesproken. Maar duidelijk zal zijn dat het simpele vraag- en aanbodmodel niet voldoet voor de arbeidsmarkt – of we nou willen of niet, arbeid blijft mensenwerk.

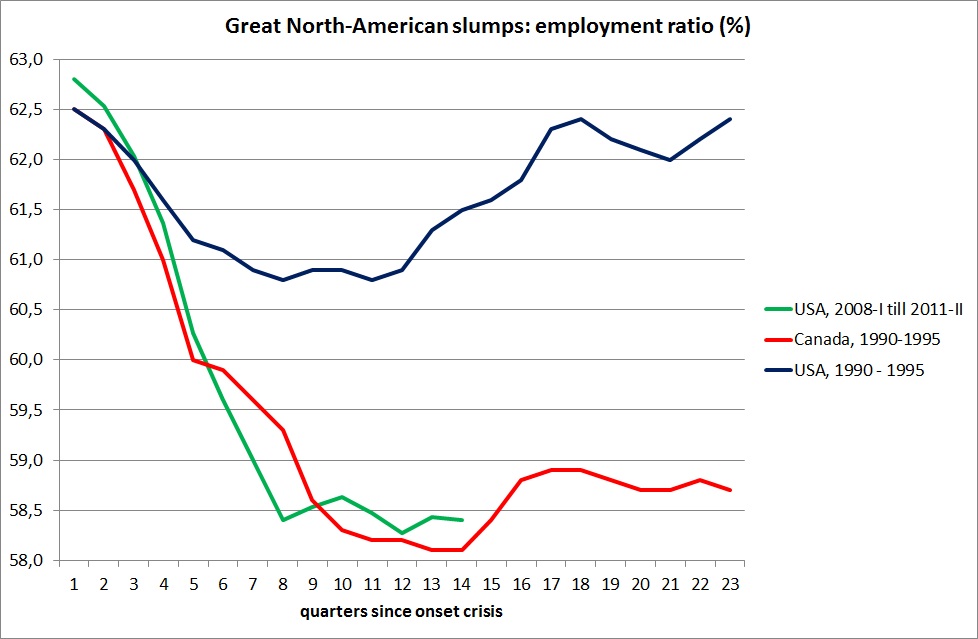

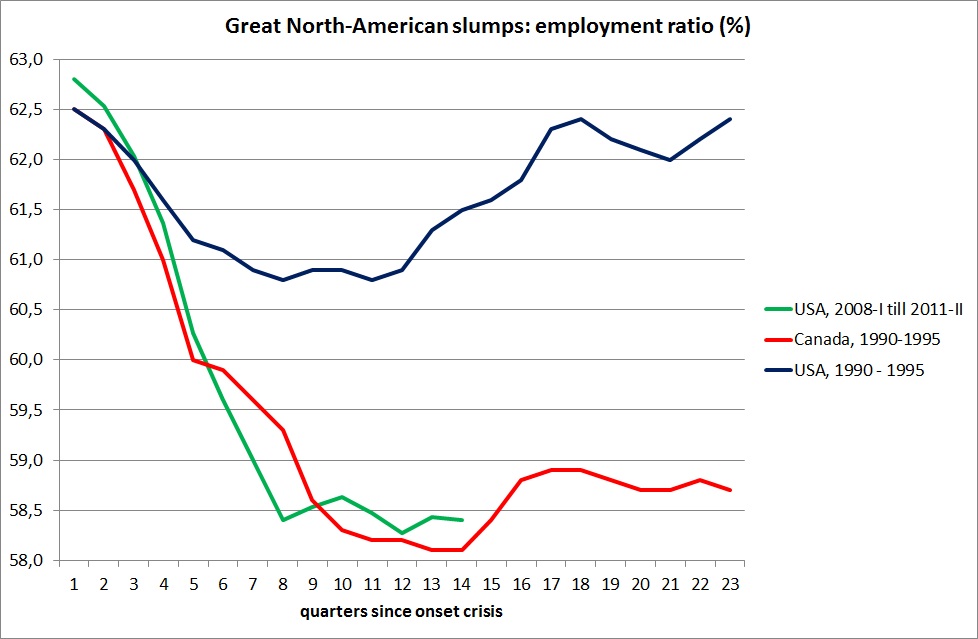

Krugman wijst ons op het werk van de Canadese econoom …. In het artikel van deze econoom staat waar Krugman zich op baseert staat een grafiek waarbij de werkgelegenheid in Canada in de jaren negentig vergeleken wordt met de werkgelegenheid in de VS. Toen ik het artikel las dacht ik “dat komt mij akelig bekend voor”. En inderdaad: als twee druppels water lijken de werkgelegenheidsontwikkelingen in Canada in de jaren negentig op de huidige ontwikkelingen in de VS – vanaf het eerste kwartaal van 2008 tot nu toe (grafiek 1). Het angstaanjagende van de grafiek is natuurlijk dat de monetaire rigiditeiten die zo kenmerkend waren voor de Canadese economie van die jaren – bewust beleid, overigens! – de crisis nog vele jaren verlengde.

Grafiek 1. De participatieratio in Canada en de VS van 1990 tot 1995 en in de VS van 2008 tot 2011-I

Bronnen: Bureau of Labor Statistics, Fortin (1996).

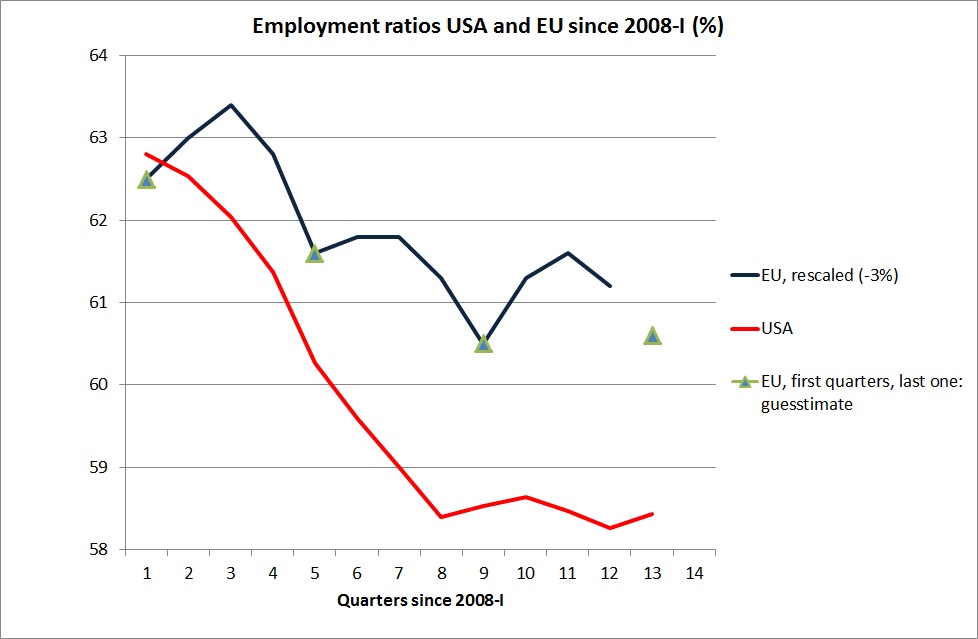

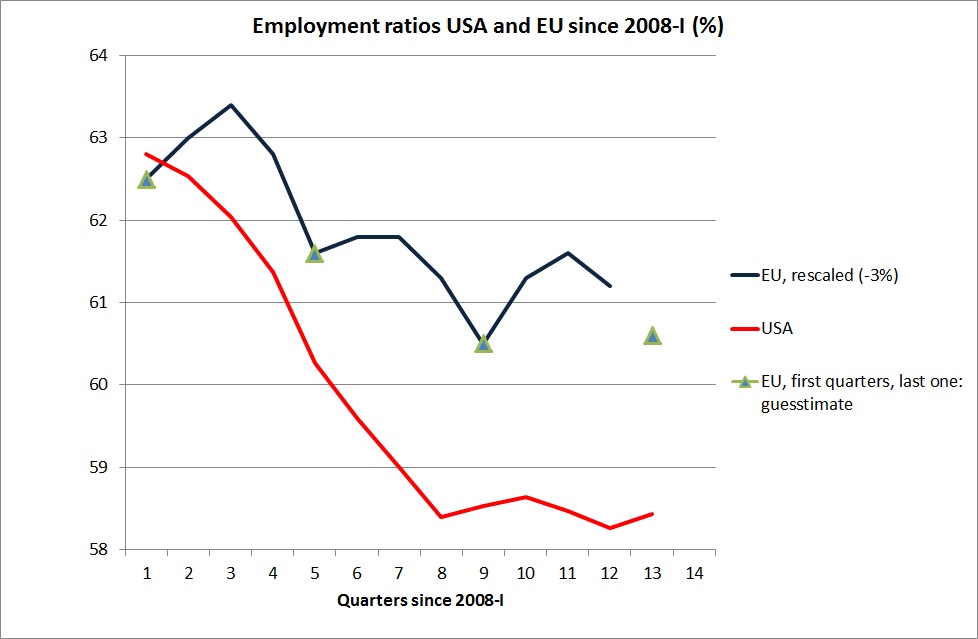

Toevallig bleek Eurostat vandaag de meest recente Europese werkgelegenheidsgegevens gepubliceerd te hebben, wat de mogelijkheid geeft de Amerikaanse gegevens te vergelijken met de Europese. Duidelijk is dat, zoals bekend, de val na 2008 in Europa minder hevig was dan in de VS. Duidelijk is echter ook dat het herstel even een even kwakkelig karakter heeft – het geeft reden om structurele beleid monetaire rigiditeiten in de Euro economie – bewust beleid, overigens! – te flexibiliseren: een lagere rente en, zolang de werkloosheid zich boven de 3% bevindt, een hogere inflatiedoelstelling. Dit overigens mede omdat het structureel veel lagere loonniveau in de transitielanden die zijn toegetreden tot het Eurogebied gezien de ervaring van de afgelopen tien jaar zullen stijgen, met een stijging van het prijsniveau tot gevolg, wat rekentechnisch zal leiden tot een hogere gemeten inflatie maar wat in wezen geen daling van wat Menger de ‘interne’ waarde van het geld noemde maar een daling van de ‘externe waarde’ van het geld, oftewel een ruilvoeteffect. Hier kom ik later nog op terug.

Grafiek 2. De participatieratio in de EU en de VS van 2008 tot 2011-I

Bronnen: Eurostat, Bureau of Labor Statistics

Technische toelichting: 2011-I is voor de EU een schatting op basis van de Eurostatgegevens die voor een aantal landen voor 2011-I al wel bekend zijn en voor een aantal andere nog niet.

Fortin, P., ‘The great Canadian slump’ in ‘The Canadian journal of Economics 29-4 (1996) pp.761-787.

jun 19, 2011

Posted by MerijnKnibbe on jun 19, 2011 | 0 comments

Economen hebben een specifieke manier om de arbeidmarkt te beschrijven. Onderdeel daarvan is de term “flexibel”. Met flexibel wordt bedoeld dat het eenvoudig is om mensen te ontslaan. Daardoor kunnen bedrijven zich snel aanpassen aan de markt, deels omdat niet rendabele arbeiders worden ontslagen terwijl de overblijvende werknemers eerder genoegen zullen nemen met een geringer loon, wat ook weer de aanpassing van de bedrijven aan de markt tengoede komt, waardoor er weer meer mensen worden aangenomen. Of, volgens Nout Wellink, min of meer voormalig president van De Nederlandse Bank: “Nu zien mensen het nog als onrecht dat ze snel hun baan kunnen verliezen, maar uiteindelijk zal het een verworvenheid blijken die zorgt voor veel lagere werkloosheid.” En volgens de “Invloedrijkste Nederlander”, Alexander Rinnooy Kan: “Dat betekent dat je voortaan echt niet langer dan vijf tot zeven jaar op dezelfde plek blijft zitten … In de VS is het bijzonder makkelijk iemand te ontslaan, en dat leidt tot meer mobiliteit. Als het eenvoudiger is van baan te wisselen (Hoezo, een euphemisme, M.K.!) en werknemers breder inzetbaar zijn, wordt de kans op werk ook groter”. Vooral ouderen schijnen vrij suf te zijn, op dat gebied, hoewel mijn ervaring is dat mensen die lange tijd ergens werken soms ingeslapen kunnen zijn, maar vaak ook een enorm netwerk van kennis en contacten hebben die in zeer, zeer hoge mate bijdragen aan de efficiency van een bedrijf.

Wanneer je de beide mannen leest dan krijg je het idee dat het niet goed gaat met de Nederlandse arbeidsmarkt, dat het in de veel flexibeler V.S. veel beter gaat, en dat er in Nederland sprake is van uiterst starre werknemers, die blijven zitten waar ze zitten. En dat is allemaal niet waar. De beide mannen blijken niet goed op de hoogte van de stand van zaken. Wij zijn een voorbeeld voor de VS, in plaats van andersom. Het gaat wel goed op de Nederlandse arbeidsmarkt, veel beter dan in de V.S. en de Nederlandse arbeidsmarkt wordt gekenmerkt door een hoge mate van dynamiek. Wanneer we naar de afgelopen tien jaar kijken (of de afgelopen twintig jaar, maakt wel wat maar niet zoveel uit), dan blijkt dat:

- De banengroei in Nederland hoger is dan in de VS (en in verreweg de meeste andere ‘Westerse’ landen (Bron: OESO)), in tegenstelling tot de suggestie van Wellink.

- Dat de werkloosheid ondertussen al geruime tijd de laagste is van alle OECD landen (hoewel Oostenrijk ons ondertussen gezelschap is komen houden (Bron: Eurostat)). Het

kan waarschijnlijk niet eens meer veel lager.

- En dat er een hoge mate van dynamiek is op de Nederlandse arbeidsmarkt (gedefinieerd als intrede en uittrede op de arbeidsmarkt en als het verlaten van de ene en het verkrijgen

van de andere baan (Bron: CBS; http://www.cbs.nl/NR/rdonlyres/0AF6DD41-635A-4D30-A96F-5A2C9E54D8CD/0/2011k2v4p63art.pdf)).

Ik geef toe dat de CBS-studie overde dynamiek van de arbeidsmarkt 2001-2008 wel zeer recent is (15 juni 2011). Maar als ik deze statistieken en de CBS-studie wel ken en wel gelezen heb, waarom hebben deze twee geleerde mannen, beide berucht om hun intellectuele capaciteiten, dat dan nog niet gedaan? In het internettijdperk worden er op dit gebied, de kennis van de empirie en hoe die gemeten wordt, bepaald hogere eisen gesteld aan economen dan vroeger. Je zult je, als verantwoordelijke die het zich aanmatigt om iets te zeggen over de economie, letterlijk elke dag moeten vergewissen van de nieuwste economische gegevens van, onder meer, het CBS. Het hoort bij het vak. En je zult moeten weten hoe dit in te passen in het economische vertoog: wat betekent dit, in het licht van onze economische ideeen, voor onze kennis van de wereld? Nobelprijswinnaar Paul Krugman is er wel in geslaagd op deze trein te springen en beheerst een, in de woorden van Rinnooy Kan, ‘algemene communicatieve vaardigheid’ die onze twee oude mannen kennelijk nog niet beheersen. Gebrek aan flexibiliteit en dynamiek? Of zijn ze, weer in de woorden van Rinnooy Kan, niet meer in staat om “de kans om nog eens op je tenen te lopen”aan te grijpen? In ieder geval moeten ze hun mond houden, als ze de gegevens niet kennen.

Daarnaast – het idee dat een manager altijd beter weet hoe het met het bedrijf moet dan de mensen die hij of zij ontslaat….ik geloof niet dat iedere bedrijfskundige dat voor zijn rekening zou willen nemen. Een bedrijf is, tegenwoordig, de mensen die er werken – en met ontslag vernietig je maar al te snel juist datgene wat je wilt behouden. Maar inderdaad – wanneer het, zoals inde VS, een teken van mannelijkheid en prestatie wordt dat je mensen kunt ontslaan, en iedereen verdwijnt de hele tijd, dan hou je inderdaad niet veel mensen meer over waar je op kunt rekenen.

jun 15, 2011

Posted by Jesse Frederik on jun 15, 2011 | 0 comments

In een nieuwe variatie op de beroemde uitspraak van de econoom Melvyn Krauss (‘Either the euro subverts the welfare state, or Europe’s welfare state will subvert the euro.”) stelt Ad van Tiggelen van ING de vraag: “Zal de euro bestand zijn tegen de democratie?”

Dezelfde dag nog werd een illustratief antwoord gegeven op Van Tiggelen’s vraag. De moties van de SP, PVV en CU over Griekenland haalden het niet. De SP en CU drongen aan op herstructurering van de Griekse schulden, terwijl de PVV opriep om alle ‘steun’ aan Griekenland stop te zetten.

In elke peiling is een meerderheid van de Nederlanders het eens met deze moties. Al in februari 2010 zegt 55% van de ondervraagden dat Griekenland uit de Eurozone moet. Uit de laatste peiling van EenVandaag blijkt dat 71% van de Nederlanders tegen nieuwe steun is.

Gelukkig leven we in een democratie waarin de publieke opinie altijd nauwgezet wordt gevolgd. Toch?

jun 14, 2011

Posted by Jesse Frederik on jun 14, 2011 | 1 comment

Mathijs Bouman schrijft in een recente column over monetair beleid het volgende:

“Het prijspeil in een land hangt af van de verhouding tussen de hoeveelheid geld in omloop en de waarde van de verhandelde goederen en diensten.”

Hij poogt dit punt te bewijzen door een voorbeeld te geven van een ‘Robin Crusoe economie’:

“Robinson Crusoe kan vissen vangen. Vrijdag kan bomen klimmen en kokosnoten plukken. Iedere dag verkopen ze een deel van hun oogst aan elkaar, zodat beiden gevarieerd eten. Ze betalen met een bepaald soort schelp. Een vis kost twee schelpen, een kokosnoot één.

Maar op een dag, na een storm, ligt het strand bezaaid met schelpen. Crusoe en Vrijdag verzamelen er veel van, met het plan om vanavond de maaltijd van hun leven te nuttigen. Maar er zijn slechts een paar palmbomen op het eiland, en Crusoe kan maar een enkele vissen per dag vangen. Die avond kost een vis twintig schelpen, een kokosnoot tien.

De les: een grotere geldhoeveelheid (meer schelpen) leidt niet tot meer productie, maar slechts tot inflatie. Inflatie is een monetair fenomeen.”

Deze les is echter niet zo vanzelfsprekend als Bouman het doet lijken. Om dit te illustreren is enige theorie nodig. De vergelijking die de kwantiteitstheorie van geld uitdrukt is M*V = P*Y, d.w.z. de totale geldhoeveelheid maal de omloopsnelheid van geld is gelijk aan het prijsniveau maal de totale output (het transactievolume). Bedrijven hebben twee manieren om te reageren op hogere vraag als gevolg van een stijging van de geldhoeveelheid (M) of de omloopsnelheid (V), de output verhogen (Y) of de prijzen verhogen (P). Mathijs Bouman, net als zoveel economen, neemt voor het gemak maar aan dat V en Y altijd gelijk blijven zodat elke stijging van de geldhoeveelheid (M) zorgt voor een stijging van het prijsniveau (P).

Empirisch gezien is het onzin om te veronderstellen dat de output en de omloopsnelheid altijd gelijk blijven. De omloopsnelheid fluctueert constant, maar nog veel kwalijker, de economie draait zelden op haar maximale output. Wanneer Y constant wordt gehouden wordt in feite veronderstelt dat er altijd sprake is van volle werkgelegenheid en dat de economie dus draait op haar maximale output. Dit komt ook naar voren in Bouman’s Robin Crusoe economie, meer schelpen zorgen niet voor hogere output want Crusoe en Vrijdag kunnen niet meer werk doen. In de echte economie, niet in de hypothetische Robin Crusoe wereld van de monetarist, is er echter wel sprake van ongebruikte capaciteit, van leegstand en werkloosheid. Door geld in de economie te pompen kan er voor worden gezorgd dat bedrijven ongebruikte capaciteit gaan benutten en hun productie uitbreiden. Bedrijven zijn, met name in een crisis, eerder geneigd om op deze manier te reageren op toenemende vraag dan met prijsverhogingen. In de slag om marktaandeel is het strategischer om de productie uit te breiden dan om de prijzen te verhogen.

Monetair beleid en de politiek:

Vreemd genoeg bestaat er geen politieke discussie over monetair beleid. De taak van de centrale bank is zoals Mathijs Bouman beschrijft, het bestrijden van inflatie, niets meer en niets minder. Dit is een wel erg nauwe doelstelling voor een instelling die zo belangrijk is voor de economie. Het monetair beleid van de centrale bank heeft ook grote invloed op de werkgelegenheid. Zo schreef Paul Krugman in 1997: “If you want a simple model for predicting the unemployment rate in the United States over the next few years, here it is: It will be what Greenspan [voormalig president van de Amerikaanse centrale bank] wants it to be, plus or minus a random error reflecting the fact that he is not quite God.”[i] Door de rentes te verhogen zorgt de centrale bank voor lagere investeringen en faillissementen, waardoor de werkgelegenheid daalt. Deze daling van de werkgelegenheid zorgt voor lagere inflatie. Potentiële loonsverhogingen worden geblokkeerd door de toename van het reserve leger van werklozen.

Deze trade-off tussen inflatie en werkgelegenheid[ii] zou op zijn minst een punt op de politieke agenda behoren te zijn. Zouden de Spanjaarden 20% werkloosheid prefereren over 5% inflatie? Ik betwijfel het ten zeerste. Een monetair systeem waarin –dikwijls incompetente- technocraten zó veel invloed uitoefenen op onze economie is onwenselijk. Niet omdat de huidige technocraten incompetent zijn, maar omdat monetair beleid per definitie raakt aan politieke kwesties en daarom ook onderwerp van democratische besluitvorming zou moeten zijn.

Update:

Ik sloeg iets te snel op tilt na het lezen van het Robin Crusoe voorbeeld, waarvoor excuses. Mathijs Bouman geeft wel aan dat de omloopsnelheid is gedaald waardoor de geldhoeveelheid niet langer een bruikbare indicator is voor het inflatiegevaar. Nog harder gedaald dan de omloopsnelheid is echter de output, dit wordt niet vermeld in Bouman’s betoog.

[i] Paul Krugman. “Vulgar Keynesians.” Slate,7 februari 1997

http://www.slate.com/id/1917/

[ii] Hierbij moet gezegd worden dat ik niet geloof dat deze trade-off noodzakelijk is. Volle werkgelegenheid zonder inflatie is mogelijk met een Job Guarantee of Employer of Last Resort systeem. Zie L. Randall Wray (1998). “Zero Unemployment and Stable Prices.” Journal of Economic Issues, vol. 32 no. 2 http://www.cfeps.org/ss2008/ss08r/kaboub/wray%201998.pdf