dec 31, 2012

Posted by MerijnKnibbe on dec 31, 2012 | 0 comments

Waarom is Jens Weidmann, baas van de Bundesbank, zo verschrikkelijk kwaad op Mario Draghi, baas van de ECB? Simpel. Draghi heeft gelijk. En Weidmann niet.

Volgens deze speech van Jens Weidmann zijn centrale bankiers geobsedeerd door overheidstekorten, omdat deze het risico op monetaire financiering met zich meebrengen (de geldpers) wat tot inflatie kan leiden. En onze problemen komen deels inderdaad doordat de geldpers is was aangezet. Deze financierde echter niet de overheid – maar de woningmarkt. Wat nog geen probleem zou zijn wanneer daar geen speculatieve prijsstijgingen mogelijk waren (bijvoorbeeld door een systeem van erfpacht). Maar dat was dus juist wel het geval. En dat leverde dus ‘financiële instabiliteit op’ – een heel wat groter probleem dan een beetje extra inflatie. Wat is er allemaal gebeurd?

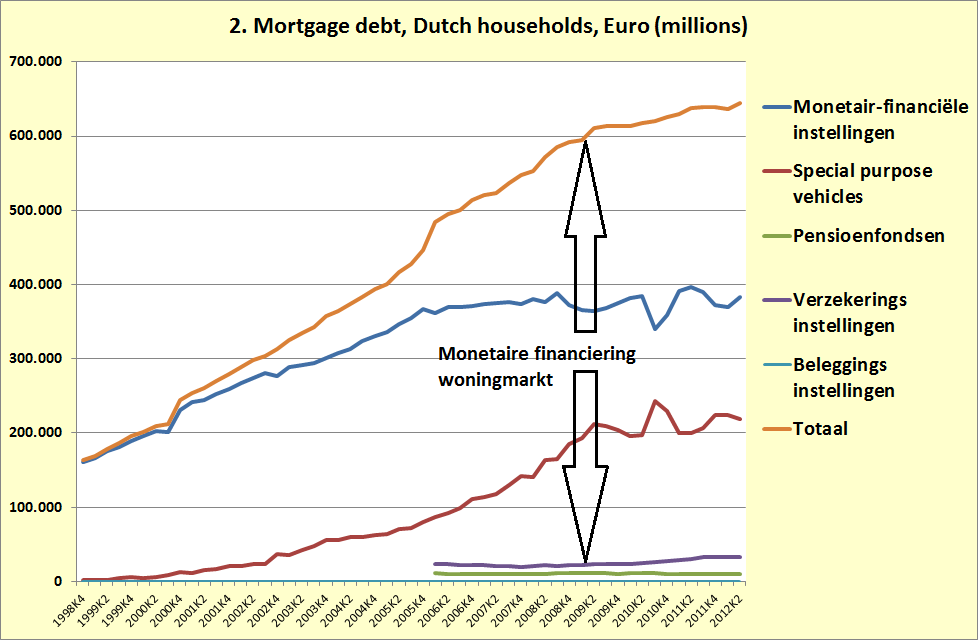

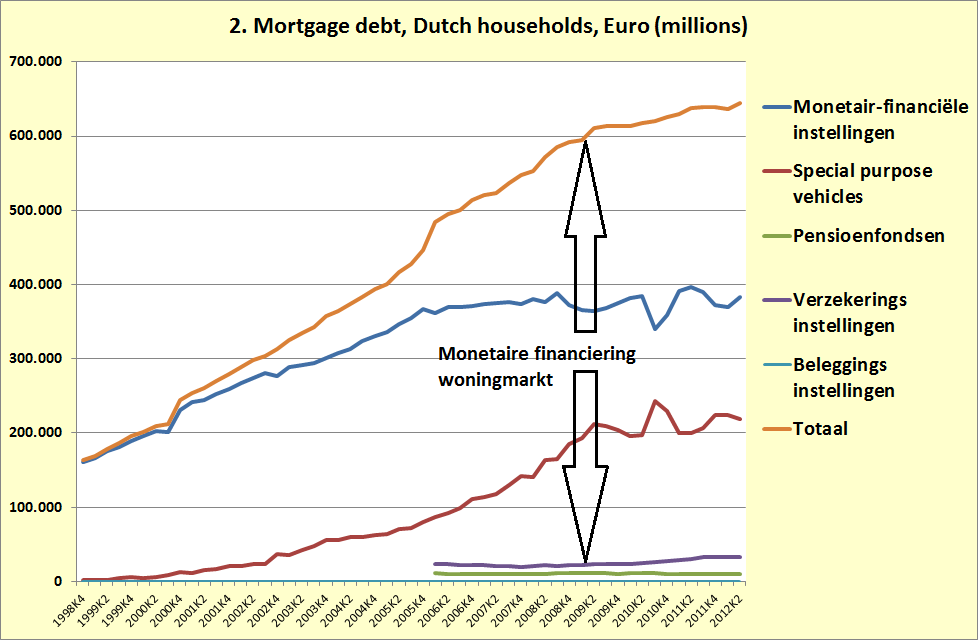

1. De monetaire financiering van alleen de woningmarkt al in landen als Ierland en Nederland bedroeg tegen de 100% van het BBP… En bedenk dat de daarmee verbonden schulden in directe zin en in eerste instantie enkel bij de woningbezitters lagen. Hoewel deze dat in Ierland nu via de overheid en met actieve steun van de ECB deels hebben afgewenteld op de belastingbetalende huurders (in Nederland is dat natuurlijk ondenkbaar…). Totale bedrag: o,8 biljoen Euro.

Over de grafieken: de geldscheppende banken (MFI’s) mogen van ons geld scheppen op onderpand van onze schulden, ten dele hebben ze deze schuldbekentenissen doorgesluisd naar Special Purpose Vehicles, een speciaal soort banken die onder een ander soort reguleringsregime vallen. Daarnaast verstrekken bijvoorbeeld pensioenfondsen ook hypotheken, maar die moeten daar eerst spaargeld voor aantrekken en die pensioenverstrekking gaat dus niet gepaard met geldschepping. Inderdaad: oneerlijke concurrentie.

2. Toen de klap kwam kwamen de huishoudens in de problemen en dus de banken en dus de overheid, die in Ierland niet de huishoudens maar de banken overeind probeerde te houden, dit met zeer actieve steun van de ECB: schulden zijn de grootste rigiditeit in onze economie.

Weidmann ziet kennelijk nog steeds niet dat hele gebeuren in het huidige historische tijdvak een (veel) groter risico was dan monetaire financiering van de overheid. Maar er was een profeet die dit wel zag. In 2004 al (!) gaf Mario Draghi een aardige beschrijving van wat later in Ierland zou gebeuren. En wat ten dele al in Nederland gebeurd is en nog aan het gebeuren is.

Discussions of the role of derivatives and their risks, as well as discussions of financial risks in general, often fail to distinguish between risks that are taken consciously and ones that are not. To understand the breeding conditions for financial crises, the prime source of concern is not risk per se, but the unintended, or unanticipated accumulation of risks by individuals, institutions or governments including the concealing of risks from stakeholders and overseers of those entities. This report … analyses specific situations in which significant unanticipated and unintended financial risks can accumulate. The focus is, in particular, on the implicit guarantees that governments extend to banks and other financial institutions, and which may result in the accumulation, often unrecognised from the viewpoint of the government, of unanticipated risks in the balance sheet of the public sector. Using the structural analogy between guarantees and options, the report shows that a government’s exposure to risk arising from a guarantee is non-linear. For instance, in the case of a government which guarantees the liabilities of the banking system, the additional liability transferred onto the government’s balance sheet by a 10% shock to the capital of firms is larger the lower that capital is to start with. Recognising this non-linearity in the transmission of risk exposures is essential to the reduction of the accumulation of unanticipated risks on the government’s balance sheet. Analyses of recent international financial crises recognise that the implicit guarantees governments extend to banks and corporations create the potential to greatly weaken their balance sheets.

Instabiliteit als kenmerk van ons systeem. Weidmann wil het niet weten en is dus boos.

De oplossing zal deels moeten bestaan uit de flexibilisering van schuld. Bijvoorbeeld door steun niet meer direct aan banken te geven maar geoormerkt aan huishoudens die daarmee hun schuld deels kunnen aflossen. Dan komt er een einde aan de situatie waarin de Europese banken wel afboeken op hun hypotheken maar dit niet doorgeven aan de schuldenaren.

dec 30, 2012

Posted by MerijnKnibbe on dec 30, 2012 | 0 comments

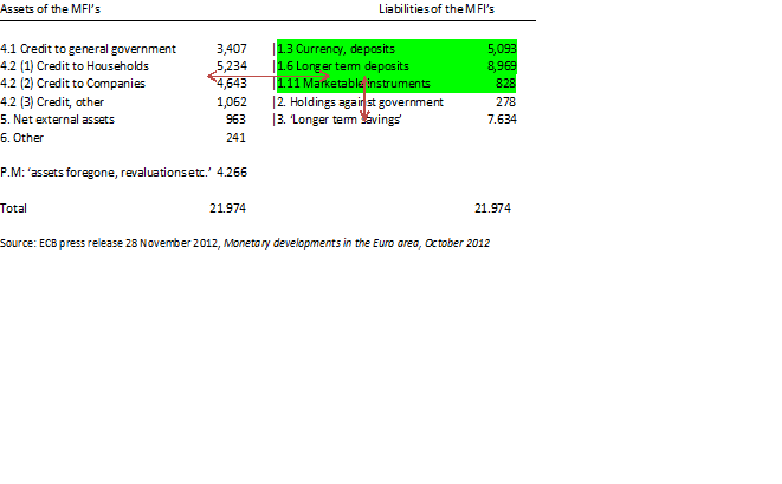

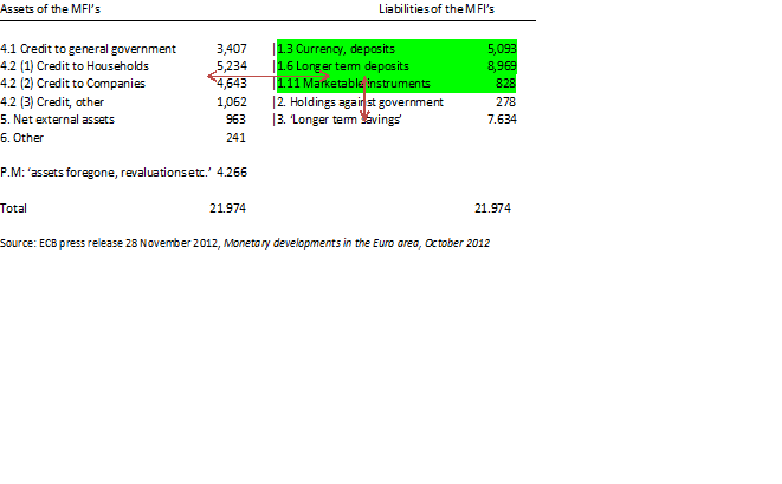

Naar aanleiding van een tweet waarin bezorgdheid over de stijgende geldgroei in de Eurozone (3,9%, overigens nog onder de doelstelling van 4,5%) wordt uitgesproken: geld komt ergens vandaan. En het kan van twee kanten komen. Het groene deel van de onderstaande tabel (de samengevoegde balans van de geldscheppende banken in de Eurozone) wordt geacht ´betaalmiddel´ te zijn (en daar is goed over nagedacht). Het zijn munten, bankbiljetten en girale tegoeden maar o.a. ook spaartegoeden die niet direct maar wel binnen korte tijd en of tegen beperkte kosten opvraagbaar zijn. Het groene gedeelte kan op twee manieren toenemen.

Manier A. Huishoudens of bedrijven lenen geld van de banken en wij hebben de banken het recht gegeven om dat geld, op basis van uw schuldbekentenis, uit het ´niets´ te creëren. Of dus eigenlijk niet uit het niets, maar op basis van dat door de overheid verstrekte recht en uw schuld. Het bijzondere daaraan is niet dat er geld geschapen wordt maar wel dat dit de staatsmunt, i.e. de Euro, betreft. Een zeer, zeer bijzonder recht en een groot (en profijtelijk) privilege!

Manier B. Huishoudens of bedrijven nemen geld op van langer vaststaande rekeningen, zoals bijvoorbeeld de tegenrekening van een spaarhypotheek. Langer vaststaande rekeningen worden niet tot de geldhoeveelheid gerekend, omdat er niet snel mee betaald kan worden. Als u dat geld ´los´ maakt, dan weer wel. Maar dat kost u tijd of geld.

Normaal was Manier A de belangrijkste. Zie de post ´leningen van huishoudens´(ja, hoofdzakelijk hypotheken). Tegenwoordig is manier B ook belangrijk. En dat heeft economisch een heel ander effect, we hoeven momenteel niet bang te zijn voor door geldgroei veroorzaakte woningprijszeepbellen. Een belangrijke oorzaak van de huidige geldgroei is trouwens dat overheden het geld dat ze tegoed hadden bij de banken (post 2) fors verminderd hebben. Let op: dit zijn allemaal netto achteraf resultaten. Het kan heel goed zo zijn dat het geld dat de overheden opgenomen en ergens voor betaald hebben ten dele gebruikt is voor lange termijn besparingen van huishoudens terwijl bedrijven hun lange termijn tegoeden extra hebben verlaagd.

Lang verhaal kort: er is momenteel geen sprake van op hol geslagen kredietverschaffing en al zeker niet op de huizenmarkt, de consumentenkredieten en bedrijfsleningen dalen zelfs. In combinatie met bezuinigende overheden is dat een recept voor economische krimp. De P.M. post betreft herwaarderingen en bijvoorbeeld ook afgeschreven en opgedoekte of kwijtgescholden leningen.

dec 28, 2012

Posted by MerijnKnibbe on dec 28, 2012 | 2 comments

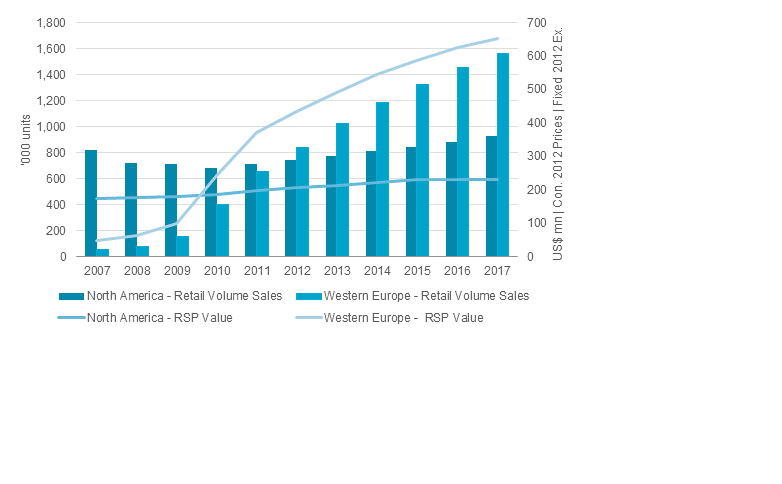

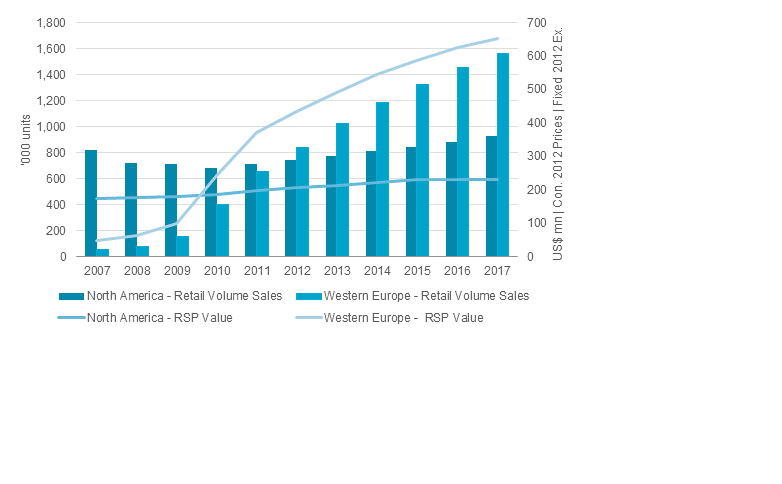

Vanwege wat voor reden dan ook discussiëren economen nu pas over de opkomst van de robot in het productieproces. Terwijl bijvoorbeeld de melkrobot alweer 15 jaar een groot succes is en door Lely, een van de fabrikanten, ondertussen is aangevuld met een mestopruimrobot en een voeraanschuifrobot. Maar wat nog meer mensen niet weten is dat er veel meer robots in huis zijn dan buitenshuis. Enig internet huiswerk deed me zeer snel op een site belanden met de naam ´Vacuum cleaners market research´ en fraaie rapporten als het ´Vacuum cleaners in Saoudi Arabia´. En deze grafiek, net als in het geval van de radio in de jaren dertig weerstaat de verkoop van een werkelijke innovatie de neergaande economische trend en is er binnen de huishoudens plaats van dynamische innovatie. In tegenstelling tot daarbuiten, maar dat is een ander verhaal.

Aantallen en waarde van de verkopen van stofzuigrobotten in de VS en in Europa

dec 27, 2012

Posted by MerijnKnibbe on dec 27, 2012 | 1 comment

Volgens Gerrit Zalm, voormalig bankier bij de zwendelbank DSB, moeten we volgens de VK van vandaag wat liever zijn voor de banken. Natuurlijk. Een van de twee grootste Duitse banken is Deutsche Bank. Wat krijg je als je ´Deutsche Bank´ en ´Fraud´ googelt en je geeft jezelf 15 minuten om de gevonden links ook nog in dit stukje te pasten? Zie beneden. Gerrit Zalm kan zich, als ambtenaar, beter aan de Balkenendenorm houden.

1. Veroordeling wegens fraude bij een obligatieswap van Milaan, 2005.

2. Medewerkers in de gevangenis wegens hun rol bij frauduleuze praktijken bij de handel in CO2 emissierechten.

3. Deutsche bank en het Vestia-schandaal. O ja, dat was samen met onze staatsbank ABN-AMRO.

4. Deutsche bank en fraude bij op de sub/prime hypothekenmarkt in de VS

5. Het witwassen van geld

6. Crimineel boekhouden

7. En ook op het eiland Hawaii proberen ze onrechtmatig mensen uit hun huis te zetten

Nou, toen zaten mijn 15 minuten erop. Maar de voorlopige hypothese moet toch zijn dat deze bank, die onderdeel is van het hart van het Duitse en dus Europese geldsysteem, een systeem bank is. Een rot, crimineel, frauduleus systeem.

dec 27, 2012

Posted by MerijnKnibbe on dec 27, 2012 | 4 comments

Er is behoefte aan een woningbouwbeleid dat anders begrepen kan worden dan een poging van ambtenaren om de waarde van hun koophuis overeind te houden. Maatregelen zoals het fors verminderen van de overdrachtsbelasting, het zo goed als ongemoeid laten van de hypotheekrente-aftrek, het drie jaar lang subsidiëren van lege te koop staande panden middels diezelfde hypotheekrente-aftrek (die dus eigenlijk alleen maar uitgebreid is!), de ongebreidelde huursverhogingen die ondertussen al meer dan vijftig jaar plaats vinden – al deze maatregelen hebben gefaald. Vier jaar geleden is de zeepbel gebarsten en ondertussen moet de harde waarheid onder ogen worden gezien (ik was laat, maar dat is ook al weer twee jaar terug). We dachten dat we rijk waren maar we waren het niet. Op naar een flexibeler, fors minder gesubsidieerde woning- en hypotheekmarktwerking (waarbij ook gedoeld wordt op de geplande negatieve subsidies voor de corporaties bedoeld worden)!

Waarom is dat nodig? Ervan uitgaande dat we, conform de voorspellingen, zeker in de randstad nog vele honderdduizenden woningen nodig hebben, dat er nogal wat geld moet worden geïnvesteerd om huizen, wijken en dorpen en steden levensloopbestendig te maken en dat er nogal wat groene energie moet worden opgewekt door bestaande woningen moet Nederland bouwen. De rente is historisch laag, de pensioenfondsen bulken van het geld, dus wat let ons! O ja, regels. En het bizarre idee van angelsaxsische economen dat investeringen in de toekomst (investments, in het engels) hetzelfde zijn als beleggingen in het bestaande zaken (investments, in het engels). En de hoge grondprijzen, natuurlijk, maar die kunnen fors omlaag, zeker wanneer de pensioenfondsen hun marktmacht gaan gebruiken. Wat is er aan de hand?

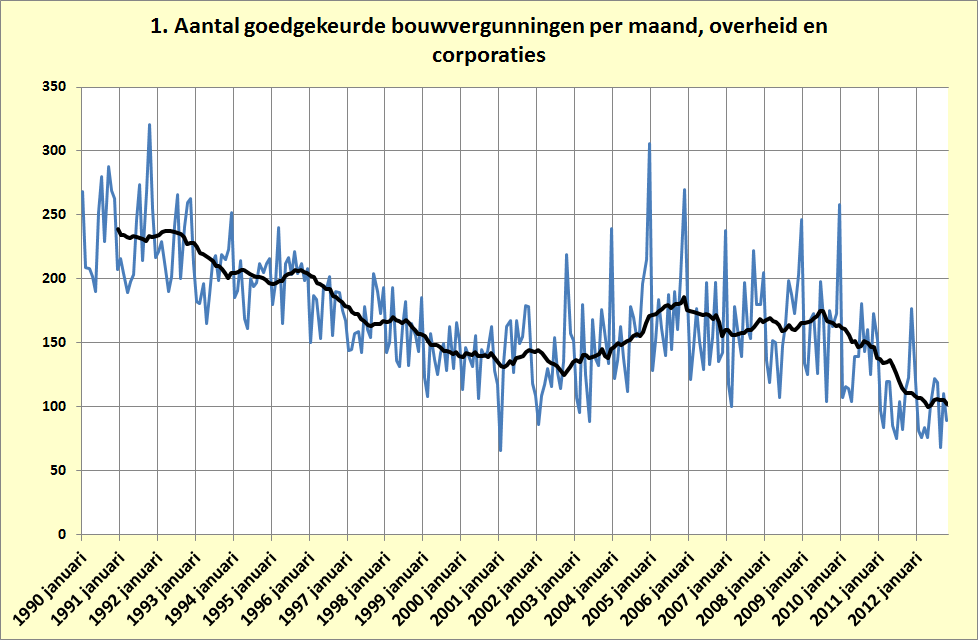

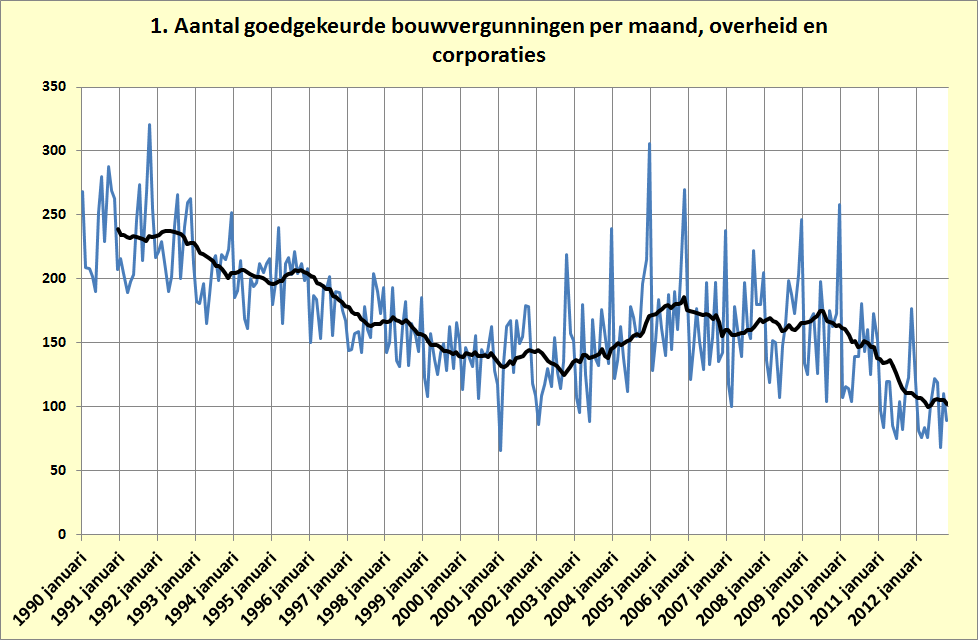

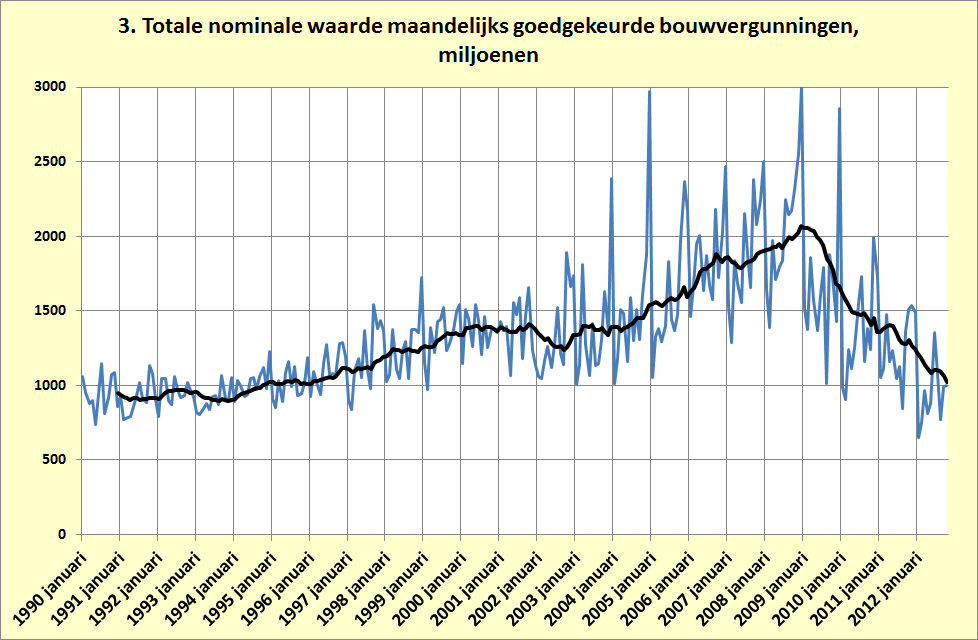

– Grafiek 1. Het aantal door corporaties aangevraagde en goedgekeurde (woning’bouw’vergunningen daalt dramatisch, mede natuurlijk door het gebrek aan vertrouwen dat het gevolg is van het overheidsbeleid zoals het niet keihard bij de banken ingrijpen bij het Vestiaschandaal (zwendel, fraude en omkoperij, het kan kennelijk allemaal), het niet inzetten van de pensioenfondsen voor investeringen, de afwenteling van de belastingen op mensen die aangewezen zijn op sociale woningebouw en meer van dat soort zaken.

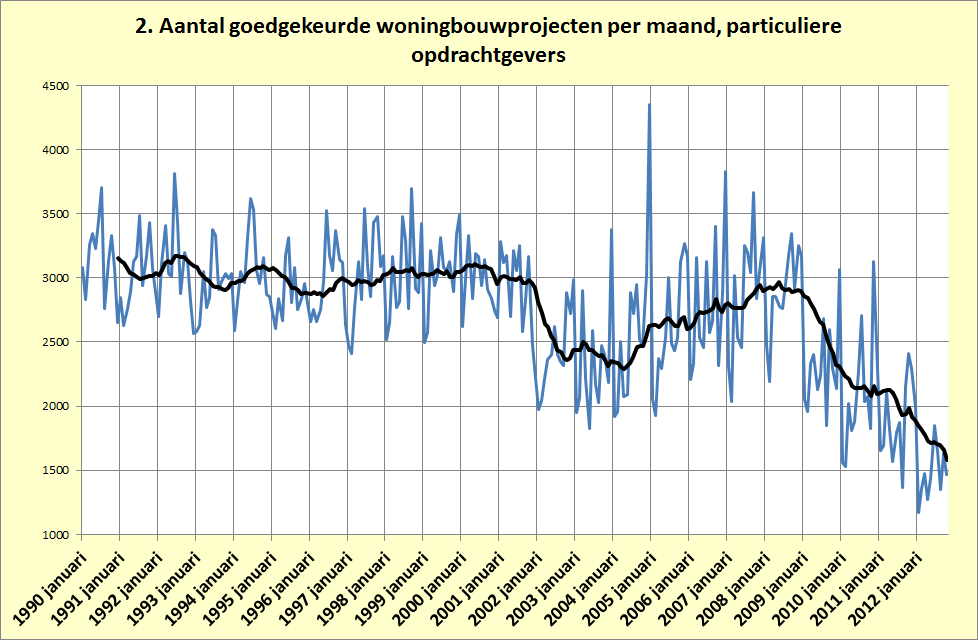

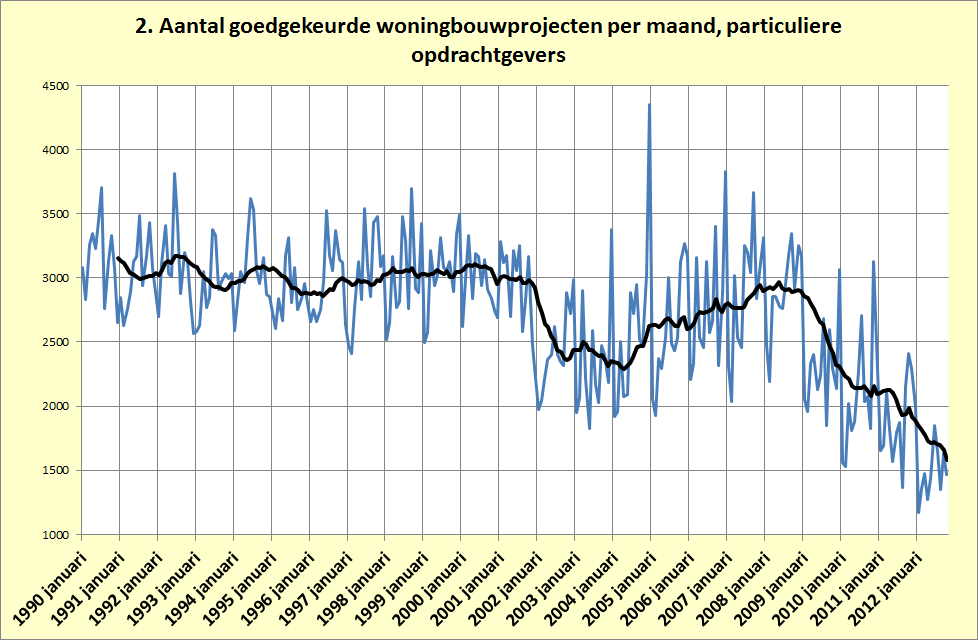

– Grafiek 2. De particuliere bouwers (let op, die projecten zijn vaak veel kleiner dan die van de corporaties, de goedkeuringen betreffen projecten en geen individuele woningen) laten het doordat de woningbouw op slot zit totaal afweten, mede omdat de overheid de gemeentes niet zeer, zeer dringen aanspoort de lange termijn begrotingen per direct aan te passen aan een veel lagere grondprijs en -uitgifte. Het is onwaarschijnlijk hoezeer sommige gemeenteambtenaren de kop in het zand kunnen steken.

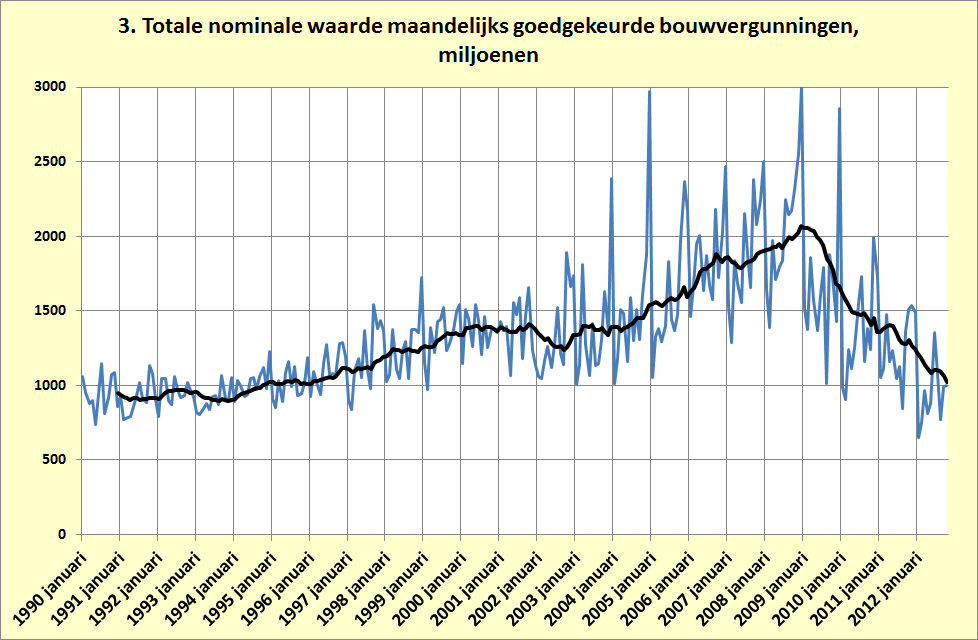

– Grafiek 3Waarmee ondanks de bouwkostenverlaging van de laatste paar jaar de totale waarde van de projecten met 1 miljard per maand gedaald is (nominale waarde, dus). Dat bedrag wordt er dus, per maand, minder in de economie geïnvesteerd. Terwijl er geld zat is, anders dan in Spanje en Ierland, en er hier wel woningen nodig zijn, anders dan in Spanje en Ierland.

O ja, dat idee dat banken spaarcentjes verzamelen en weer doorgeven aan de economie is natuurlijk fout. Banken creëren vooral nieuw geld (geloof me, voor Ierland en Nederland heb ik dat keurig op een rijtje, voor de hypotheken, inclusief de securitisatie). Pensioenfondsen verzamelen tegenwoordig de spaarcentjes en geven die niet door aan de economie.