Hoe rijk zijn de pensioenfondsen? Hou het simpel – deel 1

De vraag wordt vaak gesteld hoe de rijkdom van de pensioenfondsen moet worden berekend. In ieder geval moeten we af van het idee dat er zoiets is als een ‘veilige’ rekenrente. In het onderstaande wordt er een begin gemaakt met de deconstructie van dit begrip, het komt binnenkort in een vakbondsblaadje. Uiteindelijk zal het uitmonden in een pleidooi minder gebruik te maken van allerlei zestig jaar vooruitkijkende voorspelmodellen en meer van veel zekerder cash flow gerelateerde maatstaven, waarbij het van te voren incalculeren van mogelijke defaults door het gebruik van de veilige rente vervangen wordt door simpel te koren op het moment dat er een bedrijf failliet gaat of een lening verzuurt. Je kunt dat namelijk niet voorspellen wat betekent dat gebruik maken van een voorspelling die pretendeert dat wel te doen extra onzekerheid en vaagheid in het systeem brengt. Echter, dat in volgende afleveringen. Nu eerst beginnen met de deconstructie van de rekenrente.

1. Toch maar weer over die pensioenen. Want daar gaat veel van de discussie over ons inkomen over. Het lastige van deze discussie is dat we hem ingewikkeld maken. Waardoor? Doordat het over de toekomst gaat en we die toekomst willen voorspellen. Wat niet altijd nodig is. Neem de AOW leeftijd. Die gaat omhoog en die stijging is bij ons gekoppeld aan de voorspelde levensverwachting op 65 jaar. Die voorspelling wordt af en toe bijgesteld. Waarmee ook de stijging anders wordt. Zoals nu: eerst sneller, daarna opeens weer nul. Het kan ook simpeler. Gewoon, de komende tien jaar de AOW leeftijd elk jaar twee maanden omhoog. En over tien jaar zien we wel weer verder. Dat is betaalbaar en iedereen weet waar hij en zijn aan toe is. Bedenk bij die betaalbaarheid ook dat de AOW deels ‘gefiscaliseerd’ is. Vroeger werd de AOW enkel uit de AOW premie betaald, die door de werkenden werd opgebracht. Maar nu voor een deel ook uit de belastingen – die ook door mensen met een AOW en met een pensioen worden betaald. U gaat later met AOW en blijft ervoor betalen. Maar het gaat hier niet over de AOW maar over de pensioenen. Het voorbeeld is bedoeld om aan te geven dat zaken ook eenvoudig kunnen worden geregeld. Dat geldt ook voor de pensioenen. We komen dan bij de berekeningen over of ze wel genoeg geld hebben. Die zijn niet persé ingewikkeld. Maar we maken ze wel ingewikkeld. Dat is niet nodig. De komende maanden zal ik hier een aantal stukjes over schrijven. Ik begin dan met het ingewikkeldste, de zogeheten ‘rekenrente’. Kan dat simpeler?

2. Wat is de rekenrente? Daar zijn verschillende antwoorden op te geven, een praktische (hoe berekenen we de rekenrente) en een aantal theoretische (wat is het eigenlijk). In de praktijk is het een rente die door De Nederlandsche Bank wordt vastgesteld. Deze is gekoppeld aan twee basisgegevens: de rente op overheidsobligaties en het verwachte rendement op de bijzonder lange termijn (denk aan zestig of zeventig jaar, dit heet de ‘Ultimate Forward Rate’ (UFR)). Eigenlijk is het niet een rente maar zijn het een heleboel rentes: een voor elk toekomstig jaar, tot zestig of zeventig jaar aan toe. Het geeft aan hoe hoog de verwachte opbrengsten van de obligatieleningen en aandelen die de pensioenfondsen in bezig hebben wellicht zullen zijn. Obligatieleningen leveren rente op, aandelen leveren dividenden op en de rekenrente geeft aan hoe hoog die wellicht zullen zijn. Hoe dichterbij in de tijd, des te zwaarder de rente op staatsobligaties weegt in de berekende rekenrente terwijl aan het eind van de reeks de rekenrente gelijk is aan die UFR. Die rente op staatsobligaties wordt gemeten, de UFR is een zeer vage schatting. Die keihard doorwerkt in de pensioenen. Maar: waarom berekenen we die rente eigenlijk? Wat is dit voor een rente? Dat is de vraag naar de theorie achter die rekenrente. En dan zijn er drie antwoorden. De eerste is juridisch. De tweede is bedrijfseconomisch. En de derde is algemeen economisch. In de discussie wordt dit door elkaar gehaald, wat niet nodig is.

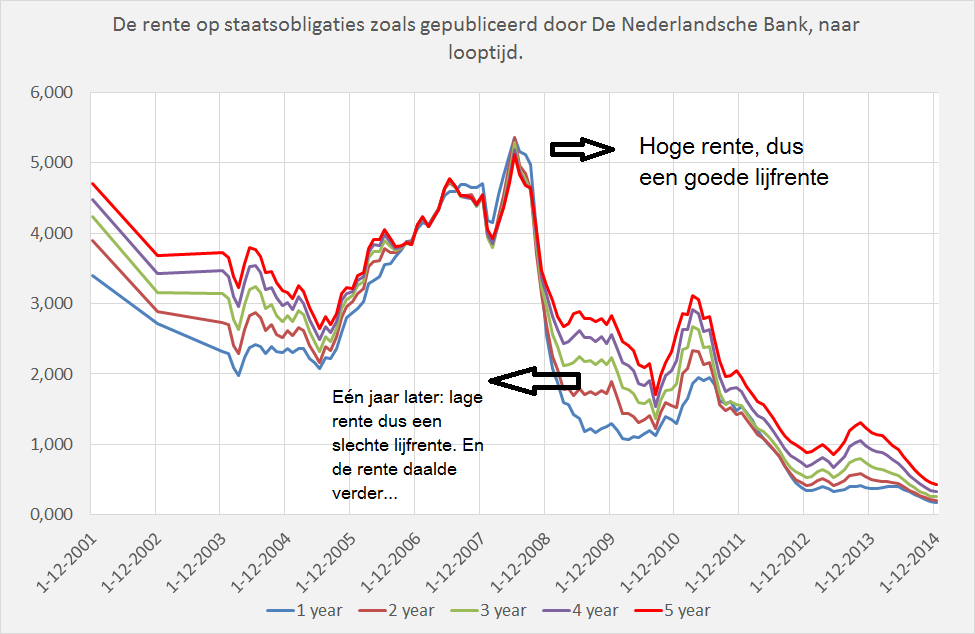

3. Eerst de juridische kant. Die is te sterk gebaseerd op een voor Nederland minder relevant idee van een pensioensysteem. Er zijn pensioensystemen waarin mensen een persoonlijk potje sparen waarmee ze bij pensionering een lijfrente kopen. ‘Lijf’ betekent dat de uitkering net zolang duurt als dat ze zullen leven, ‘rente’ betekent dat de uitkering wordt betaald uit de rente op en het vermogen van de aanbieder van de lijfrente. Nu is het natuurlijk zo dat iemand erg oud kan worden en daardoor erg lang dit bedrag krijgt, wat ten koste gaat van het vermogen van de aanbieder. Maar dat is niet zo’n punt. Want de verkoper van de lijfrente (de pensioenverzekeraar) verzekert vele mensen en sommigen zullen juist jong dood gaan. Het CBS maakt tabellen die gebruikt worden om gemiddeldes te berekenen. Aardig detail: vrouwen leven een stuk langer dan mannen maar krijgen in Nederland wel dezelfde uitkeringen. In sommige andere landen niet. Nederlandse mannen zijn dus solidair. Er is een probleem met deze vorm van verzekeren. De hoofdsom in het spaarpotje is bekend. Maar de rente niet. In de praktijk koopt de verzekeraar, om niet voor verrassingen komen te staan (en omdat de overheid dat wil) op het moment dat het potje wordt omgezet in een lijfrente nogal wat staatsobligaties. Want die hebben weinig risico. Waarbij risico wordt gedefinieerd als ‘de kans dat rente of hoofdsom niet worden terugbetaald’. Maar de ‘veiligheid’ van staatsobligaties is kwestieus, althans voor degene die een lijfrente wil kopen. (zie de grafiek). Van het ene op het andere moment kan deze enorm dalen (of stijgen). Maar nu maak ik zelf de discussie ingewikkelder dan nodig, omdat er nu twee definities van ‘veilig’ door elkaar spelen. Voor de aanbieder van de lijfrente (de verzekeraar) is de rente wel veilig. Als deze alles netjes heeft afgedekt (‘hedging’) dan heeft deze zijn schaapjes op het droge en kan hij zonder enige consequentie de lagere rente gebruiken voor de toekomstige lijfrentes: hij betaalt uiteindelijk gewoon minder uit. Zo eenvoudig is het. De ontvanger van de lijfrente heeft wel een probleem. Want met name nieuwe jaargangen (die bijvoorbeeld niet in 2007 maar in 2009 een lijfrente kochten) krijgen minder. Veel minder. Waarbij dit probleem wordt verergerd doordat de aanbieder ook kosten in rekening brengt. Als deze een half procent zijn dan maakt dat bij een rente van 5% niet veel (niet waar: wel veel) uit, er blijft nog het een en ander over. Maar als de rente 0% is, zoals op dit moment het geval is, dan houdt de gepensioneerde minder geld over dan hij ingelegd heeft… Oepsie. In de praktijk heeft dit in veel landen waar met dit soort systemen werd gewerkt ertoe geleid dat men deze na 2008 helemaal of gedeeltelijk heeft afgeschaft. Terzijde – in één van de eerste landen waar zo’n systeem werd ingevoerd, Chili, werd het niet ingevoerd voor de mensen die toen de macht hadden, de militairen. Die bleven bij een collectief fonds. Dit is de legale achtergrond van de ‘veilige rente’: deze wordt gebruikt in financiële contracten. Die niet van belang zijn voor pensioenfondsen.

4. Naast deze legale achtergrond is er de bedrijfseconomische achtergrond. Pensioenfondsen hebben veel staatsobligaties in bezit. Die zijn redelijk veilig (hoewel in de Eurozone met opzet niet zo veilig als in de VS of het VK, gelukkig heeft Mario Draghi dit ten dele teruggedraaid). De ‘zekere’ inkomensstroom uit beleggingen wordt door de lagere rente voor de pensioenfondsen dus lager. Maar: ze hebben ook andere obligaties in bezit zowel als aandelen, het is de vraag of je de toekomstige opbrengsten daarvan ook kunt schatten met de ‘veilige’ rente. Nee, natuurlijk. Dat de rente op staatsobligaties na 2008 plotseling daalde komt door acties van de centrale banken, dit betekende niet dat de dividenden van aandelen ook plotseling voor zeer lange tijd laag waren (ik zal dit laten zien in een volgende aflevering van deze serie). In de jaarverslagen van pensioenfondsen komt dit ten dele naar voren in de gegevens over ‘cash flows’. Die een veel beter beeld laten zien dan wat je verwacht op basis van de rekenrente. Recent zijn er overigens voor veel meer landen voor veel langere periodes gegevens bekend geworden over de relatie tussen opbrengsten van aandelen en obligaties en ook vastgoed die dit zeer duidelijk aangeven, dit is nog niet verwerkt in onze schattingen van de UFR.

5. Verder is er de algemeen economische achtergrond van de ‘veilige’ rente. Deze is gebaseerd op de theorie van het Algemene Evenwicht waarin op een niet gedefinieerde lange termijn alle prijzen en ook de rente evenwichtsprijzen zijn of zullen worden. De manier waarop dit gebeuren gaat is niet duidelijk. Ook zijn deze evenwichtsprijzen niet zo heel erg algemeen, omdat ze uitgaan van bestaande bezitsverhoudingen – andere bezitsverhoudingen leiden tot een ander evenwicht (en sparen voor je pensioen dus ook) en geen rekening houden met bijvoorbeeld vergrijzing. Het Algemene Evenwicht wordt niet bewezen en de weg erheen wordt niet aangegeven of historisch aannemelijk gemaakt, het is slechts een aanname. We moeten van het idee af. Maar het speelt wel een rol in de discussie in die zin dat de veilige rente als een afgeleide van de evenwichtsrente wordt beschouwd. Wat het niet is.

6. Nederlandse pensioenfondsen verkopen geen lijfrentes. Het zijn, gelukkig, collectieve fondsen. Dit betekent dat we de legale interpretatie van de veilige rente achterwege kunnen laten of in ieder geval moeten aanpassen. De analyse van de fondsen is nu gebaseerd op een verkeerd model, dat van de ‘Chileense’ private aanbieders, een model dat ondertussen ten grave is gedragen Terzijde – het lage rente probleem van lijfrentes wordt door sommige aanbieders pgelost door te gaan ‘doorbeleggen’ en ‘verbeterde premieregelingen’. Dit wordt dan als oplossing aangedragen aan de pensioenfondsen. Maar: doorbeleggen is de kerntaak van pensioenfondsen. Dat doen ze al. Ze hebben geen verbeterde premieregeling nodig. Als er na uw pensioen hogere rendementen worden gehaald dan de veilige rente dan profiteert u daarvan mee. Dat mag niet, van sommige jongeren. Uw pensioen moet zijn gebaseerd op die lage rente, hun pensioen op de hogere werkelijke resultaten. Tsja. Het geeft het probleem aan van de legale interpretatie. Collectieve fondsen zijn geen private lijfrenteverkopers. We moeten ook niet doen alsof ze dat wel zijn. Er is geen enkele reden waarom ouderen die hogere opbrengsten niet mogen incasseren – de oudere generatie heeft tenslotte veel meer ingelegd dan de jongere generatie en er is geen reden waarom de winsten daarop enkel naar de jongere generatie moeten gaan. Natuurlijk, een deel van de jongeren wil de beleggingsopbrengsten kunstmatig opsplitsen in opbrengsten van aandelen en opbrengsten van obligaties. Maar dit zijn aandelen die zijn aangeschaft met de premies van de ouderen. De legale interpretatie is internationaal gezien op zijn retour, merkwaardig genoeg probeert men hem in Nederland juist te pushen terwijl hij niet adequaat is voor pensioenfondsen. Die zijn juist opgericht om problemen zoals die er nu zijn in Chili en Hongarije en vele andere landen te voorkomen. Dat is gelukt. Als de fondsen hun waarde bewezen hebben dan is het wel na 2008!

7. Hierbij wordt (en dat kan relatief goed bij pensioenfondsen, maar let op het woord relatief) een schatting gemaakt van toekomstige opbrengsten en uitgaven. Die zijn dus lager, doordat de rente op staatsobligaties, een belangrijk deel van de bezittingen, lager zijn. Maar: door de rentedaling is de waarde ban de staatsobligaties die de fondsen al in bezit hadden hoger geworden (als je een obligatie hebt die 10% rente geeft en de rente op nieuwe obligaties daalt, dan willen mensen je meer betalen over die obligatie met 10% rente). Daardoor worden de pensioenfondsen rijker, op papier. Op papier! In het echt is dat geld natuurlijk pas binnen wanneer dan wel de rente binnenkomt, de obligaties worden verkocht of de obligaties het eind van hun termijn bereiken en de overheden het geleende geld terugbetalen. Je moet je niet rijk rekenen! Nu komt die rekenrente weer in beeld. Pensioenfondsen mogen zichzelf ook niet rijk rekenen. Ze moeten net doen alsof ook die hoogrentende obligaties die lage rente opleveren (maar dan wel gerekend tegen die hogere waarde. Dus als een 10% obligatie twee keer zo duur wordt dan levert dit een rendement op van de rekenrente tegen die twee keer zo hoge waarde). Consistent waarderen heet dit. Technisch: de geraamde pensioenuitgaven worden gedisconteerd tegen met de lagere rente. Maar u merkt het: het wordt alweer ingewikkeld, met voorspellingen van een rente en marktwaardes die telkens veranderen en termen als discontering enzovoorts. Waarbij ook de aandelen en het vastgoed nog eens moet worden gewaardeerd (hier komt de leer van het Algemene Evenwicht weer om de hoek kijken: het rendement op alle bezittingen is volgens deze leer even hoog, ook als het dit niet is). Poeh. Kijkend naar de jaarrekening van het ABP leveren renteveranderingen op deze manier berekend winsten en verliezen van 20 tot 30 miljard per jaar op. Boekwinsten in het ene jaar, boekverliezen in het andere jaar. Daar kun je geen beleid op voeren. In de termen van regelkringen: er is sprake van ‘overshooting’. Een ouderwetse campingdouche die van heet naar koud springt en die, als hij koud is en u de kraan op heet zet opeens uit zichzelf naar heet spring zodat het veel te heet wordt. Waarbij deze overshooting niet eens door het systeem komt, maar door onze rekensommen. Hoe moet het dan wel? Daarover de volgende keer.

J. de Beer, H. van Dalen en K. Henkens (21 december 2018). ‘De verbeelding van een redelijke verhoging van de AOW-leeftijd’ http://www.mejudice.nl/artikelen/detail/De-verbeelding-van-een-redelijke-verhoging-van-de-AOWleeftijd?forceFullWebsite=true

Jordà, O., K. Knoll, D. Kuvshinov, M. Schularick Alan M. Taylor NBER and CEPR December 2017. ‘The Rate of Return on Everything, 1870–2015’. Federal reserve bank of San Francisco working paper series 2017-25.

Ortiz, I, F. Durán-Valverde, S Urban and V. Wodsak (2018). Reversing Pension Privatizations: Rebuilding public pension systems in Eastern Europe and Latin America. ILO special report.