feb 28, 2013

Posted by MerijnKnibbe on feb 28, 2013 | 4 comments

Via Paul de Vos op twitter (26 februari) begrijp ik dat ‘Europa’ van mening is dat het verlagen van de grondprijzen, om zo een project los te trekken, onterechte staatssteun is en dat dit betekent dat er nogal hoge boetes moeten worden betaald. Onjuist. Om dit aan te geven moeten we terug naar de economische tekentafel:

1. Het huidige neo-liberale beleid vanuit Europa is mede gebaseerd op de neo-klassieke economie, die wat betreft de productiefactoren onderscheid maakt tussen arbeid en kapitaal, waarbij arbeid het loon krijgt toebedeeld en het kapitaal de rente, de winst en de huren en pachten (waarbij die voor het gemak als winstinkomen worden gezien).

2. Dit is iets van de laatste decennia. Wie wat oudere economieboeken kent weet dat daarin een onderscheid wordt gemaakt tussen arbeid, kapitaal en land, waarbij land niet alleen voor ‘locatie’ staat maar ook voor andere niet-geproduceerde zaken, zoals het Groningse aardgas. Voor alle duidelijkheid: het uit de grond halen van het gas is natuurlijk een productieve activiteit, maar om dat te kunnen doen moet het gas er wel eerst zijn! Schone lucht, zonder fijnstof en zo, hoort wat mij betreft ook bij ‘land’. De inkomens die bij deze driedeling horen zijn loon voor arbeid, winst en interest voor ondernemen – en pacht, oftewel het renteniersinkomen, voor het bezit van ‘land’. Daarbij wordt ‘interest’ hier gedefinieerd als rente op geld dat wordt geïnvesteerd in nieuwe projecten – terwijl rente op geld dat wordt belegd in bestaande projecten, of land, of waardepapieren gedefinieerd wordt als ‘pacht’. Interest-rente is een ondernemersinkomen, pacht-rente is een renteniersinkomen. Mooi, dat onderscheid in de Nederlandse taal tussen beleggen en investeren.

3. Ik noem dit Groningse aardgas niet voor niets, want het brengt veel geld op. En je kunt je afvragen wie recht heeft op dit geld. De Groningers? De landeigenaren die het land bezitten dat boven het gas ligt? De bedrijven die het uit de grond halen? De Nederlanders met zijn allen? De inwoners van de EU? Het zal duidelijk zijn dat de verdeling van de eigendomsrechten van het gas nogal uitmaken voor de inkomensverdeling! Waarbij het bij ons zo is dat het gas van ‘de staat’ en daarmee dus van alle levende Nederlanders is. De oliemaatschappijen die het uit de grond halen krijgen een betrekkelijk gering deel van de netto opbrengst (minder dan in Ecuador!) en de rest valt aan de staat toe, dus aan ons. Toekomstige generaties moeten maar hopen dat er dan nog wat over is. Een ‘Nederlandse’ verdeling is niet noodzakelijk. In een deel van de staten van de VS is het bijvoorbeeld zo dat bodemschatten eigenaar zijn van degene die de grond erboven in bezit heeft. De verdeling van de eigendomsrechten maakt dus nogal uit, voor de uitkomsten van ‘de markt’! Waarbij, zoals dat in Friesland vroeger gebeurde, landeigenaren een stijging van de landbouwprijzen volledig naar zichzelf konden toetrekken. In Groningen zorgde het beklemrecht er tezelfder tijd juist voor dat de boeren dit inkomen konden opeisen. ‘De Markt’ bestaat niet, specifieke historisch bepaalde markten bestaan wel. en de verdeling van de eigendomsrechte op die markten is cruciaal, voor de verdeling van het inkomen.

4. Nu is de waarde van ons aardgas sterk afhankelijk van de wereldprijzen voor energie. Als die stijgen worden we rijker, als die dalen worden we armer. Zonder dat we daar zelf wat voor doen. Het is een renteniersinkomen (dit na aftrek van de loon, winst en rente-inkomens voor de oliemaatschappijen die het uit de grond halen en de mensen die dat werk verrichten – waarbij we er natuurlijk zorg voor moeten dragen dat zij niet meedelen in het ‘renteniersinkomen’!). Wij zijn wat aardgas betreft de ‘Friese’ landeigenaar.En daarmee komen we bij de crux van dit verhaal.

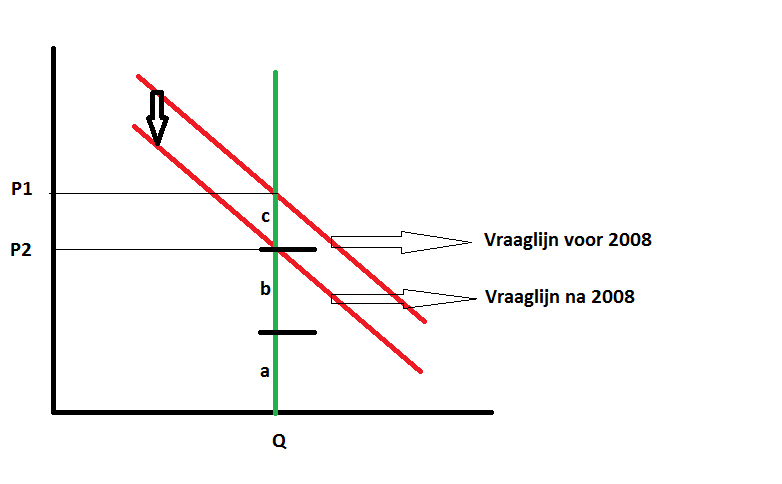

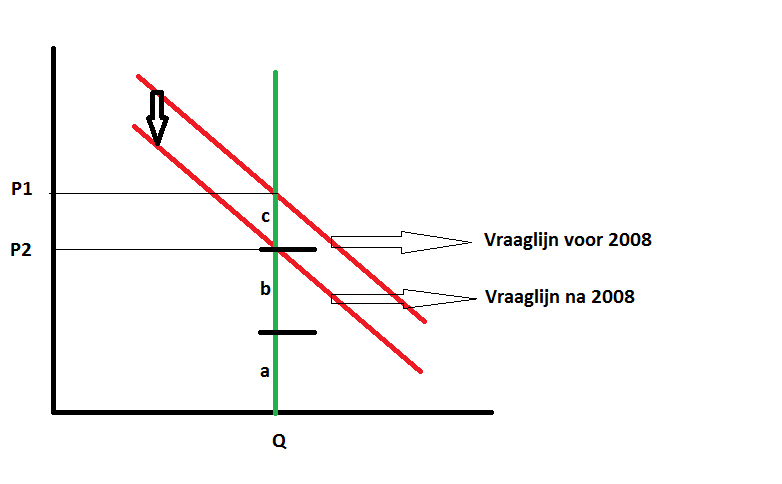

5. Wat voor aardgas geldt, geldt in nog sterkere mate voor ‘grond’ en zeker voor bouwgrond. De waarde hiervan wordt niet zozeer bepaald door de investeringen in deze grond zelf – maar door enerzijds ‘locatie, locatie, locatie’ (in economentermen: de vertikale aanbodcurve van geschikt land) en anderzijds de bouwvergunningen die er al dan niet zijn. Waarbij het verstandig is dat de overheid het ‘renteniersinkomen’ dat ontstaat als bijvoorbeeld vanwege bevolkingsgroei een stuk grond waardevoller wordt afroomt. Anderzijds – het kan ook zijn dat een stuk bouwgrond voor winkels in het centrum van een stad minder waardevol wordt, bijvoorbeeld doordat, zoals dat in Nederland nu het geval is, de detailhandelsverkopen sterk dalen (-15% sinds 2008) waardoor de geprognosticeerde omzet van de bedrijven die zich er zouden kunnen vestigen daalt. En er minder geld overblijft om de grond te betalen. Zie de grafiek. De prijs van de grond daalt dan van P1 naar P2. En het renteniersinkomen van de overheid daalt van (b+c) naar b (a zijn de investeringen die de overheid zich moet getroosten om de grond bouwrijp te maken). Het is een markt, met een marktprijs die onder andere ‘pacht’elementen in zich heeft. En die kunnen dalen, net als de prijs van het aardgas. En is het werkelijk overheidssteun als u, wanneer het aardgas in prijs daalt op de wereldmarkt, minder moet betalen voor uw gasgebruik?

6. Het in zo’n situatie laten dalen van de grondprijs is absoluut geen concurrentievervalsing – maar stomweg een aanpassing aan de marktomstandigheden (wat natuurlijk ook kan is dat de grond in erfpacht wordt uitgegeven).

We moeten wat dit betreft dus terug naar de klassieken: arbeid, kapitaal en ‘land’. Michael Hudson heeft daar mooie dingen over geschreven, onder andere samen met Dirk Jan Bezemer. Waarbij overigens ook wordt gesteld dat veel van het renteniersinkomen tegenwoordig niet wordt afgeroomd door de overheid – maar door de banken, die via geldschepping en gebruik makend van steeds lossere kredietverleningsregels en de hypotheekrentesubsidie bijzonder veel geld hebben uitgeleend aan de vastgoedsector, inclusief woningen, en daar bijzonder veel aan verdienen. Het renteniersinkomen is dan dus eigenlijk meer een ‘zeepbelinkomen’, via de pacht-rente grotendeels toevallend aan de banken. Waarbij de woningeigenaren er nu nogal hardhandig achterkomen dat zodra de kredietstroom ook maar een klein beetje minder wordt hun bezit sterk in waarde daalt. Maar hun schulden niet, zodat de pacht-rente nu niet meer uit het zeepbelinkomen maar uit het werkelijke inkomen moet worden betaald: lonen, winsten en interest. Zodat er te weinig overblijft voor de bestedingen in de detailhandel, zodat de bouwgrond weer minder waard wordt. Hudson noemt dit parasitair.

feb 26, 2013

Posted by Hans de Geus on feb 26, 2013 | 8 comments

De woonplannen van de carnavalscoalitie zijn alweer een tijdje bekend. Behalve dat ik me had voorgenomen een link naar het filmpje van de aankondiging met een blije Stef – ‘impuls&duidelijkheid ‘- Blok even ergens te bewaren voor later carnavalesk hergebruik, was ik er eigenlijk niet zo mee bezig geweest.

Totdat ik er gisteren met de haren werd bijgesleept; ik moest schrikken van de commentaren van enkele economen op de MeJudice poll hierover. De stelling waarop gereageerd moest worden was: “Door het verhogen van de huurprijzen komt een doorstroming – van huursector naar koopsector – op de woningmarkt op gang“. Enkele commentaren:

– “Hogere huren, maakt huren minder aantrekkelijk”

– “uit eigen ervaring weet ik dat huurders vanwege de goedkope huur niet doorstromen, ook al zouden ze eigenlijk toe zijn aan een groter/beter huis”

– “Zou in theorie wel moeten maar huurverhoging is ‘beperkt’”

Weinig uitgeslapen als ik soms ben heb ik nu pas door wat het idee is: prijzen van koopwoningen mogen niet dalen. Om de overstap van huur naar koop aantrekkelijker te maken moeten dus de huren omhoog. Met een stuk meer dan nu is voorgesteld, volgens de economen die in dit mechanisme geloven en het aanhangen.

Huurders die helemaal geen zín hebben om te kopen gaan dus betalen om de markt voor koopwoningen te redden en de prijzen op peil te houden. Met hogere huren, of zelfs nog lang niet ‘hoger genoege’ huren.

Toegegeven: het plan zo samen te vatten is een beetje een eenzijdig destillaat. En misschien móeten de huren best wat omhoog omdat corporaties anders niet gaan investeren (maar helaas vooral om de huurdersheffing te kunnen opbrengen). Scheefwonen ís in bepaald opzicht een beetje onhandig.

Maar toch: een aspect van het plan is de lasten voor wonen hoog te houden. In Parool schreef ik naar aanleiding van iets soortgelijks, de Gemeentehypotheek, recent dit: De overheid moet mensen helpen schulden af te bouwen in plaats van ze daar verder mee op te zadelen. Niet het leenbedrag moet omhoog, doch huizen- en grondprijzen moeten dalen, om de woningmarkt weer vlot te trekken. Het artikel is een betoog voor het beperken van rent-seeking.

Het lijkt leuk, met veel geleend geld de woningprijzen opdrijven, maar uiteindelijk is de echte economie de dupe omdat we een groot deel van ons inkomen afdragen aan een overmatig groeiende, niet productieve FIRE sector. Om dezelfde reden kunnen we de val van SNS omarmen, betoogde ik eerder.

Overigens staan er op Me Judice ook economen die hier bij aansluiten:

– “Werkloosheidsdreiging en bijbehorend koopkrachtverlies doet kopers wellicht toch aarzelen”

– “Gebaseerd op gangbare economische principes”

Gelukkig, er zijn nog mensen die achter een muurtje kijken naar, bijvoorbeeld, de vraagkant. De paradox is dat de ‘school’ die voor hoge huren is, vaak ook voor bezuinigen en loonmatiging is (misschien generaliseer ik). Hoe met deze voor groei en koopkracht giftige combinatie die hoge huren (en hoge hypotheken) überhaupt opgebracht kunnen worden, dat blijft een raadsel. Als de aanbodkant maar goed zit…

Dezelfde school (ongenuanceerd gesteld), neemt overigens impliciet en blind aan dat de prijzen op de huurmarkt niet kloppen en die op de koopmarkt wel, want die komen op een vrije markt tot stand. Vrije markt? Het NIBUD en de AFM bepalen de leencapaciteit, en daarmee de koopkrachtige vraag en daarmee de prijs.

feb 23, 2013

Posted by MerijnKnibbe on feb 23, 2013 | 9 comments

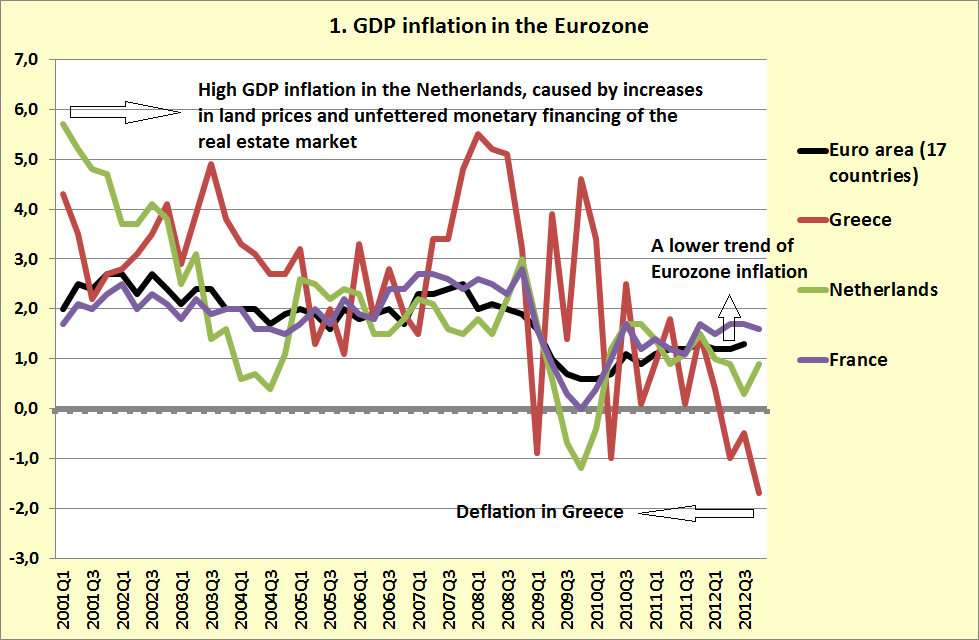

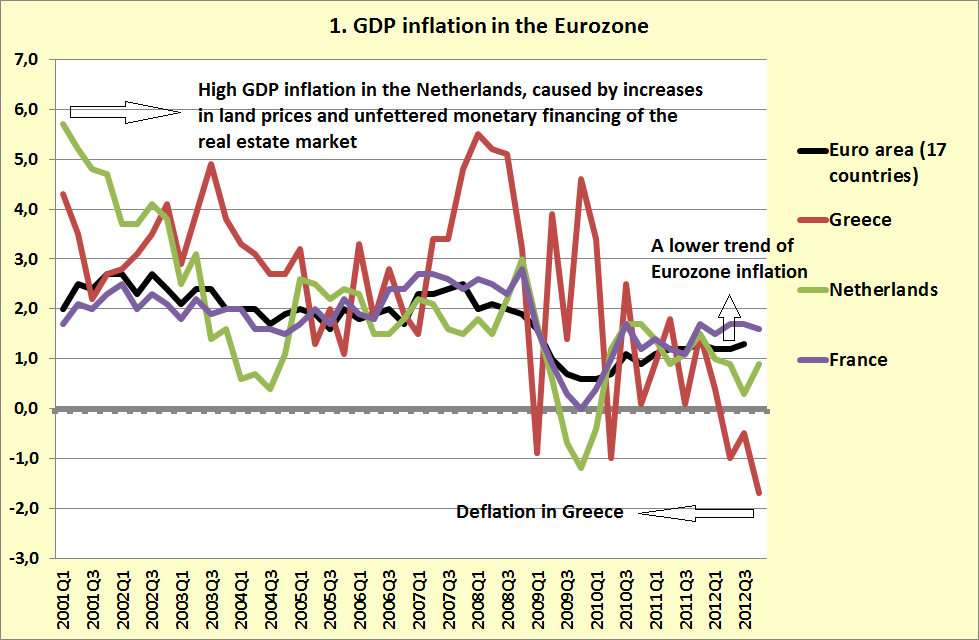

Vier jaar geleden verscheen Onno Ruding op de Nederlandse t.v. En hoewel hij de noodzaak van forse monetaire maatregelen toegaf waarschuwde hij wel voor wat volgens hem een consequentie hiervan zou zijn: oplopende inflatie. Had hij gelijk? Nee. Hij had knetterend ongelijk (grafiek). De inflatie is trendmatig lager dan voor de crisis en regelrechte deflatie begint hier en daar zijn kwaadaardige kop op te steken. Toch stelt hij, vandaag in de Volkskrant, weer dat we bang moeten zijn voor inflatie. Maar wellicht is het omgekeerde het geval. Het idee lag tot enkele weken geleden ook voor mij nog buiten mijn denkraam – maar het is absoluut niet uitgesloten dat de Eurozone een Japans scenario tegemoet gaat, met decennia lang gedurig dalende prijzen en inkomens. Niet leuk, voor huishoudens (en banken!) als je een aflossingsvrije hypotheek hebt. Het is dus van belang na te gaan waarom Ruding fout zat – en zit.

Bij het antwoord op die vraag kijk ik niet enkel naar de consumentenprijzen maar ook naar de prijzen van de overheidsconsumptie en de investeringen, die hun weerslag vinden in de prijsindex voor de totale economie: het BBP-prijsniveau. Ik weet het – de ECB definieert de inflatie als een specifieke consumentenprijsindex en tot 2008 was dit ook geen probleem. In de meeste landen ontwikkelde deze zich tot 2008 min of meer conform de BBP-deflator. Na 2008 was, met name omdat prijzen van investeringsprojecten en goederen veel minder stegen dan de consumentenprijzen, niet meer het geval en kunnen we beter naar de bredere voor de totale economie kijken. Voor het verschil: zie Nederland rond 2001 toen de prijzen van investeringsprojecten door hypothecair gefundeerde monetaire geldschepping sterk opliepen. Ik kom hier op terug (punt 3 beneden).

Ruding blijkt twee kardinale fouten te maken, beide gebaseerd op gebrek aan kennis van ons geldsysteem en wezen en waarde van het geld. De eerste (1) is zijn definiëring van ‘geld’ en de tweede (2) is zijn definiëring van ‘de economie’. Let op: in het navolgende ben ik wat de definitie van geld betreft volledig consistent met het denken van de ECB hierover. En de ECB verwacht dalende inflatie, waarbij de inflatievoorspellingen van de ECB de afgelopen anderhalf jaar tamelijk zuiver zijn geweest, anders dan die van Ruding (en nog een aantal andere Nederlandse economen, overigens).

Ad 1. Impliciet – en anders dan de ECB doet – definieert Ruding de maatschappelijke geldhoeveelheid als de hoeveelheid geld in omloop (het geld op uw betaalrekening en in uw beurs) PLUS de hoeveelheid uitgegeven ‘reserve’-geld op de balans van de Europese Centrale Bank. En dat is dus niet juist, als je naar de inflatie kijkt. De ECB definieert de hoeveelheid geld die van belang is voor de inflatie als de hoeveelheid geld in handen van partijen die dit uit kunnen geven, dus de huishoudens en de bedrijven. Het ‘reserve’-geld op de balans van de banken is volgens dit denken te vergelijken met het geld in het geldpakhuis van Dagobert D. – het kan niet worden uitgegeven in de goederen- en diensteneconomie en leidt (volgens de onderzoeken van de ECB hierover!) niet tot inflatie. Overigens is ook het verband tussen de ‘M-3’ geldhoeveelheid van de ECB en de inflatie bepaald geen 100%, maar dat hier terzijde. Natuurlijk is een van de belangrijkste uitdagingen voor de macro-econoom dat verbanden in de economie en ook die tussen ‘reserve’-geld en het prijsniveau voortdurend wijzigen. Maar wat dat betreft is, doordat die reserves de banken tegenwoordig geld opleveren het verband tussen dit ‘Dagboert D.’ geld en de maatschappelijke geldhoeveelheid alleen maar zwakker geworden. Hier kunt u lezen wat de rechtse maar belezen econoom Tyler Cowen hierover zegt.

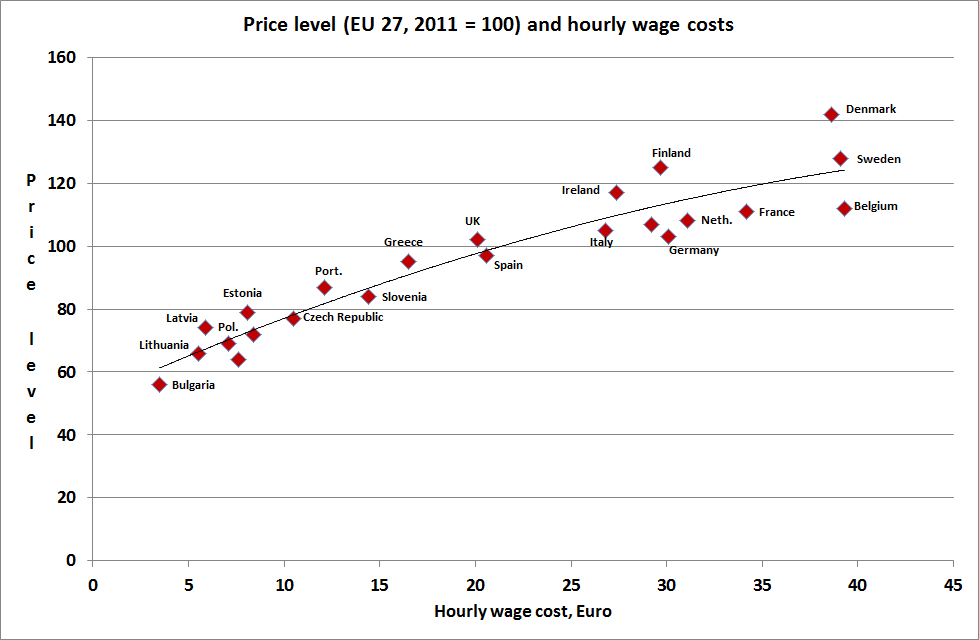

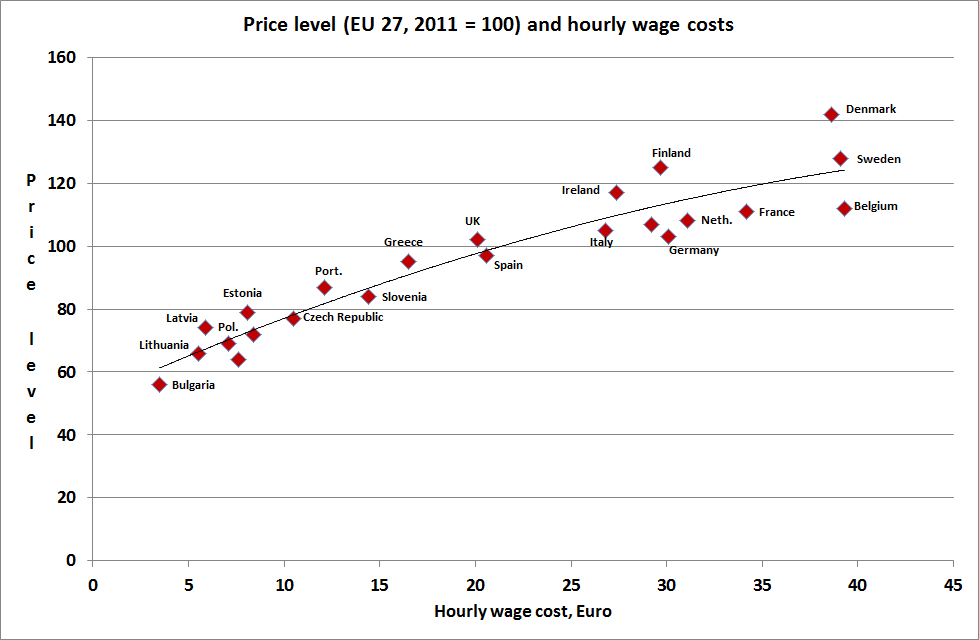

Ad 2. Het inflatiemodel dat Ruding gebruikt is de corrupte versie van de simpele verkeersvergelijking: MV = PT. De geldhoeveelheid maal de omloopsnelheid van het geld (MV) is gelijk aan de waarde van het aantal transacties dat in de economie verricht wordt (PT). Waarbij, statistisch gezien corrupt, PT voor het gemak gelijk wordt gesteld aan het Bruto Nationale Inkomen en eigenlijk, omdat vaak enkel naar de consumptieprijsindex wordt gekeken, naar de finale consumptie door huishoudingen. Maar volgens de boekhoudkundige noodzakelijkheden imminent in onze monetaire economie geldt, zoals in nationale rekeningen gemeten wordt, dat de (finale) bestedingen gelijk zijn aan het inkomen. Waarbij (met voorbijgaan aan enkele details) dit inkomen wordt gedefinieerd als (waarde van de verkopen – waarde van de inkopen). Echter, als we niet naar de inkomens kijken maar naar het gebruik van geld dan moet die waarde van de inkopen natuurlijk niet van de waarde van de verkopen worden afgetrokken maar erbij worden opgeteld. Als de prijs van geïmporteerde olie stijgt dan stijgt zowel de waarde van de verkopen (prijsstijgingen worden doorberekend) als de waarde van de inkopen. En is dus meer geld nodig. In eerste instantie wordt dit gefinancierd via ‘debiteuren’ en ‘crediteuren’ posten op de balansen van de verkopers en kopers – maar uiteindelijk zal er ‘legal tender’ voor nodig zijn om deze schulden te voldoen. Dit was natuurlijk de situatie van 1973 en 1974. Daarnaast wordt de toegevoegde waarde van de bedrijven echter gebruikt om de inkomens te betalen: de lonen, de winsten en de rente en pacht/huren. En ook dit zijn ‘PT’ transacties! De belangrijkste van deze posten is het loon. Om een lang verhaal kort te maken – dat betekent dus dat zolang de lonen (en de winsten en de rente en de pachten) niet fors stijgen het, in een tijdperk waarin de prijzen van geïmporteerde grondstoffen niet te snel toenemen, zeer onwaarschijnlijk is dat de BBP-inflatie fors toeneemt. ‘The proof of the pudding is in the eating’: bij deze een grafiekje (bron: Eurostat) over de verhouding tussen het prijsniveau en het loonniveau in de Europese Unie. Zeker als we de landen wegen naar omvang van de economie is er een opmerkelijk strak verband tussen lonen en prijsniveau (deels overigens omdat lonen soms ook het prijsniveau zijn, zoals bij uw garagerekening).

De lonen stijgen momenteel niet of beperkt, de rente die bedrijven betalen wordt langzaam lager, de winsten zijn al hoger geworden en de pachten en huren – tsja, daar moet de overheid maar eens goed over nadenken. Terzijde: waarom is het voor veel economen zo ongelooflijk lastig om te zien dat extra geld niet altijd tot extra bestedingen leidt en dat in een situatie van onderbesteding pas als de bestedingen sterk toenemen dit tot hogere prijzen zal leiden?

Ad 3. Daarbij komt dan nog dat de maatschappelijke geldhoeveelheid ook wordt gebruikt (en via hypothecair gefundeerde geldschepping zelfs toeneemt door) voor het kopen van bestaande producten, zoals woningen. Dit moet uitgaande van de verkeersvergelijking nog bij de verkopen en inkopen in de inkomensgenererende sector (de BBP sector dus) worden opgeteld. Dit is wat ingewikkeld, omdat woningverkopen via de hypotheken tot toename van de geldhoeveelheid leiden. Maar die verkopen zijn zeer fors gedaald, evenals de prijzen, wat betekent dat de monetaire impuls vanuit de woningverkopen op de rest van de economie dus zo goed als nihil geworden is. Waarbij deze impuls de afgelopen twintig jaar in Nederland overigens werd afgeroomd door de besparingen, maar dat hier terzijde. En in Spanje niet zozeer tot hogere prijzen leidde maar tot grote tekorten op de handelsbalans en veel immigratie.

Samenvattend: de inflatie is de afgelopen jaren alleen maar lager geworden en er is in belangrijke sectoren van de economie (en zelfs in hele landen) sprake van regelrechte deflatie, Ruding hanteert een definitie van geld die niet bepaald bij de tijd is en zijn idee van de verkeersvergelijking is gebaseerd op het, statistisch gezien, corrupte denken dat ‘PT’ gelijk gesteld kan worden aan de toegevoegde waarde. Quod non. PT is de omzet, niet de toegevoegde waarde, plus de inkomens, plus de omzet in de tweedehandsmarkt (oeps, ik heb de aankopen van waardepapieren nog uit dit verhaal gelaten).

feb 22, 2013

Posted by MerijnKnibbe on feb 22, 2013 | 1 comment

Een van de statistieken die te weinig aandacht krijgt is de brede, U-6 werkloosheid zoals die door Eurostat wordt berekend. Weliswaar publiceert niet de totale U-6 werkloosheid maar wel de (elkaar uitsluitende en zorgvuldig gemeten en gedefinieerde) onderdelen van de U-6 werkloosheid.

Ik heb hier verschillende keren over bericht, bijvoorbeeld hier, hier, hier en hier

Volgens Peter de Waard, in de Volkskrant van vandaag, zijn de laatste gegevens hierover van 2010. Niet juist: de laatste gegevens zijn van het derde kwartaal van 2012. Alleen berekent, om wat voor duistere bureaucratische redenen dan ook, Eurostat niet zelf de U-6 werkloosheid. Het publiceert alleen de onderdelen. Ik vermoed dat dit Italiaanse tegenstand betreft: met name Italië (maar ook bijvoorbeeld Engeland!) komt er relatief veel slechter uit als we naar de brede werkloosheid kijken. Maar als Eurostat het niet doet – dan moet een obscure econoblogger dat dus maar doen:

Overigens moppert De Waard een beetje over al die verschillende werkloosheidsstatistieken. Dit is volkomen onjuist en hij moet deze stellingname herzien. Een van de uitermate zwakke punten van de economie als wetenschap is dat economen geen zorgvuldige opleiding krijgen in het hoe en wat en waarom van de (macro-) economische statistieken, terwijl juist op dat gebied de afgelopen veertig jaar veel meer vooruitgang is geboekt dan op theoretisch gebied. Lees de moderne nationale rekeningen. En er wordt nog steeds veel vooruitgang geboekt. Een gebied waar op dit moment veel actie is zijn overigens juist de arbeidsstatistieken, waar men onder leiding van de ILO (International Labour Office) bezig is met een herziening van de definities en zelfs de concepten (hoe verwerken we onbetaalde arbeid beter in de statistieken). Het cruciale document hierover is hier te vinden. Dit betreft dus hoe wij, als macro-economen, niet alleen de wereld meten maar zelfs hoe we die zien en welke bril we opdoen om er naar te kijken. Helaas is daar, consistent met de blinde vlek die veel moderne zichzelf macro-arbeids-economen noemende mensen hebben voor het meten van variabelen, geen enkele discussie over. Ik heb het wel eens op een rijtje gezet, maar in echte wetenschappen krijg je een Nobelprijs als je iets nieuws meet, of dat mogelijk maakt. Economen krijgen zo’n prijs als ze bewijzen dat een economische crisis in hun modellen niet kan bestaan, mede omdat de multiplier per definitie (!) nul is. Met als gevolg dat zeer bekende economen uiterst stupide fouten maken als het om de interpretatie van de statistieken gaat. Bekend is bijvoorbeeld de ‘Fama Fallacy‘, waarbij Eugene Fama er vanuit ging dat omdat, achteraf, bestedingen altijd gelijk zijn aan de verkopen deze bestedingen en verkopen niet kunnen veranderen door meer uit te geven. Oeps. Het water dat via de Rijn Nederland instroomt is gelijk aan de hoeveelheid die Duitsland uitstroomt. Maar dat betekent niet dat het niveau van de Rijn niet kan wisselen – waar Fama, vaak getipt als toekomstig Nobelprijswinnaar, dus wel stelde, geïndoctrineerd door het algemene evenwichtsdenken waarin je niet naar het water kijkt maar enkel naar de bedding van de Rijn, wel van uitging. Dat soort fouten maken economen dus, door te weinig kennis te hebben van de economische statistiek. En die meet nou eenmaal een echte wereld, die ingewikkeld is, anders dan de simpelmansmodellen van de theoretische economen.

feb 21, 2013

Posted by MerijnKnibbe on feb 21, 2013 | 7 comments

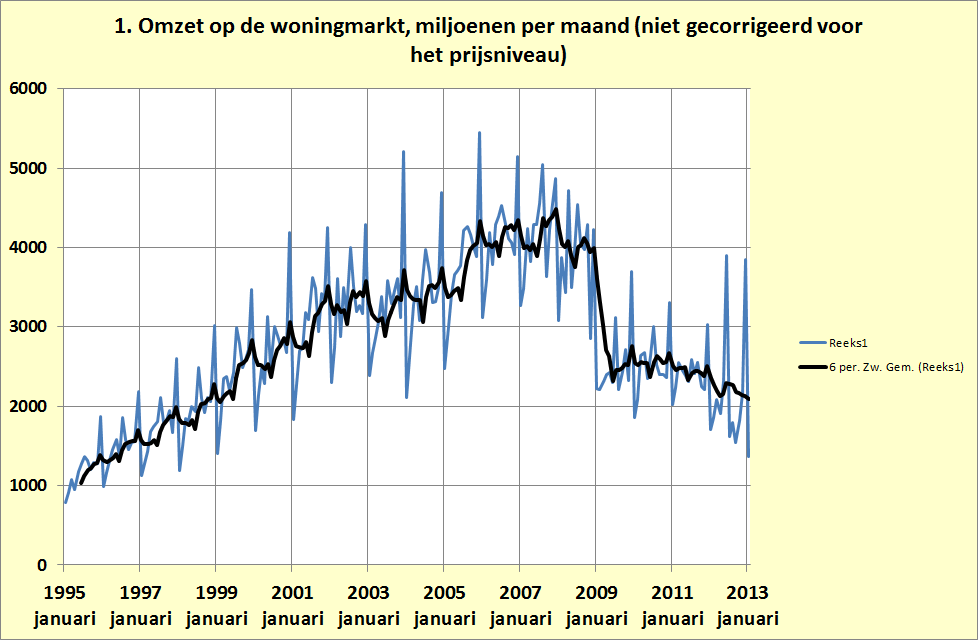

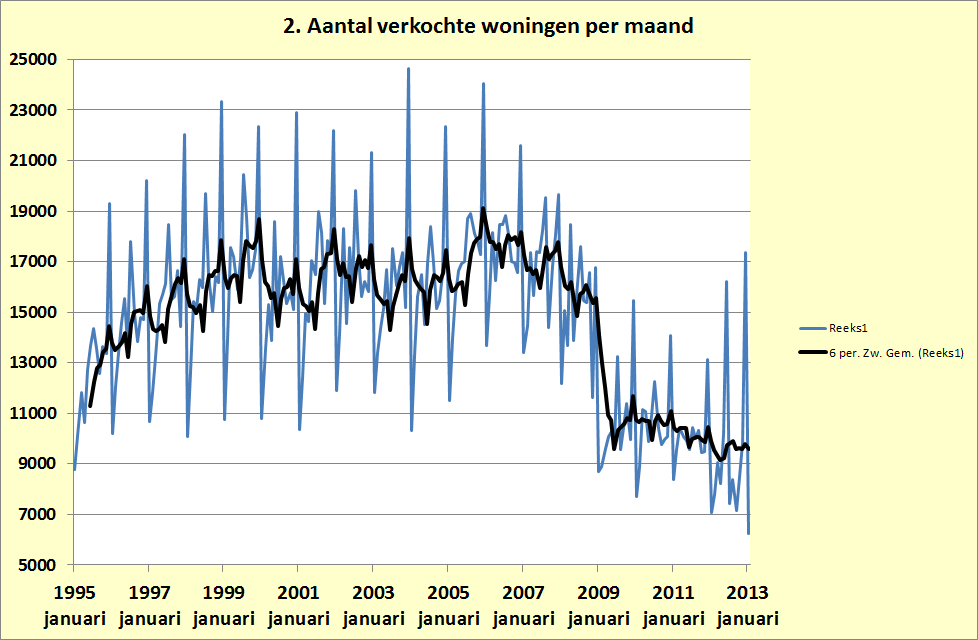

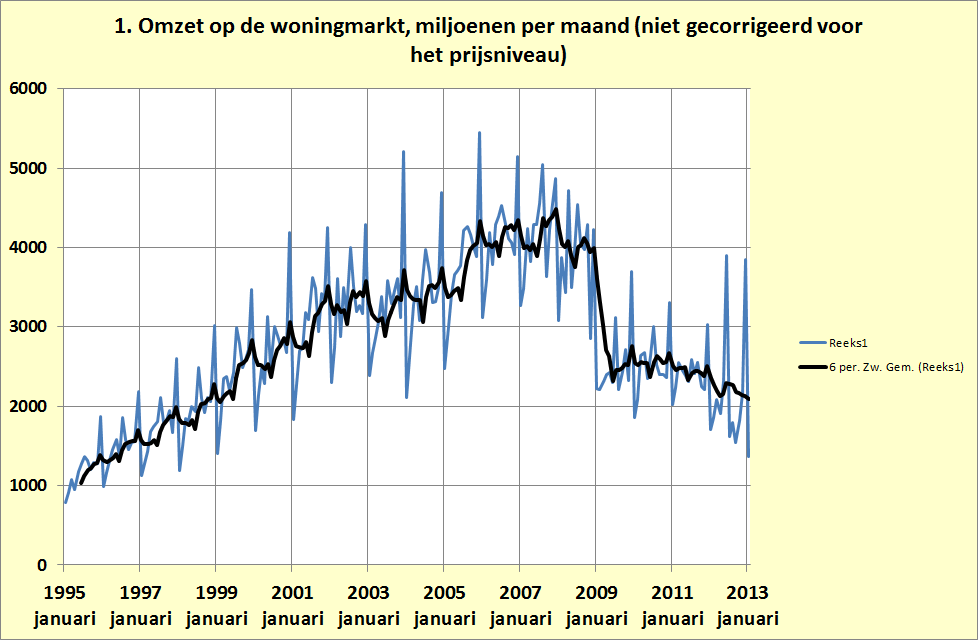

De prijsdaling van bestaande koopwoningen die vanochtend door het CBS bekend werd gemaakt was schokkend. Maar op markten gaat het niet enkel om de prijs – het gaat ook om de hoeveelheid. Maar hoe zit het met de hoeveelheid verkochte woningen, en de omzet op de markt? Laten we eerst naar de grafiek van de omzet op de woningmarkt kijken. De ‘roze olifant’: die omzet is historisch gezien bizar laag – en daalt nog steeds!

Detail: de omzet in januari was, ongecorrigeerd voor de geldontwaarding, de laagste sinds januari 1997. En de omzet daalt niet alleen nog steeds – het patroon van de omzet geeft aan dat de markt nog steeds naar een nieuw evenwicht zoekt. De trendlijn is een 6-maands voortschrijdend gemiddelde. Tot en met 2008 laat deze trendlijn nog steeds een seizoenspatroon zien. Dat is normaal voor maandreeksen, normaal moet je een 12-maands voortschrijdend gemiddelde nemen om het seizoen eruit te halen (of een ingewikkeld model gebruiken, heb ik hier niet gedaan). Maar na 2008 is er ook in de zes-maandse reeks geen seizoenspatroon meer te herkennen, wat aangeeft dat de markt in een vrijwel continue staat van flux is (voor econometristen: ik blijf een, desnoods gewogen, voortschrijdend gemiddelde veel handiger vinden dan een HP-filter). Vragers en aanbieders zijn voortdurend op zoek naar de evenwichtsprijs – maar die blijkt door de ontwikkelingen dan wel telkens te verschuiven dan wel veel lager te liggen dan iedereen denkt. De woningmarkt is een uitermate ‘trage’ markt, als het om de prijsvorming gaat.

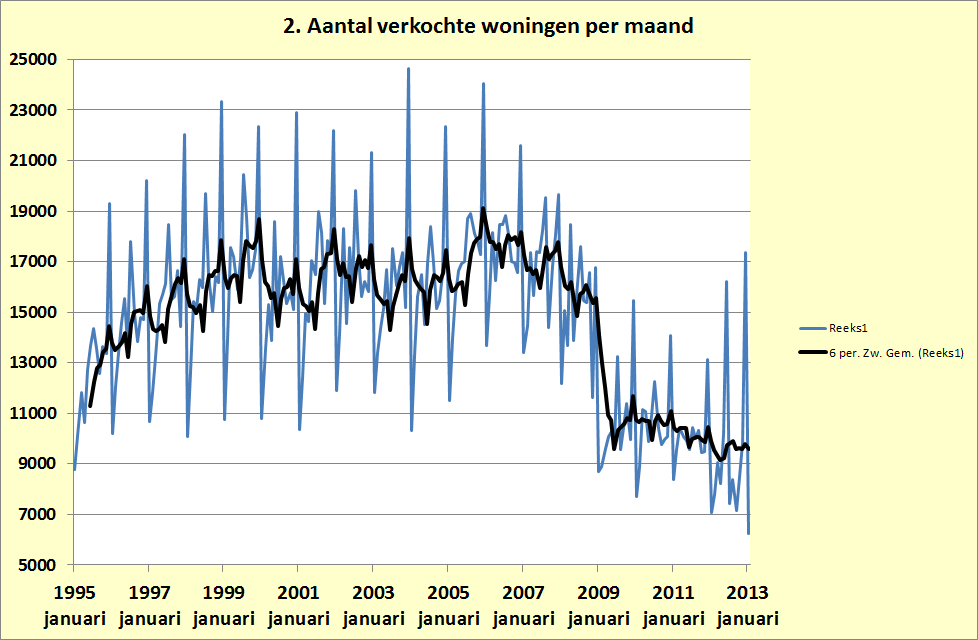

De omzet is natuurlijk het product van prijzen en verkochte hoeveelheden. De prijs krijgt veel aandacht – maar zeker op de iets langere termijn is de hoeveelheid zeker van even groot belang. Ook hier: de aantallen zijn zeer laag, de markt is niet enkel op zoek naar een nieuwe prijs maar is ook zichzelf aan het ‘heruitvinden’.

Wat daarbij uitermate belangrijk is: de afgelopen decennia is het denken over huizen geëconomiseerd. Een huis werd steeds meer gezien als een belegging en steeds minder als een thuis. En dat denken zullen we moeten aanpassen – het einde van het neoliberale tijdperk. De belegging is vrijwel illiquide geworden, voor veel mensen. Wat dus ook betekent dat je je huis stomweg niet meer kunt ‘opeten’, als je het verzorgingstehuis in moet. Terwijl de regelgeving steeds meer uitgaat van een hoge liquiditeit van woningen is die liquiditeit in de realiteit steeds minder.

Wanneer we de prijs in de beschouwing meenemen is opmerkelijk dat deze eigenlijk nog maar weinig gedaald is, vergeleken met het aantal verkochte woningen. Opmerkelijk aan de woningmarkt is natuurlijk dat er sprake is van twee transacties: het kopen van een woning en het lenen van het bedrag dat daarvoor nodig is. En we mogen minder lenen. Dus blijft de prijs onder druk staan. Let wel: als de geldkraan weer opengedraaid wordt zal de prijs zonder meer stijgen – de ontwikkeling in december is daar een voorbeeld van. We hebben de bizarre illusie dat als bijvoorbeeld de rente daalt we meer moeten lenen zodat de prijs van woningen moet stijgt. Wat een onzin. Als de prijs van een pak melk daalt dan moet het vervoerbedrijf toch ook niet meer geld krijgen! De hypotheekrente moet inderdaad omlaag en de markt moet een nieuw evenwicht vinden, met een veel hoger aantal verkopen – zolang dat maar niet tot hogere prijzen leidt. En die mensen die ‘onder water’ zitten? We moeten het eenvoudiger maken dat zij op korte termijn hun hypotheek tegen die lagere rente kunnen herfinancieren. Slecht voor de banken, goed voor de huishoudens. Wat dat betreft heb ik overigens mijn mening veranderd – de balansen van de banken moeten, ondanks de grote problemen daarmee, op dit moment minder prioriteit krijgen.

Oplossingen? Die zullen zeer structureel moeten zijn. De markt is ‘in flux’ en zoekt niet enkel een nieuw prijsniveau maar ook een nieuwe structuur. Voor de nieuwbouwmarkt betekent dit bijvoorbeeld: meer woningen bouwen op basis van erfpacht. Daardoor is een lagere investering mogelijk. Voor de bestaande woningen: wellicht moeten we af van het ideaal dat iedereen zijn eigen huisje heeft. Wellicht zitten we in een historische fase waarin het aantal huishoudens in een huurwoningen weer stijgt, waarbij deze woningen worden verhuurd door eigenaars die zelf ook huren maar die hun oude huis niet konden verkopen. De regelgeving daarvoor zal verder moeten worden geoptimaliseerd, wat bijvoorbeeld betekent dat er voor de verzorgingstehuisbijdrage geen vermogenstoets maar een inkomenstoets komt, inclusief een soort ‘huurwaardeforfait’. Hypotheken moeten niet meer op basis van de waarde van het huis inclusief grondwaarde maar op basis van het inkomen, inclusief dat huurwaardeforfait, moeten worden afgegeven. En, o ja, die starters. Die moeten gewoon weer gaan starten in een aftands flatje, in plaats van zoals bijvoorbeeld op het Brabantse platteland de gewoonte was geworden in een nieuwbouwwoning van 500 kuub, met een ‘groeihypotheek’.