Naar een nationaal en schuldgerichte monetaire statistiek in de Eurozone. Technisch.

Update: laatste zin: ‘En die waren er ook voor ons, trouwens, maar die kans hebben we aan onze neus voorbij laten gaan’, verwijderd.

Een van fatale fouten die de ECB gemaakt heeft is dat men heel lang weigerde naar individuele landen te kijken. Dit blijkt uit de gepubliceerde stukken. En op 30 november was ik op een bijeenkomst van de ‘Shadow Council’ van het Handelsblatt, met onder andere een lezing van Nout Wellink, expert op het gebied van de Eurozone, waar meerdere mensen bevestigden dat dit meer was dan enkel ‘window dressing’. Het is, sinds Draghi en zeker sinds de crisis van jongstleden juli aan het veranderen: nationale verschillen komen weer ‘in the picture’. Maar het kan beter, bijvoorbeeld op het gebied van de monetaire statistiek. Ook die was (en is!) op het Eurogebied gericht. En weliswaar is deze statistiek in die zin wetenschappelijk dat men uitgaat van een ‘endogeen’ geldbegrip warbij de ‘geldscheppende banken’, al naar er behoefte aan is en op basis van de geldende regels, samen met mensen die het geld lenen nieuw geld scheppen. U leent, de banken schrijven ‘uit het niets’ (nou ja, gebaseerd op een wettelijk recht en uw solvabiliteit) geld bij op uw rekening. Dat u vervolgens gebruikt om bijvoorbeeld een huis te kopen. Marktwerking veronderstelt nu eenmaal geld en zonder geld ook geen prijzen! Men kijkt dus niet enkel naar de geldhoeveelheid sec maar ook naar waar het geld vandaan komt. Echter, hoewel deze visie op de geldschepping, die centraal staat bij de monetaire statistiek, wetenschappelijk juist is (en altijd ook in Nederlandse economieboeken stond, ‘wederzijdse schuldaanvaarding’) maakt men vervolgens de fouten niet naar de individuele landen te kijken en toch, consistent met de op dit vlak toch erkend naïeve ideeën van een man als Milton Friedman, de geldhoeveelheid centraal te stellen, in de statistiek en in de officiële doelstellingen, in plaats van de schulden.

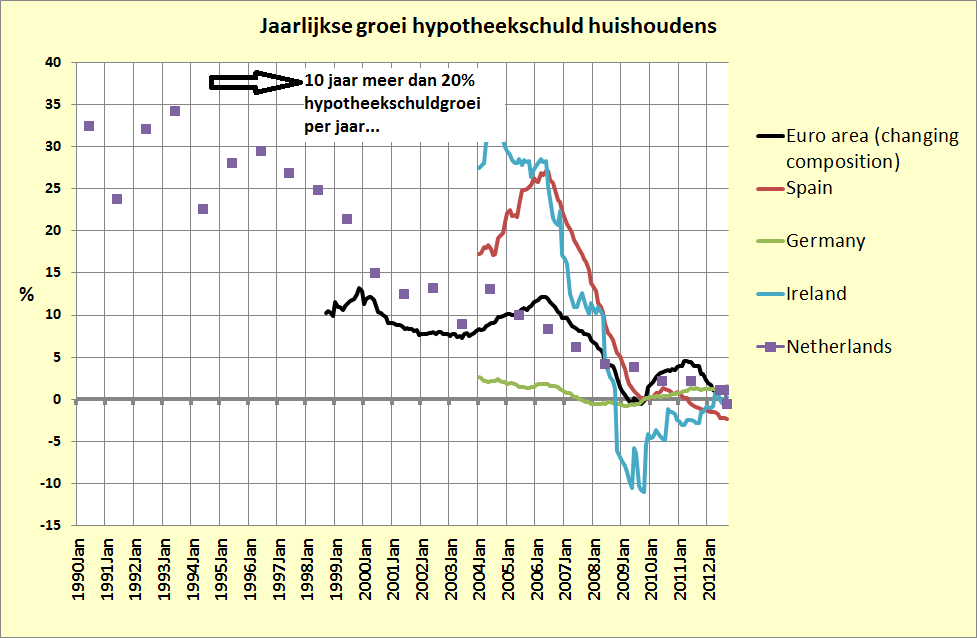

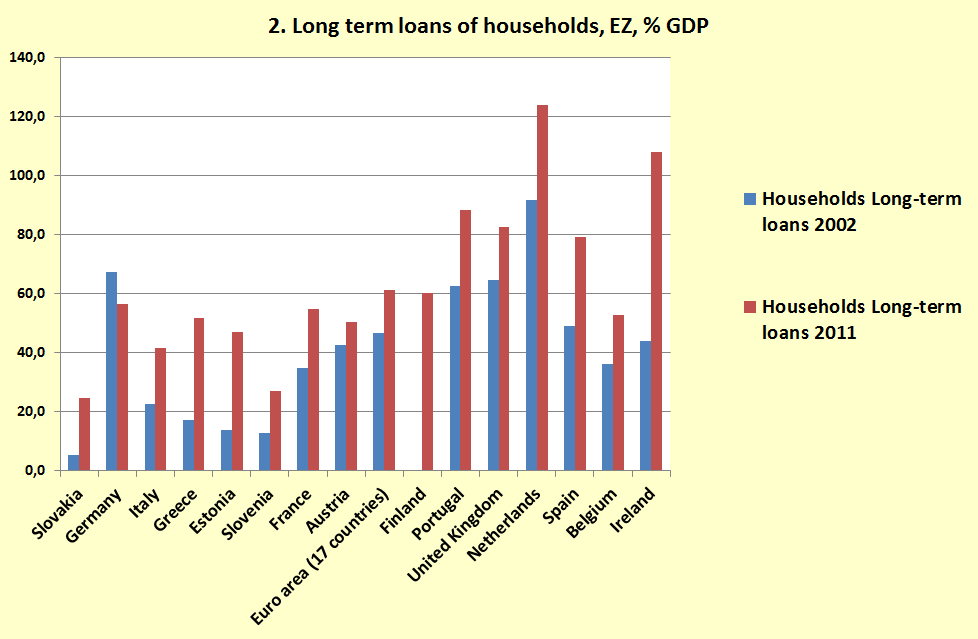

Dat kan beter. De gegevens zijn er om niet de Eurozone maar de landen centraal te stellen. En om niet de geldhoeveelheid maar de schulden centraal te stellen. En daar ben ik nu dus mee aan het werk, nader bericht volgt. Maar hier alvast een voorproefje. Grafiek 1 geeft de hypothecaire kredietverlening weer, althans voor Nederland gebaseerd op de balansen van huishoudens en voor de andere landen op de ECB gegevens (die tot juni 2010 echter niet systematisch corigeren voor securitisatie). En grafiek 2 geeft de private schulden weer, deze zijn niet allemaal afkomstig van geldscheppende banken – maar overwegend wel. De landen zijn overigens gesorteerd naar de totale hoogte van de private schulden, dus inclusief de bedrijven (exclusief de banken). En ja, in het ‘rechter rijtje’ van grafiek 2 staan is inderdaad geen onverdeeld genoegen. Zie ook Bin Ibrahim, 2012.

Bronnen: ECB, DNB, CBS, Eurostat

Het zal duidelijk zijn dat de ECB inderdaad een enorme, de bank aan te rekenen, fout heeft gemaakt. Kredietverlening die vele jaren achtereen de 20% overschreed… en die (niet eenvoudig maar toch) tegen te gaan is met iets als een hogere grondbelasting: een prudentiele huizenkredietmarkt. Oh, en waarom heeft Nederland dan niet zo’n hevige crisis als Spanje en Ierland? Nou, momenteel gaat het qua groei hier dus slechter dan in Spanje en Ierland, en de bouw ligt redelijk op zijn gat en de voor geldontwaarding en verlaging van overdrachtsbelasting gecorrigeerde woningprijzen zijn al zo’n 30% lager, maar anderzijds heeft onze stugge regelgeving een ‘Ierse’ woningbouwzeepbel tegengehouden (leven de Vinexwijken!). Bij kantoren lag dat natuurlijk anders, maar uiteindelijk is veel van de toevloed aan geld dat hier via de hypotheken werd geschapen via de pensioenfondsen in buitenlandse obligaties terecht gekomen. Destijds prima, nu echter ongewenst. De hypotheekverlening ligt op zijn gat, de stroom van 30, 40 miljard of zo die er via dat kanaal elk jaar bij kwam is opgedroogd en we hebben dat geld nu thuis nodig! Voor het buitenland hebben we de LTRO’s.

Bin Ibrahim, M. (2012), ‘Future challenges for monetary statistics in a changing environment – re-thinking monetary analysis and statistics’ in: ECB (2012 B) pp. 41-54.

Uitermate interessant onderwerp! Ik zal zeggen dat ik dit niet verwacht had in deze hypotheekmarkt! Bestaat er een manier om me aan te melden voor deze onderwerpen?

The paragon of unsrndtaeding these issues is right here!