sep 26, 2012

Posted by MerijnKnibbe on sep 26, 2012 | 1 comment

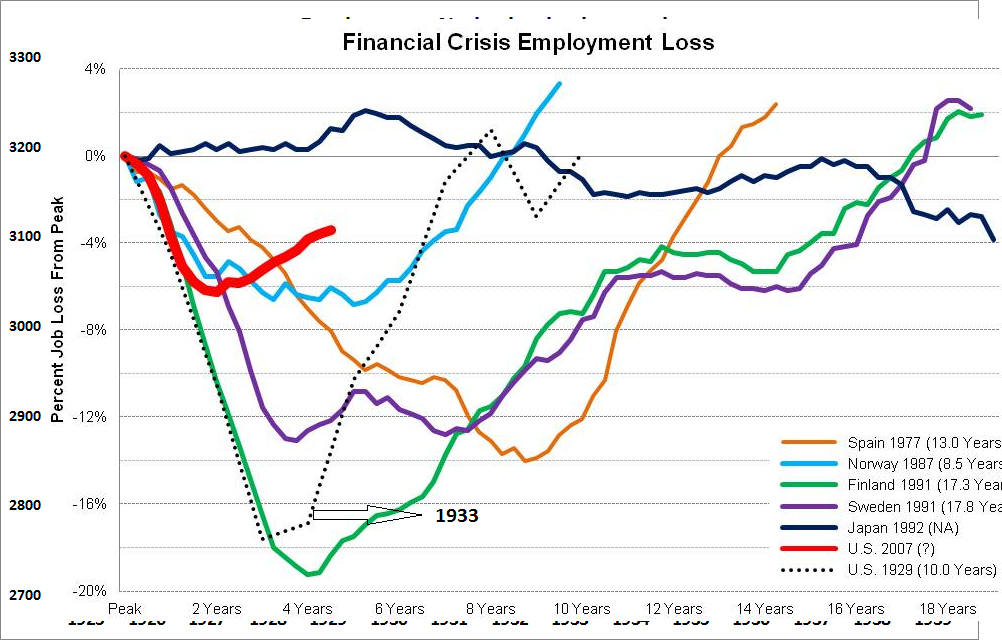

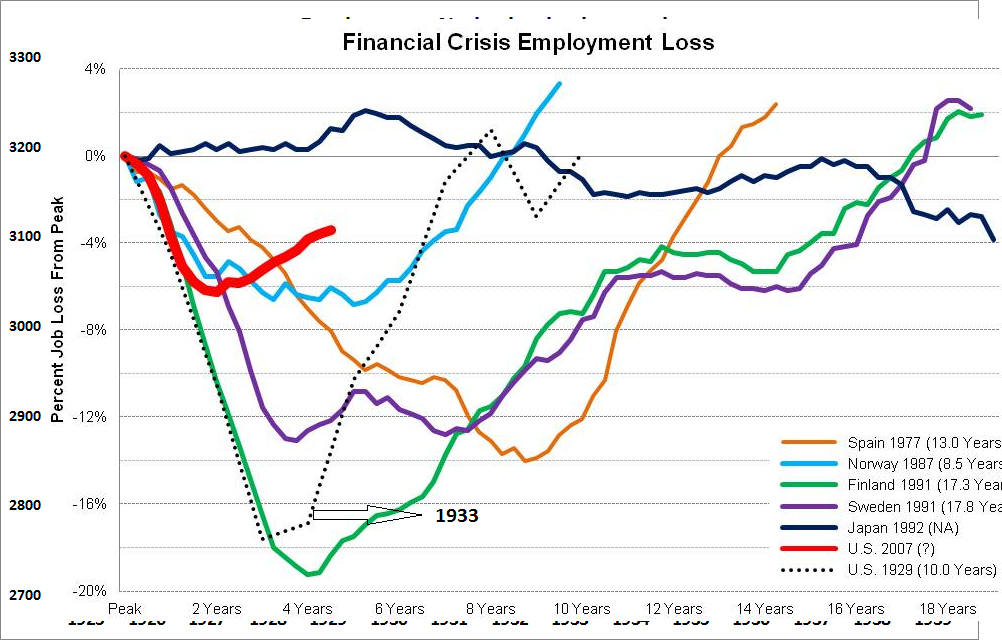

Josh Lehner heeft een aardige blogpost waarin hij verschillende financiële crises in verschillende landen en periodes vergelijkt. Duidelijk is dat het herstel zomaar vijftien jaar kan duren – maar dat het ook veel sneller kan gaan. Een relatief snel herstel vond plaats in de VS in de jaren dertig en in Spanje, na een verloren decennium, in de jaren negentig (zie eerste grafiek, overgenomen van Lehner, jaartal toegevoegd). ‘So much’ voor de veronderstelde rigiditeit van de Spaanse economie! Maar de vraag doet zich wel voor of een dergelijk verloren decennium een noodzaak is voor eventueel herstel: hebben de ‘austerianen’ (term van Paul de Grauwe) daarmee gelijk? Het is aardig om daaromtrent de VS in de jaren dertig te vergelijken met Nederland in dezelfde periode (de tweede grafiek, bron CBS).

Wat opvalt als we deze vergelijking maken is het verschil tussen Nederland en de VS, qua timing. Nederland sukkelde nog jaren door met lage werkgelegenheid (en torenhoge werkloosheid), in de VS kwam het herstel snel op gang. Patronen vergelijkbaar met de VS zijn zichtbaar in Nazi-Duitsland en (wat minder sterk) het Verenigd Koninkrijk, een patroon vergelijkbaar met Nederland is bijvoorbeeld zichtbaar in Frankrijk. Waarom dit verschil?

In de VS kwam het herstel veel sneller op gang! Wat was het verschil met Nederland en Frankrijk? Zowel de VS (alsook het Verenigd Koninkrijk en Nazi-Duitsland) lieten de band met ‘goud’ los, waardoor de economie zijn grootste rigiditeit in een keer kwijt was en de groei kon terugkeren. Overigens daalde de werkloosheid in al deze landen minder snel dan dat de werkgelegenheid groeide, omdat de (beroeps)bevolking snel toenam. En deze nam zo ongeveer het snelst toe in Nederland… juist het land dat zich de verkwisting en perversiteit van de gouden standaard het minst goed kon veroorloven hield daar het langst aan vast. Ander belangrijk punt: ondanks de totale ineenstorting van de private investeringen (deze zouden pas na WW II weer op een modern niveau komen) bleef de productiviteit in al deze landen snel toenemen! De private consumptie en de export konden het door de lagere investeringen ontstane bestedingsgat niet vullen – en voor zover dat gebeurde werd deze extra vraag werkgelegenheidstechnisch ‘opgegeten’ door de productiviteitsstijgingen. Zowel Jan Willem Drukker als Herman de Jong hebben boeiende boeken over deze problematiek geschreven. Maar om op de vraag terug te komen: verloren decennia zijn niet noodzakelijk. Althans – zolang we de waarde van geld niet verwarren met echte welvaart, productie en rijkdom. Om dit anders te stellen: uw pensioen is meer gebaat bij een welvarend Nederland dan bij een hoge of lage rekenrente.

sep 24, 2012

Posted by MerijnKnibbe on sep 24, 2012 | 2 comments

Economen moeten een ‘scherp begrippenapparaat’ hanteren, aldus mijn Groningse leermeester Jan Mol. En ‘Groningers’ zoals Jacob de Haan of Lex Hoogduin zullen hem dit nazeggen. Helaas heeft Jens Weidmann, baas van de Bundesbank, gezien een recente speech, geen les van Jan Mol gehad. Hij blijkt niet goed te weten hoe geldcreatie in elkaar zit. Wat is er aan de hand?

Economen hanteren verschillende operationele definities van geld. Zo heb je:

* de ‘Oostenrijkse’ definitie, die de nadruk legt op geld als transactiemiddel

* de neo-klassieke, ‘divisia’ definitie van geld, die in een stap terug naar Say dan wel vooruit naar de moderne marketing de nadruk legt op de gebruikswaarde van geld

* de moderne, op dubbel boekhouden gebaseerde statistische definitie van geld die door centrale banken wordt gehanteerd, die cijfermatig aangeeft dat geld geboren wordt uit schuld terwijl ook het doel van de geldcreatie en de sectoren die het creëren in beeld komen (zie grafiek 14 van het Monthly Bulletin van september). Uit deze cijfers blijkt duidelijk dat het niet de centrale bank is die de maatschappelijke geldhoeveelheid creëert, maar dat dit gebeurt door de combinatie van banken en leners.

Maar in zijn verhaal hanteert Weidmann geen van de drie bovenstaande definities. Hij heeft het, vaag en warrig, daarentegen over (slecht afgebakende) bankreserves. Die door economen dus niet tot de maatschappelijke geldvoorraad worden gerekend, in geen van de drie definities. Met bankreserves kun je namelijk niet betalen in de reële economie. Zie bijvoorbeeld Box 3 van het al genoemde Monthly Bulletin, waarin te lezen valt dat precies om die reden een deel van de ‘schaduwbanken’ nu, monetair-statistisch gezien, niet meer bij de sector ‘bedrijven’ maar bij de sector ‘banken’ wordt gerekend.

Reserves kunnen dienen als basis voor het uitlenen van geld – maar daarvoor is dan wel iemand nodig die dit geld wil lenen. Vergelijk het met een flappentap. Een bank kan daar voor een miljard aan biljetten instoppen maar als niemand het eruit haalt dan heeft dat geen effect op de maatschappelijke geldhoeveelheid. En dat is de situatie waar wij ons in bevinden. Er zijn als het ware meer bankbiljetten gedrukt – maar niemand wil ze gebruiken. Niemand durft te lenen om te investeren of te consumeren. En de groei van de maatschappelijke geldhoeveelheid ligt dus al jaren op zijn gat.

Het verhaal van Weidmann gaat over de visie van Goethe op geldschepping. Merkwaardig genoeg is de definitie van Goethe echter wel consistent met moderne ideeën over de maatschappelijke geldvoorraad. Maar volgens Goethe is een goede dubbele boekhouding dan ook van groot belang: „Welche Vorteile gewährt die doppelte Buchhaltung dem Kaufmanne! Es ist eine der schönsten Erfindungen des menschlichen Geistes, und ein jeder gute Haushalter sollte sie in seiner Wirtschaft einführen.“

sep 19, 2012

Posted by MerijnKnibbe on sep 19, 2012 | 0 comments

Aanvulling: ondertussen ben ik erachter dat de Japanse centrale bank de notulen ongeveer drie weken na de besluiten publiceert. Zie de laatste regel van dit persbericht.

Er is plotseling een discussie gaande over meer openbaarheid bij de ECB, met name wat betreft het publiceren van de notulen van de besluitvormende vergaderingen. Natuurlijk moet de ECB de notulen van deze vergaderingen gaan publiceren. Vind ik. Dat had altijd al gemoeten en dat moet nu, met de veel grotere verantwoordelijkheden van de ECB, meer dan ooit. ‘Accountability’ en zo. Ik kan me nog voorstellen dat, om te voorkomen dat er sterk politieke uitspraken worden gedaan, bijvoorbeeld vlak voor verkiezingen, dit pas enkele maanden na de vergadering gebeurt. Maar het moet gebeuren – er is toch al zo weinig controle op de ECB.

Maar dat ben ik maar. Wat vindt u? Ter lering en in verband met de meningsvorming: een voorbeeld van wat er in de notulen van januari 2010 van de Fed stond. Aan u de vraag of deze man gelijk had, of niet. En de belangrijker vraag of dit soort informatie in een democratische maatschappij op een gegeven moment beschikbaar moet zijn.

Voting against this action: Thomas M. Hoenig.

Mr. Hoenig dissented because he believed it was no longer advisable to indicate that economic and financial conditions were likely to “warrant exceptionally low levels of the federal funds rate for an extended period.” In recent months, economic and financial conditions improved steadily, and Mr. Hoenig was concerned that, under these improving conditions, maintaining short-term interest rates near zero for an extended period of time would lay the groundwork for future financial imbalances and risk an increase in inflation expectations. Accordingly, Mr. Hoenig believed that it would be more appropriate for the Committee to express an expectation that the federal funds rate would be low for some time—rather than exceptionally low for an extended period. Such a change in communication would provide the Committee flexibility to begin raising rates modestly. He further believed that moving to a modestly higher federal funds rate soon would lower the risks of longer-run imbalances and an increase in long-run inflation expectations, while continuing to provide needed support to the economic recovery.

P.S. maar als de notulen net zo saai zijn als die van de Fed dan leest toch niemand ze…

sep 17, 2012

Posted by MerijnKnibbe on sep 17, 2012 | 0 comments

Via Eurostat

Nominal hourly labour costs, by country, % change compared with the same quarter of the previous year and working day ajusted – Q2 2012

sep 17, 2012

Posted by MerijnKnibbe on sep 17, 2012 | 1 comment

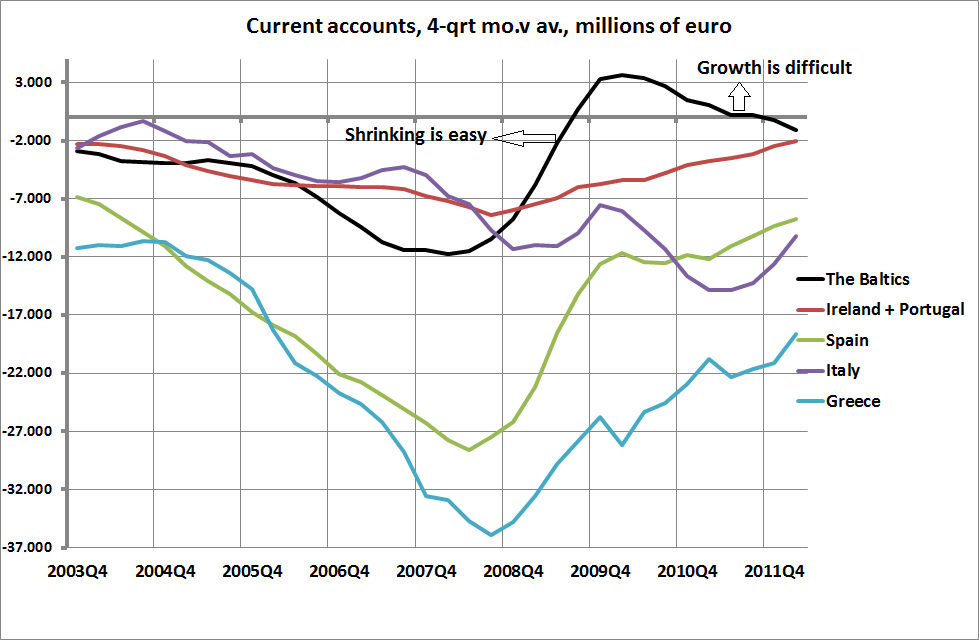

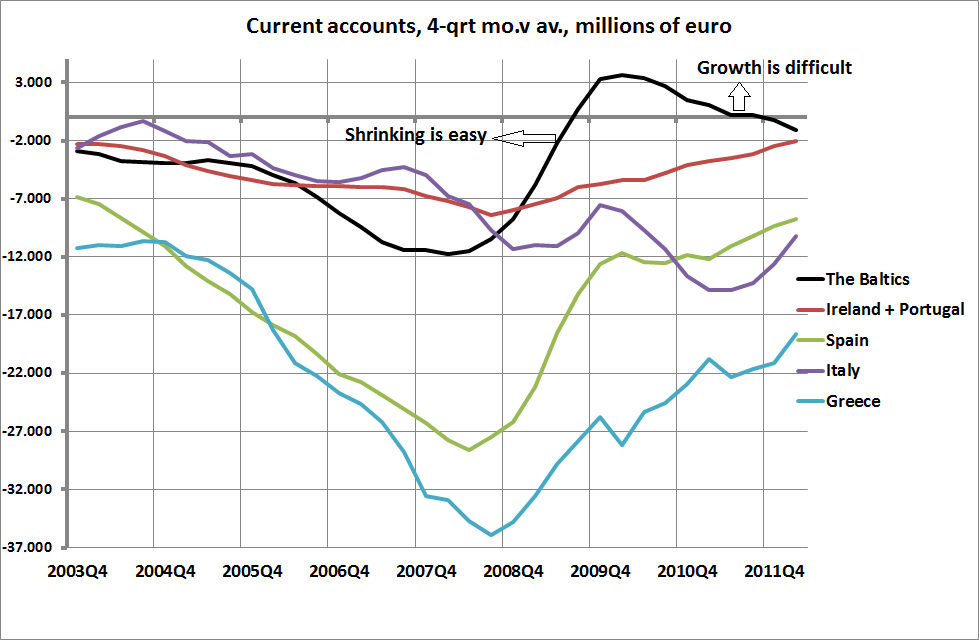

Wie op cruciale momenten cruciale informatie weglaat uit een betoog is een leugenaar. En op een cruciaal moment cruciale informatie weglaten – dat is precies wat Jan Kees de Jager gedaan heeft. In een interview in De Volkskrant van vandaag stelt hij dat het austeriteitsbeleid (term van Paul de Grauwe) goed werkt in Portugal en Ierland omdat deze landen zich netjes aan de afspraken houden, dit in tegenstelling tot die nare Grieken (het door mij bedoelde gedeelte is alleen te vinden in de papieren versie van de krant). Als voorbeeld van het succes geeft hij aan dat de lopende rekening van deze twee landen snel aan het verbeteren is. Tsja. Maar dat is natuurlijk in Griekenland en Spanje ook het geval… Zie de grafiek. Kijk hier voor een meer systematisch (hoewel bij lange na niet uitputtend) overzicht van de lopende rekeningen binnen de EU. En ja – deze waren voor een aantal landen (o.a. Nederland en Duitsland) natuurlijk totaal uit de hand gelopen.

Waar komen deze verbeteringen vandaan? De lopende rekening kan op vele manieren verbeteren en verslechteren, afhankelijk van (olie)prijzen, importen, exporten, inkomens die in het buitenland verdiend zijn (de Marokkaanse en Zuid-Amerikaanse gastarbeiders in Spanje die tot voor kort ongeveer minimaal 7 miljard per jaar overmaakten naar de familie thuis) dan wel aan buitenlandse partijen worden overgemaakt (de gi-gan-ti-sche Europese winsten van Microsoft die in Ierland neerslaan maar vervolgens naar de VS worden getransfereerd (dit laatste is een voorname reden voor het grote verschil tussen de forse daling van het BBP (Bruto Binnenlandse Product) in Ierland en de nog veel sterkere daling van het BNP (Bruto Nationale Product)). Update: een fraai grafiekje van de verschillende componenten van de Nederlandse lopende rekening valt hier te vinden, in een persbericht van DNB van vandaag.

Wat dus te doen, als die royale geldschieters van vroeger opeens alles op alles zetten om zo snel mogelijk hun geld terug te krijgen?

Exporteren is lastig en kost tijd. Olieprijzen, daar kun je weinig aan doen. En die inkomens – Microsoft baseert zich op verdragsmatige afspraken tussen landen (maar je zou de winstbelasting kunnen verhogen). Al die manieren om het tekort te verlagen zijn moeizaam en kosten tijd. Een eenvoudigere, snellere manier om op korte termijn de lopende rekening te verbeteren, zodat er geld vrijkomt om buitenlandse schulden af te betalen (wat precies is wat de banken en de EU en de ECB graag willen dat er gebeurt) is dan om de binnenlandse economie af te knijpen, zodat de bestedingen en dus de importen teruglopen. Wat precies is wat er gedaan wordt. En dat werkt. Eventjes, zoals je in de Baltische staten ziet. Maar daarna… met name de hoge olieprijzen maken het momenteel toch lastig voor deze staten, de lopende rekening verslechtert weer… Overigens exporteren deze landen vooral naar de regio (Rusland!), waardoor zij last hebben van de devaluaties van Polen en Zweden. Oneerlijke concurrentie? Nee. Slecht systeem (maar dat hebben we in 1944 in Bretton Woods al niet willen opgelossen…).

Als we echter niet alleen naar de banken en de belangen van de crediteuren kijken, maar ook naar de zo ongeveer 25% werklozen in Spanje en Griekenland dan is een groeigerichte strategie in plaats van mega-krimp toch ook wel wenselijk – onder andere dus meer exporteren (om vanuit de vraag te denken). En dan zie ik niet in de gegevens van de grafiek dat Ierland en Portugal het exporttechnisch beter doen dan Spanje en Griekenland… Integendeel. Wie naar de onderliggende gegevens over de goederenexporten kijkt zal zelfs zien dat er geen enkel Europees land is dat het relatief zo goed gedaan heeft als Griekenland, de afgelopen twee jaar. Maar dat is nog steeds veel en veel te weinig geweest. De bekende ‘achterkant van de envelop’ berekening levert op dat de Griekse export zeker zal moeten verdriedubbelen, wil er een werkelijke oplossing gaan komen voor de problemen van het land. Dat kan zonder meer – als je in een termijn van twintig jaar denkt. Tot die tijd moet er een andere oplossing komen. Wat? Eerst stroomde er geld in de vorm van EU-subsidies naar Griekenland. En toen stroomde er privaat geld in de vorm van leningen naar Griekenland. En nu zijn er de Target2-tekorten, die Griekenland financieren – maar omdat die tekorten vooral de kapitaalvlucht bekostigen hebben de Grieken daar zelf weinig aan (een ook voor het economisch onderwijs bijzonder goed verhaal hierover van J.W. Mason is hier te vinden). Er moet wat anders gebeuren. Schuldkwijtschelding, een Europese AOW (mijn voorkeur) – zoiets dus. Geld moet rollen. En de Zuid-Europese economieën moeten groeien. En dat zal niet gebeuren in de jaren van austeriteit. Groei, daar zijn bestedingen voor nodig. Investeringen. Consumptie. Overheidsuitgaven. De overweldigende les van de afgelopen tachtig jaar is dat voor werkgelegenheidsgroei ook economische groei nodig is, in een situatie waarin (anders dan het klassieke model waar JKdeJ zich onbewust op baseert) sprake is van endemische productiviteitsgroei. Lagere lonen zonder groei levert niets op. Groei kan enkel als niet alleen het aanbodverhaal klopt, maar als ook de bestedingen toenemen. U weet wel, aanbod EN vraag. Enkel de exportbestedingen zal niet genoeg zijn. Waarbij de macro-economische nationale rekeningen naast vraag en aanbod ook de derde en de vierde kant, de inkomens en schuldveranderingen, in beeld brengen. De inkomens generiek verlagen terwijl ook schulden moeten worden terugbetaald – sorry, dat werkt vraagtechnisch niet, zodat ook het aanbod achterblijft. En dan blijft het aanbod ook achter.

P.S. Moeten we echt zo boos zijn op JKdJ? Natuurlijk, omdat hij ook wel weet dat Griekenland (helaas) het overheidstekort net zo snel en hevig heeft teruggebracht als de door hem bewierookte Baltische staten (terwijl Nederland het juist heel weinig heeft gedaan). Zie, uit den ouden doos, deze blog waarin dit wordt aangetoond. De hypocriet.

P.S. – specifieke, micro-economische loonsverlagingen, bijvoorbeeld in het bankwezen of binnen een specifiek bedrijf, kunnen in een crisis wel van belang zijn. Ik heb het hierboven over algemene, macro-economische loonsverlagingen.