Wat elke afgestudeerde en niet afgestudeerde monetaire econoom moet weten over de geldgroeistatistiek (grafiek)

Volgens Paul Krugman is economische statistiek “a particular boring kind of science fiction”. Na deze blogpost zal zelfs de grootste Krugman-hater het voor één keer met hem eens zijn. Het gaat over de geldstatistiek. Nou ja, ik ben het dan weer niet met hem eens – uiteindelijk zijn de geldgroei statistieken gebaseerd op balansgegevens over kredieten die letterlijk terug te trekken zijn naar individuele leningen en leners: de werkelijke ‘micro-gefundeerd’ economie. En heel wat anders dan wat er in de moderne modellen gebeurd, die min of meer zoals Diederik Stapel dat ook deed maar wat aannemen (‘kallibreren’, noemen economen dat, en nee, omdat ze het eerlijk opbiechten is het geen fraude)! Dat is de echte science fiction. Ter zake:

1. De ECB meet de maandelijkse groei van de geldhoeveelheid vooral door veranderingen in de kredietverlening in de gaten te houden’. De bank gaat uit van het ‘loan create deposits’ principe. Een deel van onze banken heeft niet enkel het recht geld te scheppen – ‘Mickey Mouse dollars ‘Kuifje Euro’s’ scheppen, dat kan iedereen. Maar ze hebben ook het recht om echte euro’s te scheppen, niet op onderpand van ‘thin air’, zoals de Amerikanen dat noemen, maar op onderpand van uw leengedrag. U leent, de bank creëert geld. Waarmee, zoals ik het zie, overigens vooral de lener de actieve partij is in de hele geldscheppingsbusiness. Maar dat terzijde.

2. De verandering in de kredietverlening wordt echter niet in de gaten gehouden door naar de balansen van huishoudens en bedrijven te kijken – maar, indirect dus, door naar de maandelijkse balansen van de banken te kijken: met hoeveel is de totale kredietverlening volgens deze balansen toegenomen. Dit is een netto bedrag: nieuwe leningen minus terugbetalingen.

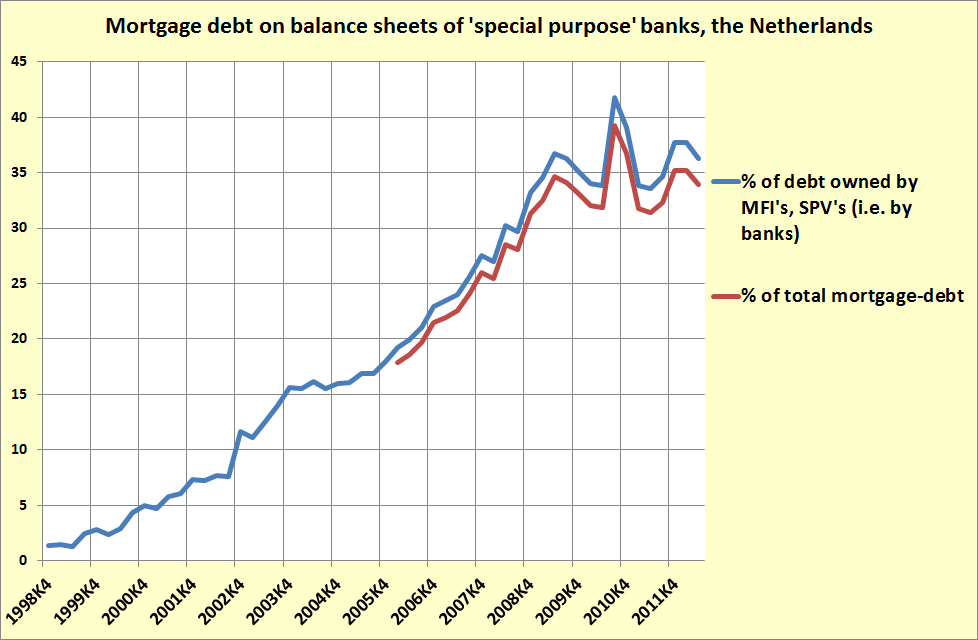

3. Probleempje: banken hebben de laatste jaren veel van hun leningen verkocht aan ‘special purpose vehicles’ oftewel een soort niet-geldscheppende banken die goedkoop geld lenen (oeps, leenden) op de kapitaalmarkt en daarmee bijvoorbeeld hypotheekpakketjes opkopen van de banken. Die verdwijnen dus van de balans.

4. Dit zijn geen triviale bedragen, zie grafiek (bron: DNB), de vraag is of dit meegenomen wordt in de statistieken. Dat zou tot een onderschatting van de krediet- en geldgroei leiden.

5. Zoals ik het lees (zie het science fiction citaat onder de grafiek) gebeurt dit pas systematisch sinds 2010.

6. Als dat zo is betekent het dat de op de MFI-balansen gebaseerde geldgroeigrafieken voor Nederland de situatie sterk kunnen hebben vertekend, het is veel beter op de sectorale schuldgegevens (huishoudens, niet financiële bedrijven) in bijvoorbeeld de nationale rekeningen af te gaan, hoewel je dan natuurlijk niet weet in hoeverre dit alles door geldscheppende banken is verstrekt (en niet door bijvoorbeeld kredietunie’s).

Dan nu het ‘wetenschappelijk toekomstverhaal’: wat zegt de ECB hiervan (hier de koppeling, zie pp. 128-129):

In addition to the adjustment of financial transactions, the outstanding amounts of loans to other euro area residents were also adjusted for the stock of securitised (and derecognised) loans, whenever this information was reported. Growth rates adjusted for securitisation and loan sales were then derived on the basis of the index series in formula [4.3.1], computed using adjusted outstanding amounts and transactions. Under Article 5 of Regulation ECB/2008/32, the collection of loan securitisation data has been fully harmonised. The data are complemented by FVC balance sheet statistics collected from euro area FVCs under Regulation ECB/2008/30. Accordingly, MFIs report the monthly net flow of loan securitisations and other loan transfers, broken down by sector of borrower, distinguishing between securitised loans that are derecognised from the balance sheet of the originating MFI and non-derecognised securitised loans. Section 2.3 explains the reporting framework in detail. In line with the new data requirements, the ECB derives a flow adjustment for euro area MFI loans to other euro area residents, non-financial corporations and households using the newly available figures from June 2010.21 However, it is not possible to perform an analogous adjustment of the outstanding amounts, since no data on outstanding amounts of derecognised (securitised) loans are collected under Regulations ECB/2008/32 or ECB/2008/30.22 Similarly, no data on repayments of securitised loans that are derecognised are collected under Regulation ECB/2008/32. As a consequence, growth rates are derived for reference periods from June 2010 onwards on the basis of the index series in formula [4.3.1], using transactions data adjusted for disposals and acquisitions of loans, but not adjusted for repayments and outstanding amounts of securitised and derecognised loans.

Bent u er nog?