“Inflation targeting”- niet geschikt voor slechte tijden?

Inleiding.

De ECB doet het. De Fed doet het. De Bank of England doet het. En sinds enige tijd doet ook de Reserve Bank of India (RBI, de centrale bank van India) het: “inflation targeting”. Maar werkt deze populaire centrale bank strategie ter beteugeling van hoge inflatie ook in slechte tijden? Niet altijd, zoals we nu ontdekken. En misschien zijn er zelfs in goede tijden fundamentele problemen met deze monetaire strategie, zoals Claudio Borio stelt. Hieronder zal daar op worden ingegaan. Om dat te kunnen doen moet eerst worden uitgelegd wat “inflation targeting” is? Daarna volgt de kritiek. De kritiek is wat eenzijdig in de zin dat vooral op problemen wordt – maar nu ook de 1 miljard Indiërs onderworpen zijn aan dit monetaire regime mag dat wel eens. De ideeën zijn gebaseerd op deze paper, waarin ook meer literatuurverwijzingen zijn te vinden.

Wat is “inflation targeting’?

Rahuram Rajan, de nieuwe president van de RBI, gaf in zijn inauguratie-toespraak (26 februari 2014) duidelijk aan wat “inflation targeting” is:

“we intend to bring CPI inflation down to 8 percent by January 2015 and 6 percent by January 2016. … The RBI prefers to dis-inflate over time rather than abruptly, while being prepared to do what is necessary if the economy deviates from the projected inflation path”

Samengevat: Speak loudly and carry a big stick. Maar: de mooie plannen van Rajan werden gepasseerd door het leven zelf (grafiek 1). Al tijdens zijn speech vond een historisch gezien unieke disinflatie plaats, in India (grafiek 1).

Grafiek 1. Consumentenprijzeninflatie in India

Waarbij het spreken eruit bestaat dat er een expliciete, numerieke doelstelling voor de inflatie wordt aangegeven. Denk aan de “Moins de 2%, proche de 2%” van de ECB, die tot vervelens toe werd herhaald in officiële ECB toespraken. En waarbij de ‘big stick’ eruit bestaat dat de centrale bank aangeeft alles te doen wat nodig is om de inflatie naar dat niveau te krijgen. Het grote voorbeeld is Paul Volcker, die er rond 1980 niet voor terugschrok een heftige crisis in de VS te veroorzaken om de inflatie te doen dalen. En die, terzijde, daardoor ook de rest van de wereld in een recessie stortte, lees de jaarverslagen van De Nederlandsche Bank erop na. Of google “South America lost decade”. Zijlstra stelde expliciet dat de rente in Nederland destijds te hoog was – maar dat dit niet anders kon omdat de rente in de VS (waar de inflatie beduidend hoger was dan bij ons) zo hoog was. Weliswaar stelde Rajan in zijn toespraak dat hij geen ‘Vocker’ wil uithalen en niet abrupt te werk wil gaan. Maar hij noemt Volcker wel. Overigens: Rajan kon ook niet weten dat al op het moment van zijn speech een historisch gezien pijlsnelle daling van de Indiase inflatie had ingezet, gedreven door een combinatie van dalende energie- en voedingsprijzen. Maar misschien is dat juist het punt. Centrale banken zijn niet almachtig en alwetend. Overigens heeft Rajan de rente nog niet verlaagd, ondanks de officieel veel te lage inflatie… Waarmee we bij de ooperationele kritiek komen.

Werkt “Inflation targeting” ook in slechte tijden? Operationele kritiek.

In het algemeen wordt er vanuit gegaan dat “inflation targeting” goed gewerkt heeft om de inflatie omlaag te krijgen, doordat het de verwachtingen van prijszetters, zoals bedrijven en vakbonden, heeft veranderd. Deze gingen met een lagere inflatie rekening houden bij het stellen van looneisen en het bepalen van de prijzen voor het komende jaar. Er zitten wat mitsen en maren aan deze ideeën – het is niet onmogelijk dat een deel van de na 1980 inderdaad fors gedaalde inflatie andere oorzaken had zoals, na 1982, dalende olieprijzen. En zoals ik het zelf zie had Zijlstra in het jaarverslag van DNB over 1972 (dus vóór de oliecrisis!) gelijk met zijn vermoeden dan de tijd van ongebreidelde investeringen en productiviteitsgroei voorbij was. Waarbij, na 1972, de prijszettende partijen er een aantal jaren aan hebben moeten wennen dat ‘de loonruimte’ opeens een lagere structurele component had, doordat de productiviteit minder snel toenam. Maar dat terzijde. Waarschijnlijk heeft “inflation targeting” inderdaad een bijdrage geleverd aan een lagere structurele inflatie (hoewel die, in de jaren tachtig, in de VS helemaal niet zo laag was).

Maar werkt het ook als de inflatie onder het gewenste niveau ligt! Kan een Rajan de inflatie ook omhoog krijgen? Plastisch gesteld: zijn centrale bankiers niet alleen bereid de wereldeconomie ten grave te dagen – maar ook om de wereldeconomie (of die van India..) te redden, indien nodig? Kan een centrale bank de inflatie eigenlijk wel opjagen? Een bank kan de rente doen stijgen, waardoor private partijen andere besluiten moeten nemen wat betreft hun koopkracht (lagere investeringen, consumptie). Maar als de rente laag is, dan is die afdwingbaarheid veel minder sterk en leidt zelfs directe inkomenssteun (helikoptergeld, i.e. het uitdelen van geld door de centrale bank aan huishoudens en/of bedrijven) niet gegarandeerd tot een (forse) toename van de bestedingen. De strategie lijkt, in slechte tijden, dus een probleem te hebben. Naar beneden gaat wel, naar boven is lastig.

Is “inflation targeting” überhaupt een verstandige strategie? Fundamentele kritiek.

Naast de bovengenoemde operationele kritiek is ook fundamentele kritiek mogelijk. Ik zal, zonder deze uit te werken, een aantal punten noemen.

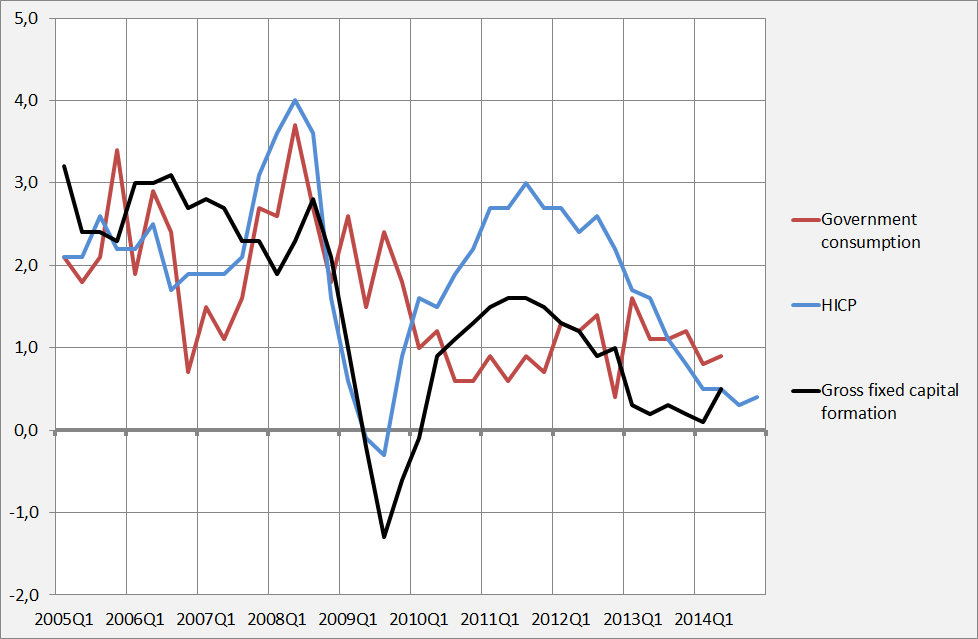

1) “Inflation targeting” is in de praktijk “Consumer price inflation targeting”. Naast de consumentenprijsindex zijn er meer prijsindices van de bestedingen, zoals die van de investeringen en de overheidsconsumptie. Daarnaast zijn er inkomensindices, zoals het loonniveau en het huurniveau, waarbij de eerste in ietwat gewijzigde vorm ook een kostenindex is en de tweede ook deel uitmaakt van de consumentenprijsindex: de economie is een cirkel. Het is niet onmogelijk dat, met name in slechte tijden, de consumentenprijsindex een slechte voorspeller is van het prijsniveau van de hele economie, omdat in het bijzonder de prijsinflatie van nieuwe investeringsgoederen tijdens crises sneller lijken te dalen dan het consumentenprijsniveau (grafiek 2). Overigens daalde gedurende de huidige crisis ook het prijsniveau van overheidsconsumptie (onderwijs, politie enzovoorts) sneller dan de consumentenprijsindex. De in de grafiek getoonde indices zijn overigens de drie aggregate prijsindices voor de belangrijkste bestedingscategorieën uit de Nationale rekeningen.

2. Verandering van verschillende prijsniveau’s, Eurozone. Bron: Eurostat.

2) “Inflation targeting” laat gedragsinteracties veroorzaakt door verschillende stijgingstempo’s van verschillende prijsniveaus ten onrechte buiten beschouwing.

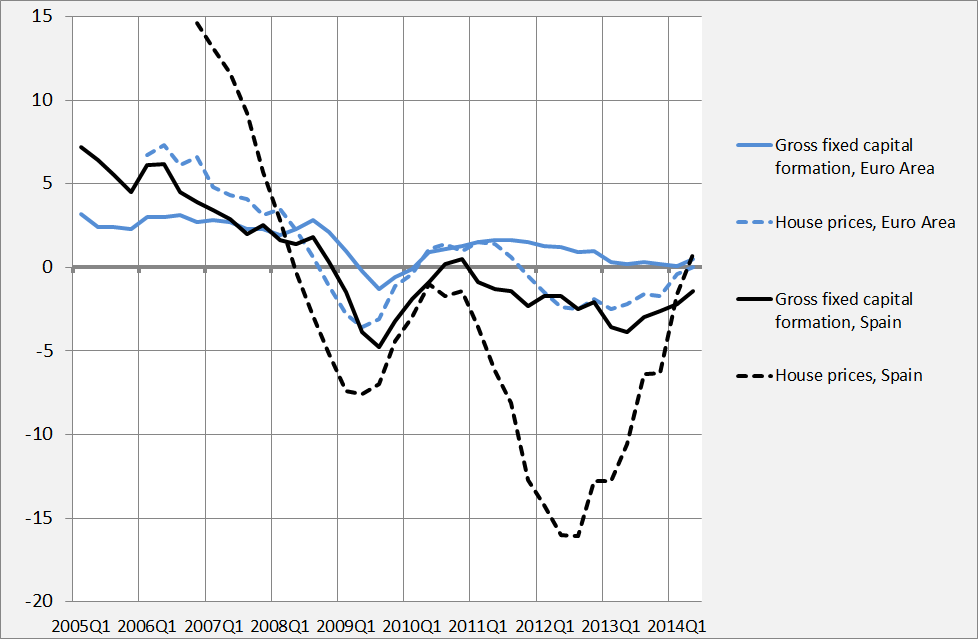

Economen als Minsky, Fisher en Keynes wezen op het belang van verschillen in prijsniveau tussen nieuwe investeringen (weergegeven in grafiek 2) en bestaande investeringsgoederen. Als, om wat voor reden dan ook, bestaande investeringsgoederen (woningen!) ten opzichte van de investeringsprijs in sterk in prijs toenamen dan wel afnamen dan was er de mogelijkheid dat de investeringen dan wel zeer sterk zouden stijgen of zeer sterk zouden dalen (terzijde – woningen zijn hier als investeringsgoed betiteld vanuit het oogpunt van de bouwers, die gedurende langere tijd zeer forse sommen geld in de bouwprojecten steken, niet vanuit het oogpunt van de gebruikers). Alleen maar op de consumentenprijzen letten laat dit soort mogelijkerwijs destabiliserende ontwikkelingen buiten beeld. In grafiek 3 is geprobeerd dit te operationaliseren met behulp van gegevens over de investeringsprijzen in Spanje en de EU en de woningprijzen (bestaande woningen) in Spanje en de EZ. Minsky, Fisher en Keynes lijken een punt te hebben. Zeker voor Spanje correleert de relatieve ontwikkelingen van de prijsniveau’s fraai met de zeepbel.

Grafiek 3. Woning- en investeringsprijzen in de Eurozone en Spanje. Bron: Eurostat.

3. De consumentenprijsindex is een maatstaf van inkomenskoopkracht, niet van de koopkracht van het geld. Een fixatie op “gezond geld” op een moment dat de inkomens dalen kan leiden tot zeer ongezonde afzetontwikkelingen.

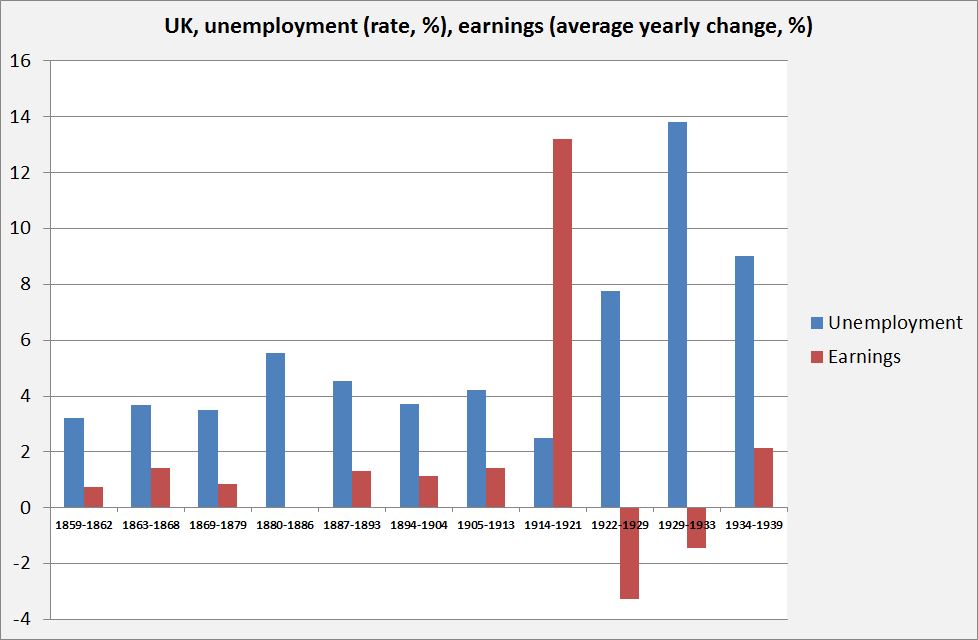

Wellicht de grootste ketterij van Keynes was zijn idee dat er momenten zijn dat een economie die in crisis verkeert geen lagere lonen nodig heeft voor herstel – maar juist hogere lonen (preciezer: hij stelde dat de gemiddelde lonen op de korte termijn nominaal in ieder geval gelijk moesten blijven en op de middellange termijn geleidelijk moesten stijgen, zie H. 19 van de General Theory). Recente gegevens tonen aan dat Keynes bijzonder goede redenen had om dit ketterse idee naar voren te brengen. Tussen 1922 en 1929 waren de lonen in Engeland met 3% per jaar gedaald, nominaal. Maar de werkloosheid bevond zich, desondanks, historisch gezien op een recordniveau. Na 1929 daalden de lonen verder – en de werkloosheid liep nog verder op… (grafiek 4). Dit klopte totaal niet met het klassiek-economische wereldbeeld. Keynes was zich hier ongetwijfeld van bewust en zocht naar een theorie die dit kon verklaren – een theorie die niet enkel de klassieke evenwichtseconomie van zijn tijd omvatte maar ook ontwikkelingen beschreef die zich konden voortdoen als de economie zich niet in evenwicht bevond, waarbij aanpassingsmechanismes de zaak juist konden verergeren. De huidige ontwikkelingen in Griekenland laten zien dat nominale loonsverlaging (20% in drie jaar…) ook nu niet tot een korte termijn oplossing leiden, maar tot een neerwaartse spiraal. Hoe dan ook – het lijkt wenselijk niet enkel naar de consumentenprijzen te kijken, maar ook naar de lonen en om deze onderdeel van de politiek van de centrale bank te maken (zijn ze nu natuurlijk ook – maar de centrale banken moeten ook leren om te waarschuwen voor te lage loonstijgingen…).

4) Wat is geld?

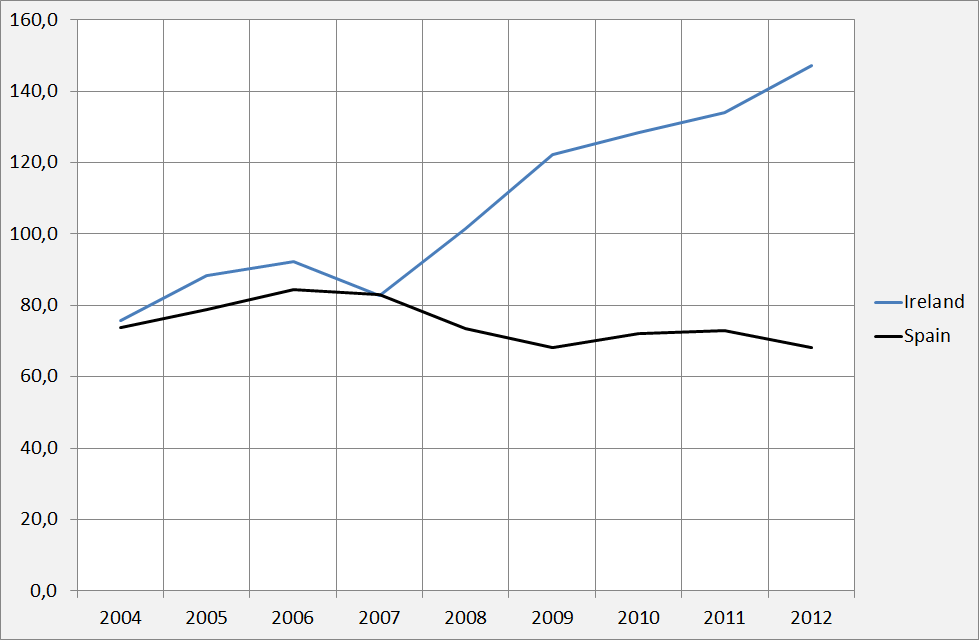

Geld is niet enkel een betaalmiddel, maar ook een oppotmiddel, waarmee mensen vermogen oppotten. En het is een schuld, althans voor zover het deposito-geld betreft, i.e. het geld op uw bankrekening. Iemand heeft, door van een ‘geldscheppende’ bank te lenen, ooit dat geld doen ontstaan. Maar dat is niet het enige geld dat in omloop is. Er zijn vele soorten geld. Denk aan postzegels, die tegenwoordig zelfs hun eigen rekeneenheid hebben: een betaalmiddel (te gebruiken voor diensten van de Koninklijke PostNL). Maar denk ook aan de debiteurenschulden op de activazijde van de balansen van bedrijven: als u een debiteurenschuld uitgeeft en die wordt geaccepteerd (bijvoorbeeld door Wehkamp, die u hierna een acceptgiro toestuurt) dan komt er een legale, wettelijke bezitsoverdracht tot stand – een aankoop. En verkoop. U betaalt met uw schuld. Die u later weer met aflossen, maar op het moment van de koop functioneert de nieuwe schuld als wettelijk betaalmiddel. Dit gaat niet om kleine bedragen (grafiek 5). En met name in Ierland lijken ze, althans tijdelijk, de liquiditeitsproblemen van de crisis te hebben opgelost.

Maar: het zijn wel schulden. En dan komen we bij het punt van de bovengenoemde Claudio Borio, die stelt dat het niet enkel om monetaire stabiliteit (prijzen) maar ook om financiële stabiliteit (schulden) gaat. En dat er geen enkel centrale bank regime (Gouden Standaard, Bretton Woods, Wisselkoersstabiliteit, geldhoeveelheid beheersen, “inflation targeting”) is geweest dat zowel monetaire als financiële stabiliteit kon garanderen. Wat begrijpelijk is, omdat prijzen samenhangen met geld en geld samenhangt met schulden en het beheersen van het prijsniveau door de rente te verhogen het niet altijd eenvoudiger maakt schulden terug te betalen…

Er is dus werk te doen. Een simpele, enkelvoudige doelstelling is niet goed genoeg, helaas. Wellicht dat een anders opgezette consumptieprijsindex (bijvoorbeeld inclusief woningprijzen) het wat beter zou doen. Maar ook dan is het, volgens mij, niet wenselijk daar blind te varen op één enkele index. Nu doen veel centrale banken dat ook niet. De Indonesische kijkt bijvoorbeeld naar de cosumentenprijzen en de wisselkoers. Maar misschien moeten we wel af van numerieke fixaties en de raad van drie Indische economen, Saakshi Mahajan, Souvik Kumar Saha and Charan Singh, ter harte nemen en een wat vagere strategie voeren:

“Inflation models used to forecast inflation by central banks, which goes as an input to IT, fail to capture the relationship between the financial and the real sectors. This relationship has particularly become very important after the recent financial crisis. Also, due to the extremely transparent policies of the banks, the problems of moral hazard and market indiscipline arise. Given that India was to an extent insulated from the 2008 financial crisis mainly owing to its multi indicator approach and focus on financial stability, and not just on price stability, it is advisable not to give up this policy. Hence, implementing inflation targeting in India at this stage would not be beneficial.”

Dit was geschreven voor de speech van Rajan. In ieder geval is al gebleken dat de Indische inflatievoorspellingsmodellen niet perfect zijn.