Over Hans Wansink en het huishoudboekje van de overheid

Hans Wansink heeft, in De Volkskrant van 24 december, ongelijk. Dat is jammer want zijn ideeën klinken goed. Een overheid die veel uitgeeft aan nuttige zaken maar die tegelijkertijd ook ‘het huishoudboekje’ op orde heeft – dat is toch precies wat we willen?! En om dat te realiseren stelt Wansink dat niet alleen de lastenverlichting moet worden teruggedraaid maar dat de belastingen ook nogeris omoog moeten! Maar helaas. Dat gaat niet werken. In Denemarken doen ze precies dat – en het werkt niet. Ondanks dat de arbeidsmarkt daar reuze flexibel is, de beroemde Deense ‘flexicurity’.

Want Denemarken heeft een probleem. De particuliere schulden zijn erg hoog. En het zit nu, net als wij, in een ‘balansrecessie’. Geld moet rollen – maar als het geld dat we verdienen wordt besteed aan het aflossen van schulden dan verdwijnt het in een zwart gat, een bestedingslek. Zie de analyse van dergelijke situaties door Richard Koo. Ondertussen is er consensus onder economen dat een financiële crisis veel hardnekkiger is en veel meer schade achterlaat, zelfs als deze voorbij is, dan een gewone crisis. Zie grafiek 1: de afgelopen 23 jaar is de werkgelegenheidsgroei in Nederland veel hoger geweest dan in Scandinavië. Maar vrijwel het hele verschil werd veroorzaakt door de ontwikkelingen in het begin van de jaren negentig, tijdens de Scandinavische financiële crisis. En deze landen hebben dat verschil, ondanks alle flexicurity, nooit meer goedgemaakt. Dat zou nog een klein beetje te accepteren zijn wanneer dit terugbetalen van de schulden zou werken. Maar door de hierdoor veroorzaakte deflatie hoeft dat niet het geval te zijn omdat niet alleen de schulden maar ook het nominale inkomen daalt. De schuldenlast blijft dan gelijk. De jaren twintig van de twintigste eeuw in Engeland zijn hier momenteel, letterlijk, het schoolvoorbeeld van. Keynes heeft dit destijds overigens van te voren al aangegeven. Alle pogingen om de staatsschuld af te lossen draaiden, ondanks de aanzienlijke primaire overheidsoverschotten, op niets uit. Terzijde – in de jaren twintig werden de lonen in Engeland voortdurend verlaagd. Maar na tien jaar loonsverlagingen was de werkloosheid hoger dan ooit.

Dit alles betekent dat de overheid zelfs tegen een zeer hoge prijs moet voorkomen dat financiële crises plaats vinden. De gecumuleerde kosten van zo’n crisis zijn astronomisch. Denk ook aan de schuldencrisis van Zuid-Amerika, in de jaren tachtig. En de belangrijkste les van 2008 is: die crises kunnen ook bij ons plaats vinden! Maar ook heeft de overheid een cruciale rol bij het op peil houden van de bestedingen na een crisis, waarbij het huishoudboekje van de overheid weliswaar een overweging is – maar zeker niet de enige. Beleid gericht op het in de fles houden van de geest is niet altijd werkzaam om de geest weer terug in de fles te krijgen. Het op orde brengen van het huishoudboekje van de overheid ten koste van het huishoudboekje van de huishoudens zal niet gaan werken. Het op peil houden van de bestedingen kan via de overheidsbestedingen maar ook via het stimuleren van de particuliere bestedingen zoals de consumptie of de investeringen. Of door, middels de centrale bank, te hoge private en publieke schuldenlasten dragelijker te maken, bijvoorbeeld door een lagere rente (die op veel lang vastgezette Nederlandse hypotheken nog helemaal niet gedaald is, na 2008!)of door de inflatie proberen aan te jagen (wat niet eenvoudig is voor een centrale bank). Of zelfs door het opkopen en afschrijven van ‘bad loans’ met vers geperst geld. Dit laatste klinkt extreem maar (A) alles beter dan een balanscrisis en (B) bedenk dat de geldgroei in onze economie niet zozeer gekoppeld is aan de productie-economie (waar ook Wansink het over heeft) maar aan het verstrekken van hypotheken voor bestaande woningen, wat tot sterk inflatoire stijging van de woningprijzen en de daaraan gekoppelde leningen leidde, waarbij die leningen dan wel weer vanuit de niet geïnflateerde productie-economie moeten worden terugbetaald. Wat dus na sterke woningprijsstijgingen niet kan: woningprijsinflatie is heel wat giftiger dan consumentenprijzeninflatie waarbij zowel inkomens als prijzen stijgen! En waarbij tijdens maar ook voorafgaande aan een crisis veel van dit geld uit omloop kan verdwijnen doordat het dan wel opgepot wordt of op spaarrekeningen wordt gezet. En dan blijft er alweer niet genoeg geld meer over om de schulden (die tot de geldgroei hadden geleid!) af te betalen. Als je water uit een bron oppompt en het stroomt weg dan kun je de bron er niet meer mee aanvullen. Wel zal bij een dergelijk beleid uiteraard de Balkenendenorm moeten worden toegepast op het bankwezen.

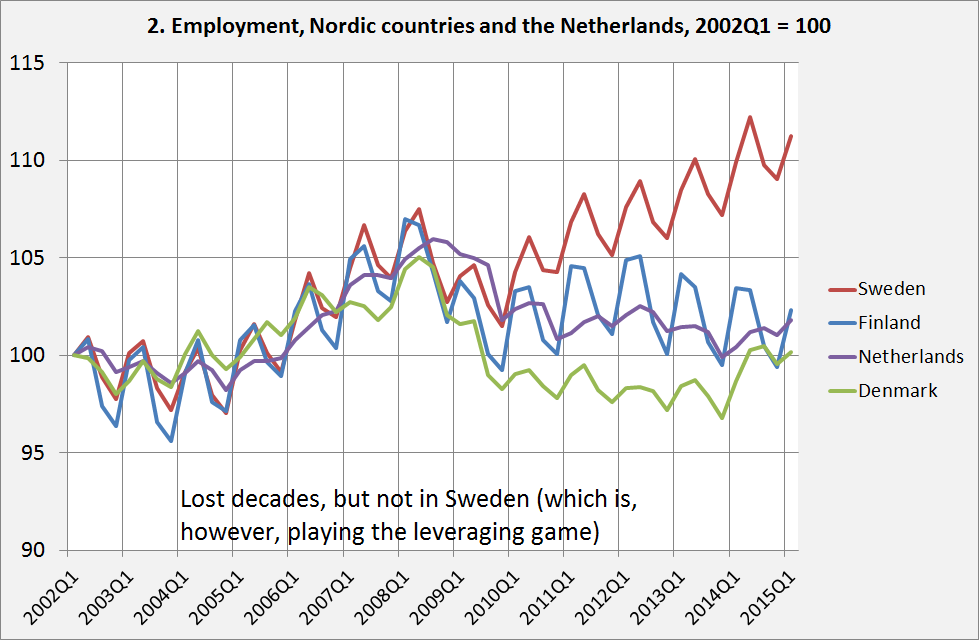

Grafiek 2 is dezelfde grafiek als grafiek 1 maar dan met 2002 = 100 in plaats van 1992 = 100. Hier blijkt hetzelfde als uit grafiek 1. Door tijdelijk te devalueren wist Zweden de ontkomen aan de grootste klap van de financiële crisis. Zweden kon dit, anders dan Denemarken, doen doordat de Zweedse munt niet aan de Euro gekoppeld is. Het angstwekkende: het lijkt erop dat een paar maanden goed beleid in Zweden en slecht beleid in Denemarken het hele verschil in ontwikkeling kunnen verklaren, de economie sprong kennelijk in Denemarken van een ‘goed evenwicht’ naar een ‘slecht evenwicht’ – een balansrecessie.

Wat nogmaals aangeeft dat de overheid er preventief alles aan moet doen om de geest niet uit de fles te laten. De Zweedse overheid doet dat momenteel niet: er is een duidelijke, krediet gedreven zeepbel op de Zweedse woningmarkt. Maar één van de belangrijkste manieren om de geest in de fles te laten of om hem er (altijd lastig) weer in te krijgen is ervoor te zorgen dat mensen hun schulden kunnen terugbetalen. Wat juist betekent dat de inkomens niet afgeknepen moeten worden. Ook als dat betekent dat het huishoudboekje van de overheid niet direct op orde is. Terzijde: veel bedrijven kopen momenteel aandelen terug. Saai en niet bepaald ondernemend. Maar het betekent ook dat we ons niet echt zorgen hoeven te maken over de huishoudboekjes van dit soort bedrijven. En ons wel zorgen moeten maken over het disfunctioneren van de vakbonden.

De schulden zijn te hoog. Eigenlijk weten we niet goed hoe we dat probleem moeten oplossen. Maar het afknijpen van inkomens helpt ons enkel van de regen in de drup. Ook in de Scandinavische landen.