Werkt "Interne devaluatie" als oplossing voor de crisis? De stand van zaken.

Buitensporige kredietverlening aan de overheid (Griekenland) dan wel aan de particuliere sector (Ierland, Spanje, de Baltische staten, Bulgarije) – heeft een aantal Europese landen in de problemen gebracht. De schulden moeten terugbetaald terwijl nieuwe leningen niet of moeilijk te verkrijgen zijn. De zeepbellen op de vastgoedmarkt zijn gebarsten (Ierland, Spanje, de Baltische staten, Bulgarije) en de overheden kunnen de schulden niet goed terugbetalen (Griekenland, Ierland, Portugal), dit te meer niet omdat in enkele landen de overheid, vanwege niet altijd even duidelijke redenen, garant is gaan staan voor de schulden van de particuliere sector (Ierland).

Goede raad is duur. De huidige standaard oplossing is: ‘Interne devaluatie’. Het idee daarachter is dat door het ontslaan van overheidspersoneel en het verlagen van salarissen de binnenlandse vraag afneemt waardoor arbeid en productiecapaciteit vrij komt om te exporteren. Lees: de werkloosheid neemt toe en bedrijven gaan failliet waardoor nieuwe bedrijven de werklozen kunnen aannemen om te exporteren. Een additioneel voordeel daarbij is dat de lagere lonen de concurrentiepositie ook nog eens verbeteren! Met de exportgelden kunnen vervolgens de schulden worden terugbetaald! Volgens deze economische modellen moeten ontslagen docentes van zestig jaar voor een lager loon in dienst bij bedrijven die tot voor kort niet bestonden maar die nu hoogwaardige producten gaan verkopen op de internationale markt. Overdrijf ik? Nee, ik vat slechts een artikel van de IMF econoom Anders Aslund samen, een man die bijzonder positief is over de “ïnterne devaluatie” van bijvoorbeeld de Baltische staten. Ik citeer, “All the countries in crisis cut their public administration and wages. Latvia slashed state salaries by 35% and the number of public agencies by half. It also closed half of its excessive number of hospitals and sacked superfluous teachers, of which there was one for every six children before the crisis.” http://www.project-syndicate.org/commentary/aslund25/English.

Terzijde: het loonniveau in deze staten ligt op ongeveer 20% van dat in Nederland, de productiviteit op ongeveer 40% van ons niveau.

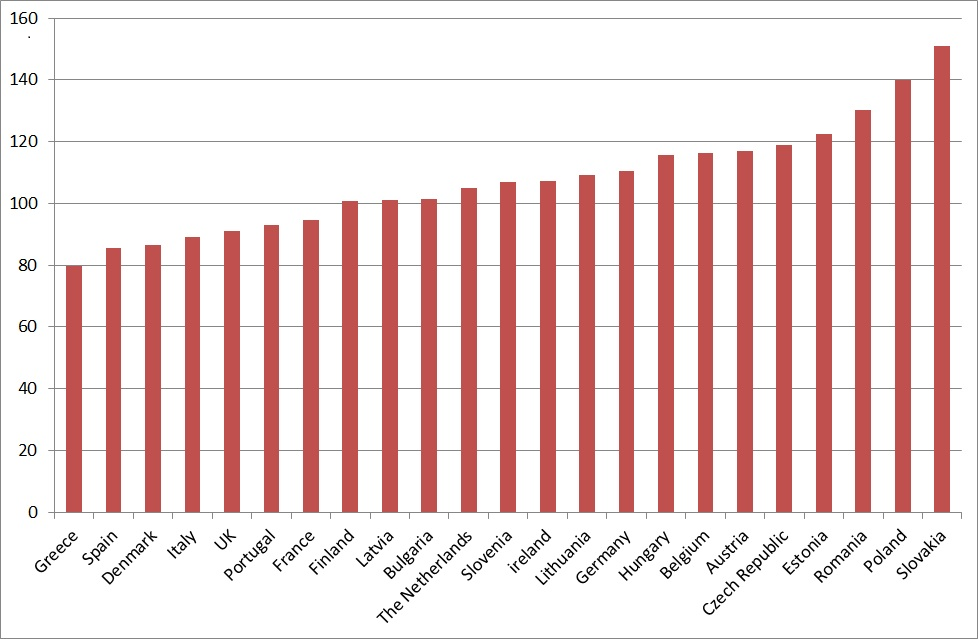

De vraag is: heeft Aslund gelijk? Hij stelt dat hard ingrijpen bij onder meer de Baltische staten heeft geleid heeft tot een dusdanige verbetering van de concurrentiepositie dat de vraaguitval veroorzaakt door de combinatie kapitaalvlucht, torenhoge werkloosheid en lagere lonen al op korte termijn meer dan gecompenseerd wordt door een fabuleuze toename van de (export-)productie. Volgens hem staan deze landen (met een loonniveau dat 20% is van het onze en 15 tot 20% werkloosheid) er eigenlijk zelfs veel beter voor dan wij. Klopt dat? Neemt, nadat kapitaalvlucht tot een totale ineenstorting van deze economieën had geleid, de productie weer dusdanig toe dat welvaart voor de bevolking bereikbaar is? Ik zal proberen daar iets meer inzicht in te geven. De focus ligt daarbij op de industriële productie, omdat dit de sector is die (althans ten dele) in een situatie van desastreuze uitval van de binnenlandse vraag kan profiteren van buitenlandse vraag – het is ook de sector waarvan, in deze landen, alle heil wordt verwacht. In grafiek 1 is eerst op een wat langere termijn weergegeven hoe de industriële productie zich in de EU landen ontwikkeld heeft (2005-2011).

Grafiek 1. Industriële productie in de EU, 2005 = 100 (bron: Eurostat)

Het beeld is verrassend duidelijk. De zeepbel-landen – die de afgelopen jaren vaak sterk neo-liberale hervormingen hebben doorgevoerd, inclusief vrije kapitaalmarkten en ontbreideling van de kredietverlening – deden het, vrijwel allemaal, uitermate slecht. De bekende GIPSD-landen (Griekenland, Ierland, Portugal, Spanje, Denemarken) staan consistent in het ‘linker rijtje’ van landen waar de productie duidelijk lager ligt dan in 2005, daarbij gezelschap gehouden door Italie en het Verenigd Koninkrijk. Voor alle duidelijkheid: de totale productie van de hele EU is in deze periode wel degelijk gestegen (2%). Wanneer we niet met 2005 vergelijken maar met het eerste kwartaal van 2008, om de invloed van de crisis te identificeren, dan zien we dat dit patroon zich ook toen al aftekende. Alleen Spanje en Ierland hadden in 2008 een relatief duidelijk betere positie dan in 2011, ongetwijfeld doordat de huizenzeepbel leidde tot een forse productie van bouwmaterialen. Voor sommigen wellicht opmerkelijk is de positie plek van Denemarken is een land met een goed opgeleide bevolking, een op vertrouwen gebaseerde cultuur en met een zeer efficiente economische wetgeving en als zodanig ook een troetelkindje van de economen. Toch doet Denemarken het slecht. Waarom? Denemarken heeft de kroon gekoppeld aan de Euro en is daardoor gedwongen een zwaar deflatoir beleid te volgen (krimp geldhoeveelheid) – met nefaste gevolgen voor de economische ontwikkeling. Kennelijk is slecht macro-economisch beleid in staat goed micro-beleid volstrekt te frustreren. Overigens lijkt de ECB, gezien de ontwikkeling van de geldhoeveelheid in de EU, op weg het Deense voorbeeld te volgen. Relatief gezien doen alle transitielanden (de voormalige communistische staten) het vrij goed – binnen deze groep doen de "interne devaluatielanden" Bulgarije, Letland, Litouwen en Slovenië het echter weer relatief slecht. De uitzondering op dit patroon is "interne devaluatieland" Estland. Landen zoals Polen en Roemenië die, anders dan voornoemde landen hun munt (soms: tijdelijk) extern hebben gedevalueerd, doen het juist goed. De middenmoot wordt gevormd door landen met het ‘Rijnlandse economische model’: Groter Duitsland (Duitsland, Tsjechië (officieel transitieland maar hier bij GD gerekend), Oostenrijk, België, Nederland en eigenlijk ook Zwitserland. Opmerkelijk aan deze landen is dat de werkloosheid overal aan het dalen is, momenteel. In Denemarken stijgt deze juist! Terzijde: Het Rijnlandse model is een economisch model waarin arbeid minder als een kostenpost en wegwerpproduct en meer als een kostbare productiefactor waar je in moet investeren wordt gezien dan in het Neo-liberale economische model.

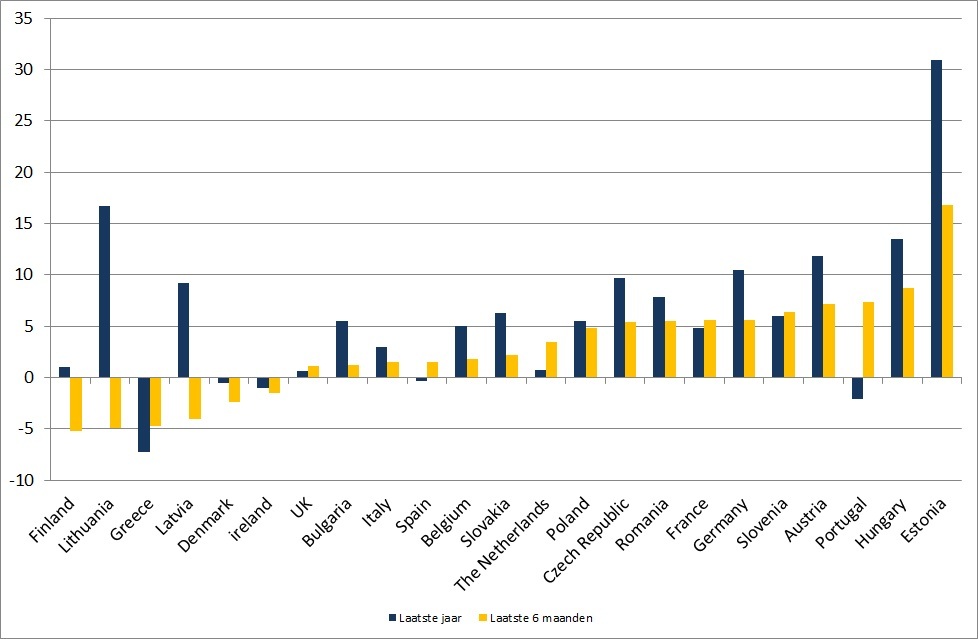

In grafiek 2 zijn, om ook de korte termijn in beeld te brengen, de groeicijfers van de industriële productie van het laatste jaar en de laatste zes maanden met elkaar vergeleken, waarbij die van de laatste zes maanden, om ze vergelijkbaar te maken met de jaarcijfers, met twee zijn vermenigvuldigd. Opnieuw is het beeld verrassend duidelijk. De landen die het slecht deden doen het nog steeds slecht, maar worden nu gezelschap gehouden door een aantal landen die een politiek van ‘interne devaluatie’ hebben gevoerd. In Litouwen en Letland is de productie zelfs aan het dalen! Het kleine Estland is, wederom, de uitzondering – ik kom hier beneden op terug. De Rijnlandse economieën doen het relatief beter dan in het lange termijn plaatje. Opvallend is de groei in Frankrijk, dat het het afgelopen half jaar net zo goed gedaan heeft als Duitsland.

Grafiek 2. Groei van de industriële productie gedurende de laatste 12 en 6 maanden (Bron: Eurostat).

Tegen deze achtergrond is er geen reden voor het ongebreidelde optimisme van IMF econoom Anders Aslund over de ‘interne devaluatie politiek’ van bezuinigen en snijden in de overheid. Het opbouwen van een moderne exportindustrie bereik je niet door te snijden, maar door te investeren. Het idee dat de overheid per definitie slechts een rot gezwel is dat deze investeringen tegenhoud is dubieus. Een moderne industrie vereist moderne infrastructuur, faciliterend overheidsbeleid wat betreft vergunningen en noem maar op. De Nederlandse bloementeelt heeft succes gehad door een heel cluster van efficiënte kassenbouwers en toeleveranciers, ontwikkeling van uitgangsmateriaal, goedkope hardwerkende Roemenen en Bulgaren, ondernemende tuinders, efficiënt transport naar de veiling, de Aalsmeerse veiling zelf, Schiphol en Tesco in het Verenigd Koninkrijk. Het duurt decennia om een dergelijk systeem op te bouwen, de export van China was pas na 30 jaar ongebreidelde groei groter dan die van Duitsland! En Estland profiteert van een nieuwe fabriek van Ericsson, een Zweeds bedrijf dat al tien jaar in dit land aanwezig is! De problemen van de schuldenlanden zijn structureel – de oplossingen zullen dat ook moeten zijn. Ongebreidelde kapitaalstromen passen niet in een dergelijk oplossingsmodel. Het geleidelijk (laten) ontstaan en faciliteren van succesvolle productieclusters zoals de telefoons van Ericsson wel. Daarbij is het, gezien de discrepantie tussen de lonen in de transitielanden en de productiviteit in landen als Bulgarije of Litouwen absurd om de oplossing van de problemen te zoeken bij loonsverlagingen – niet bezuinigen, maar investeren is de weg naar de toekomst. Dat daarvoor de nationale besparingen omhoog zullen moeten leidt geen twijfel – op ongebreidelde kapitaalstromen kun je niet vertrouwen. Of ze moeten leren van de banken. Als ik mijn geld voor vijf jaar vast zet en ik wil het eerder opnemen, dan moet ik een aanzienlijke boete betalen. Waarom geldt dat niet voor de banken zelf!? Investeren, prima, maar dan ook risico dragen.

Hallo, leuk artikel. Ontzettend leuk om te lezen! Bye