Een historische opmerking over de ‘liquidity trap’.

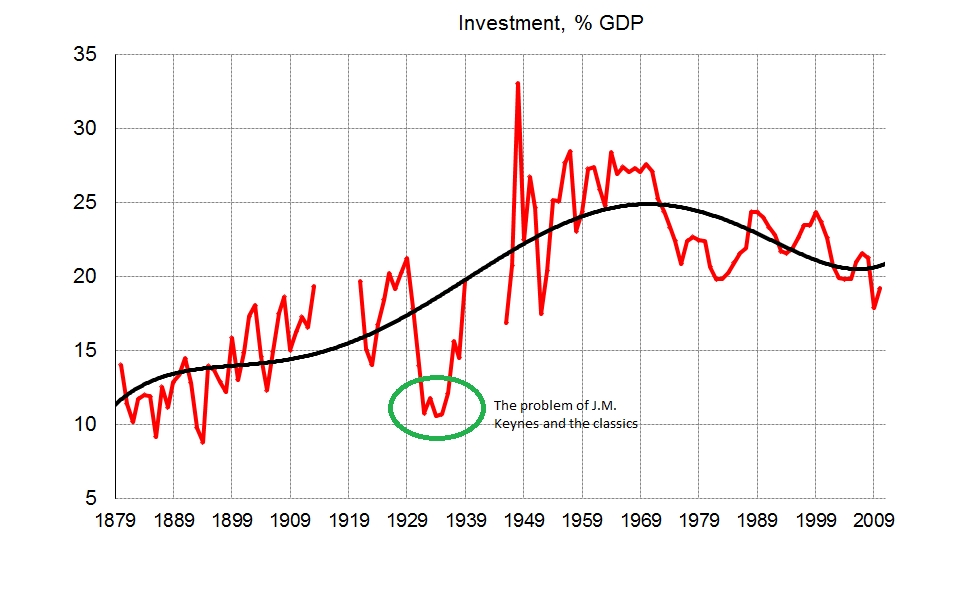

Op dit moment wordt er door economen veel gesproken over de ‘liquidity trap’, de situatie waarin huishoudens en bedrijven het niet waard vinden om tegen de gaande rente (en zelfs niet tegen een lager percentage) geld te lenen om te investeren in nieuwe huizen, auto’s of kantoren en andere bedrijfsmiddelen. Het begrip is ontwikkeld in de jaren dertig van de twintigste eeuw. We kunnen ons afvragen waarom dit juist toen gebeurde. Waarom voldeed de klassieke theorie, die dit begrip niet kende, juist in deze jaren dertig niet meer om de economische realiteit te verklaren? Het diepste antwoord op deze vraag is dat de technologische ontwikkeling in deze jaren dusdanig snel was dat allerlei ‘klassieke’ aanpassingsmechanismes niet snel genoeg konden werken om een ‘liquidity trap’ te voorkomen. Wat bedoel ik daarmee? In de grafiek worden, voor Nederland, de investeringen uitgedrukt als percentage van het BBP voor de periode 1880-2010.

Een aantal zaken vallen op. In dit kader zijn de belangrijkste twee:

* de geleidelijke stijging van de investeringsquote in de periode na 1879. Dit had alles (alles) te maken met het proces van ‘moderne economische groei’. De techniek ontwikkelde zich onvergelijkelijk snel: elektrificatie, de auto, de fiets, de telefoon, de radio, de film, de kogellager, de … nou ja, noem maar op. En men greep de kansen die dit bood – onder andere door te investeren in auto’s, bedrijfsinvesteringen en grotere, modernere huizen met elektrisch licht en waterleiding. De investeringsquote steeg.

* de grote en plotselinge daling na 1929 en het aanhoudend lage niveau na 1930.

De daling was onvergelijkelijk groot – omdat de investeringen eerst onvergelijkelijk sterk waren toegenomen. Er moest dus vergeleken met eerdere, ‘klassieke’, crises een veel groter bestedingsgat worden goedgemaakt. Dat is het eerste punt. Wat sterk stijgt kan sterk vallen.

Maar we moeten ons afvragen waarom dit niveau zo lang zo laag bleef – gemiddeld in feite zelfs nog onder het niveau van de jaren tachtig van de negentiende eeuw, waarmee het terugkwam op het niveau van voor de ‘moderne economische groei’. De techniek bleef namelijk vooruitgaan, denk op het gebied van de film bijvoorbeeld aan technicolor en geluid en denk ook aan de sprongsgewijze vooruitgang in het hele vlieggebeuren. Toch namen de investeringen niet toe. In eerste instantie was dit, net als bij eerdere crises, aan de tegenvallende vraag te wijten. Echter, de investeringen bleven laag. En dat kwam juist door de technologische vooruitgang. Door allerlei ‘leercurve’ effecten bleef de productiviteit van de kapitaalgoederen die in de jaren twintig waren aangeschaft toenemen. Een beetje toename van de vraag leidde niet tot een hogere bezettingsgraad en meer investeringen – het leidde tot een hogere productiviteit. Hogere investeringen waren niet nodig. Volgens de klassieke leer zouden, in een crisis, lagere lonen leiden tot lagere prijzen wat weer tot meer bestedingen en een hogere bezetting zou leiden en meer vraag naar arbeid zou leiden. Maar dat was nu dus niet het geval. Er was geen sprake van een hogere bezetting, althans niet in die mate dat er extra geinvesteerd werd. En dat terwijl juist in deze crisis de bestedingen (en dan vooral de investeringen) zo sterk gedaald waren. Mede door de hoge werkloosheid konden de consumenten niet in dit gat springen, zelfs niet wanneer de rente erg laag was. En de overheidsbestedingen zouden zo ongeveer moeten verdubbelen, om het gat te vullen…

Al met al: de door de technologische ontwikkeling geinduceerde stijging van de investeringsquote en de daardoor veroorzaakte versnelling van de productiviteitsgroei zorgden, nadat een crisis tot een ongehoord sterke daling van de investeringen had geleid, voor een ‘liquidity trap’, een situatie waarin beschikbare spaargelden noch door de bedrijven noch door de huishoudens werden gebruikt om de bestedingen weer in evenwicht te brengen met de productiecapaciteit – ongeacht de rente. Voor de jaren dertig had dit niet kunnen gebeuren, omdat de investeringsquote lager was waardoor ook het (vertraagde) effect op de productiviteitsgroei kleiner was.