dec 11, 2012

Posted by MerijnKnibbe on dec 11, 2012 | 2 comments

Naar aanleiding van wat getwitter van gisteren, waarin de conjunctuurcyclus van de huidige economie door @Geert Noels impliciet en volkomen ten onrechte werd vergeleken met de middeleeuwse. Duidelijk alweer iemand die zijn huiswerk niet heeft gedaan: historische vergelijkingen met de jaren dertig zijn zinvol, omdat we toen ook een ‘moderne’ economie hadden. Historische vergelijkingen met de conjunctuur in de middeleeuwen? Knotsika.

1. Vergelijkingen met de middeleeuwen houden sowieso geen steek (loonarbeid was buiten de weinige grote steden marginaal), een vergelijking met de achttiende en negentiende eeuw is wel interessant.

2. Daarvoor kunnen we, wat betreft de conjunctuur, terecht bij Van Riel en Van Zanden (de laatste is overigens mijn promotor), in hun “The strictures of inheritance. The Dutch economy in the nineteenth century“, waarbij het woord ‘inheritance’ uiteraard aangeeft dat de Nederlandse negentiende eeuw slechts uit de achttiende eeuw (en eerder) begrepen kan worden.

3. En zij onderscheiden een specifieke, voedselprijzen gedreven, pre-moderne conjunctuurcyclus. Kort gezegd: een zeer groot deel van de bestedingen (40 tot 50%, internationaal gezien destijds overigens laag) betrof voeding. Bij een misoogst was in Nederland weliswaar sprake van compenserende importen van rogge uit het Baltische gebied – maar de niet-voeding gerelateerde bestedingen namen door het hogere prijsniveau toch af. De term ‘de tering naar de nering zetten’ past bij een dergelijke economie. Men moest wel, hoewel er in de nijverheid en de industrie in zo’n situatie wel degelijk sprake was van onderbezetting, vooral ook door de rigiditeiten van de gouden/zilveren standaard die men toen impliciet gebruikte. Gelukkig hadden veel mensen overigens wel de mogelijkheid om althans tijdelijk het consumentenkrediet bij de bakker en de slager te laten oplopen!. In die zin was de geldhoeveelheid, geld hier gedefinieerd als ruilmiddel en niet als betaalmiddel, wel elastisch.

5. Aardig is natuurlijk dat het voedselconsumptie in Nederland in de negentiende eeuw zeker tot en met 1960 een steeds achttiende eeuwser patroon krijgt: meer granen, minder dierlijke eiwitten (dat zal zich tot de jaren vijftig doorzetten!), minder calorieën, zoals u in dit niet onaardige artikel kunt vinden

6. En waarbij Van der Woude en De Vries natuurlijk betogen dat de Nederlandse economie in de zeventiende eeuw een duidelijk modern karakter had en dat, ondanks teruggang, aan het eind van de achttiende eeuw eigenlijk nog steeds bezat.

7. Dat brengt ons bij de vraag: wat is een moderne economie. Een moderne economie wordt gekarakteriseerd door:

* een hoge mate van verstedelijking

* een uitstekend transportsysteem

* een fiduciair geldsysteem

* macro-economisch: een vergeleken met de negentiende en achttiende eeuw hoge kapitaalquote en investeringsquote.

* een grotere rol voor loonarbeid, afname van de ‘zelfstandigen zonder personeel’ (in het verleden vooral boeren maar ook de schoenmaker, de kleine kruidenier en noem maar op).

* En een relatief laag niveau (gemeten als aandeel van het totaal) van de uitgaven voor voeding in het totaal van de bestedingen

* Waarbij de laatste decennia de uitgaven voor (in die volgorde) wonen en gezondheid overigens sterk toenemen.

Gesteld is al dat het voedselconsumptiepatroon in Nederland in de negentiende eeuw minder modern werd (voedsel werd ook belangrijker in het totaal van de bestedingen!). Ook werd het transportsysteem in met name Holland, doordat schepen groter werden, relatief minder modern – met opmerkelijke gevolgen voor het niveau van de verstedelijking aldaar! Nederland werd dus minder modern. Maar dat terzijde.

8. Veel van de conjunctuurcyclus wordt nu niet gedreven door voedselprijzen – maar door kapitaalstromen en monetaire effecten. Kort gezegd: momenteel wordt bijvoorbeeld, vergeleken met het investeringsniveau, te veel gespaard. Nu weet ik wel dat er een economisch/boekhoudkundige definitie is die stelt dat besparingen gelijk zijn aan de investeringen maar dat is een definitiekwestie. Dat zijn ‘echte’ besparingen in de zin dat het dat deel van de productie betreft, en het daardoor gegenereerde inkomen, dat niet geconsumeerd wordt. Daarnaast (en daar zou eigenlijk een andere term voor moeten komen) zijn er de geldelijke besparingen, die ook neerslaan in waardepapieren en dergelijke. En dan krijg je een probleem. Want geld gaat rond in een cirkel. Het inkomen moet weer besteed worden, wil het tot nieuwe productie (en nieuw inkomen) leiden. En als het niet besteed wordt, in de zin van consumptie of investeringen, maar neerslaat in beleggingen dan gaat het uit de roulatie. En de nering zet zich naar de tering.

9. In zo’n situatie moet investeren aantrekkelijker worden gemaakt en sparen minder aantrekkelijk. Dat is het klassieke concept van rente-verlagingen door de centrale bank, die overigens niet denderend werken omdat de lagere rente bijvoorbeeld niet of onvoldoende wordt doorgegeven aan bedrijven en huishoudens in Spanje, Italië en Nederland. Daarnaast leidde de paniekzaaierij van een volstrekt onverantwoordelijke politicus als Jan Kees de Jager natuurlijk ook tot minder vertrouwen, des te meer omdat de voortdurende paniekzaaierij gepaard ging met BTW verhogingen, aankondigingen van bezuinigingen en noem maar op.

10. Waarbij de analyse van de mensen rondom JKdJ en nu dus rondom Dijsselbloem was dat er sprake was van een vermogensprobleem. Men wilde geen binnenlandse bestedingen in de zin van consumptie of overheidsbestedingen, deze werden althans afgeremd. En bedrijfsinvesteringen? Als men die werkelijk gewild had dan waren de kassen van de pensioenfondsen al lang ingezet voor investeringen in de woningbouw, met 4% rendement, in plaats van voor het investeren in Bunds, met 1% rendement. En dan had men al lang maatregelen genomen om restschulden te verdelen tussen de huishoudens en de banken. En dan had het kabinet al lang tegen de bedrijven gezegd: die steeds grotere reserves? Gebruiken of uitbetalen! Maar nee. Telkens weer werd huidige productie en investeringen voor de toekomst opgeofferd voor de spaarpotjes. Export mocht echter wel, wat aangeeft dat men de kern van het probleem niet zag als een aanbodprobleem maar als een monetair probleem. Want export, dat gaat dan niet ten koste van de Nederlandse spaarpotjes, was kennelijk het idee. Maar die export, die gaat naar Duitsland. Dat ook kwakkelt.

En ondertussen zet de nering zich naar de afnemende tering…

Terzijde: onderschat nooit de productieve capaciteiten van een moderne markteconomie! De klassieke voorbeelden zijn uiteraard Duitsland in de jaren dertig en de VS, 1938-1945. Maar op micro-niveau: ooit verrichtten twee studenten van mij een afstudeeronderzoek bij broodfabriek Borgesius. In die periode brandde een andere fabriek in Noord-Holland af. Door het inzetten van (inderdaad: dure maar ook terecht dure) nachtdiensten wist men de productie van deze fabriek in een tijdsbestek van enkele dagen totaal over te nemen.

dec 3, 2012

Posted by MerijnKnibbe on dec 3, 2012 | 0 comments

Laat ik er mee beginnen dat ik, groot geworden in de jaren zeventig en tachtig, niet begrijp waarom iedereen zo druk doet over inflatie. De inflatie was toen hoog, so what? Maar goed, iedereen doet er nu moeilijk over. En dat terwijl het de minst inflatoire tijd is die ik ooit heb meegemaakt, iets waar de ECB het overigens geheel en al mee eens is als men naar de inflatievoorspellingen van deze bank kijkt. Inflatie is op dit moment wel de minste van onze economische zorgen. Desondanks waarschuwden, op 19 oktober jongstleden, Sylvester Eijffinger en Edin Mujagic: “stijgende inflatie is geen denkbeeld maar een feit“.Hadden ze gelijk? Wordt de inflatie steeds hoger? Of is het slecht geïnformeerde paniekzaaierij? Wat zeggen de feiten hierover?

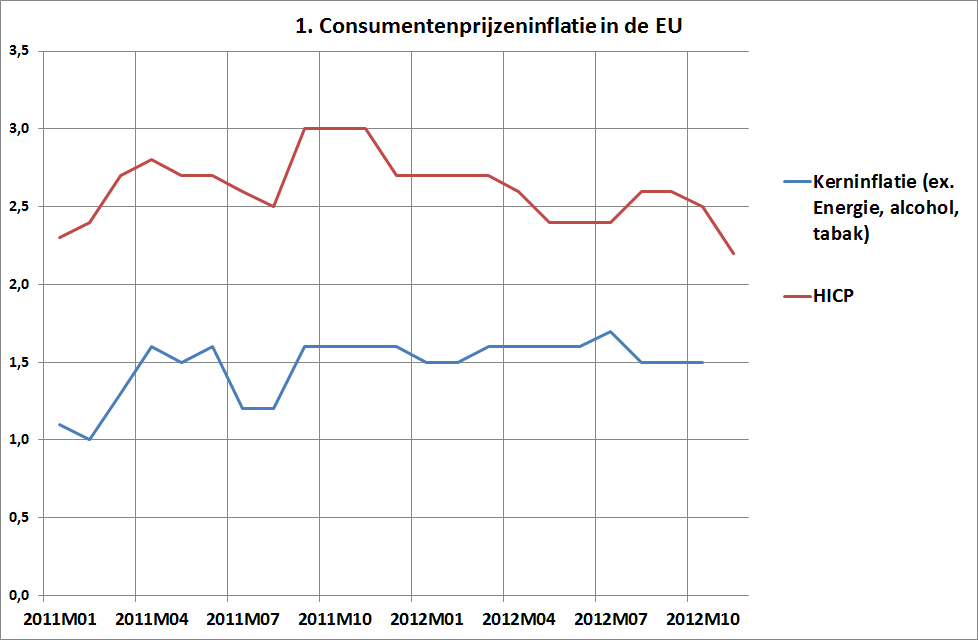

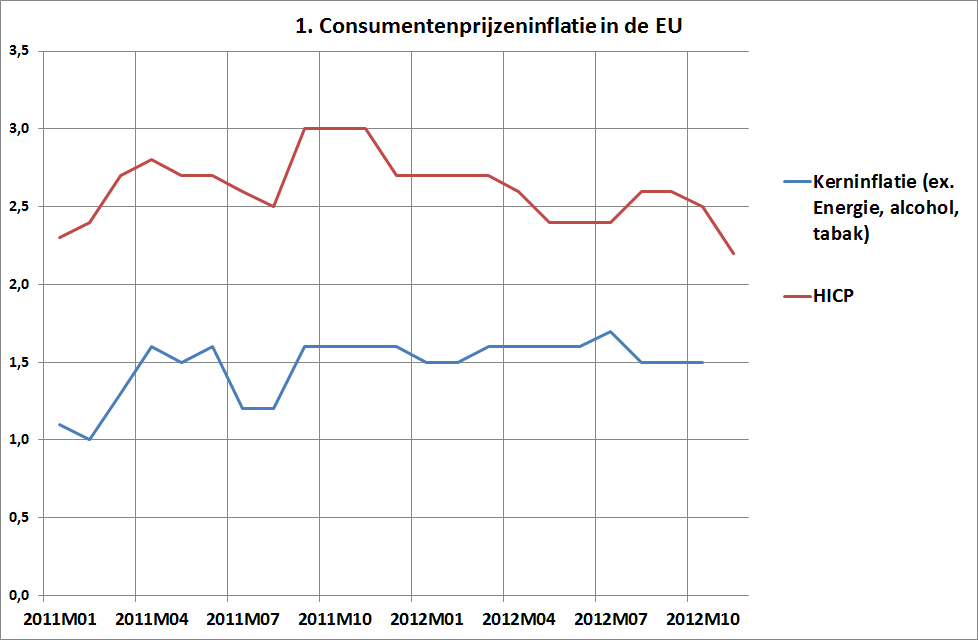

1. Als we naar de consumentenprijsinflatie in de Eurozone kijken (grafiek 1) dan daalt de ‘headline’ inflatie alweer een tijdje. Ze ligt nu al bijna een procent lager daneen jaar geleden. De kerninflatie, die volatiele prijzen zoals die van energie uit de index laat, is stabiel en ligt ruim onder het niveau van de ECB doelstelling ligt (als we alleen energie weglaten dan is de stijging 1,8%). En dat ondanks allerlei BTW verhogingen in veel landen!

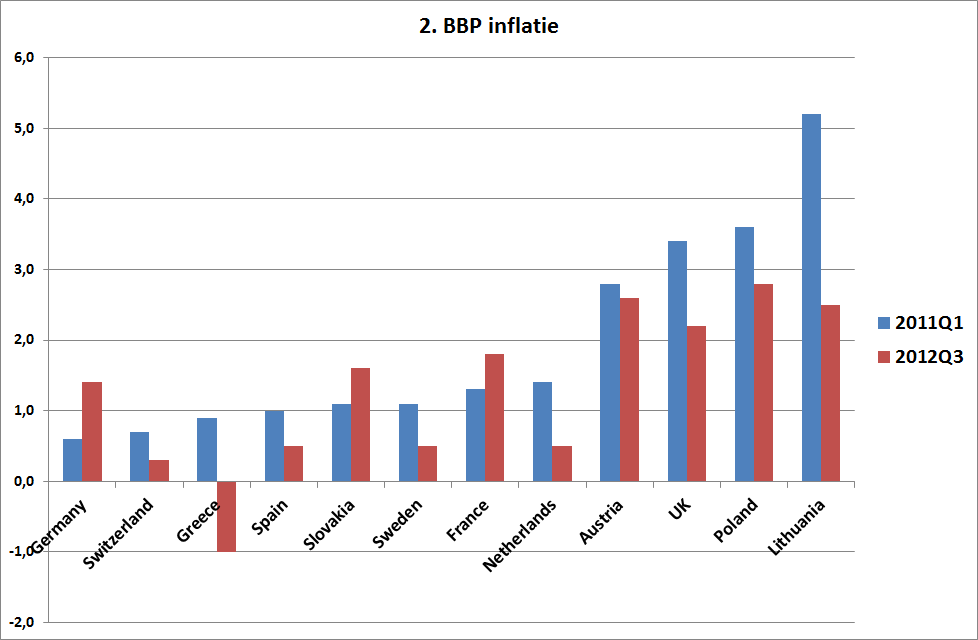

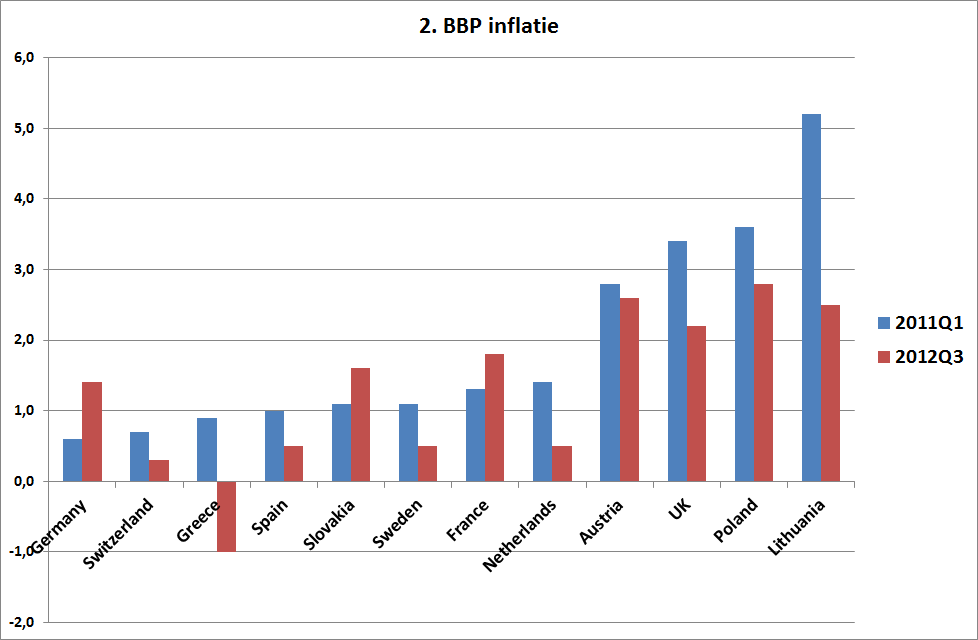

2. Kijken we naar de bredere BBP-inflatie (grafiek 2), waarbij niet alleen de consumentenprijzen maar bijvoorbeeld ook de prijzen van door bedrijven aangeschafte investeringsgoederen en de prijzen van de materiële overheidsconsumptie worden meegeteld, dan blijkt ook deze in de meeste landen te dalen (NL, UK!) terwijl bijvoorbeeld in Griekenland duidelijk sprake is van deflatie (de laatste gegevens zijn voor het derde kwartaal, die zijn nog niet voor alle EU landen bekend, de EU-BBP-deflatie is dus ook nog niet bekend). De woningprijzen zitten overigens nog niet eens in deze indices.

Hoe dan ook: de conclusie lijkt me duidelijk. Geen paniek. Overigens stelt het teleur dat economen zoals Eijffinger en Mujagic niet de moeite nemen bijvoorbeeld de inflatievoorspellingen van de ECB erbij te nemen, of naar de geld- en kredietgroei kijken, of de loonontwikkelingen in hun analyse meenemen. Ik bedoel: vanuit de inkomens gezien en gezien de gelijkheid tussen productie en inkomen moet inflatie noodzakelijkerwijs gepaard gaan met dan wel een hoger nominaal looninkomen, dan wel een hoger nominaal winstinkomen. En die lonen stijgen niet zo snel…

Terzijde: gezien het artikel van Eijffinger en Mujagic lijken ze meer waarde te hechten aan titels dan aan argumenten. Mensen die het niet met hun eens zijn schijnen “vaak niet (afgestudeerde) macro-economen” te zijn. For the record: mijn promotie ging over het opstellen en analyseren van historische sectorbalansen voor de landbouw, inclusief prijs- en volume-indices van de productie. En wat je mijn ‘Habilitation’ kunt noemen ging over de Friese landbouw 1505-1830, inclusief het opstellen van prijs- en productiviteitsreeksen. Ik weet meer dan de gemiddelde afgestudeerde macro-econoom over de techniek van het samenstellen en de analyse van dit soort reeksen. Zo lijkt er momenteel inderdaad een eind gekomen te zijn aan ongeveer 130 jaar structurele daling van de relatieve landbouwprijzen… Dat is een weerspiegeling van schaarste en daarmee geen monetair geïnduceerde inflatie. Maar wel degelijk een zeer groot mondiaal probleem – waar het ECB beleid echter geen enkele invloed op heeft. Dat soort prijsontwikkelingen, daar moeten we ons wel druk om maken.

dec 3, 2012

Posted by MerijnKnibbe on dec 3, 2012 | 0 comments

Volgens Paul Krugman is economische statistiek “a particular boring kind of science fiction”. Na deze blogpost zal zelfs de grootste Krugman-hater het voor één keer met hem eens zijn. Het gaat over de geldstatistiek. Nou ja, ik ben het dan weer niet met hem eens – uiteindelijk zijn de geldgroei statistieken gebaseerd op balansgegevens over kredieten die letterlijk terug te trekken zijn naar individuele leningen en leners: de werkelijke ‘micro-gefundeerd’ economie. En heel wat anders dan wat er in de moderne modellen gebeurd, die min of meer zoals Diederik Stapel dat ook deed maar wat aannemen (‘kallibreren’, noemen economen dat, en nee, omdat ze het eerlijk opbiechten is het geen fraude)! Dat is de echte science fiction. Ter zake:

1. De ECB meet de maandelijkse groei van de geldhoeveelheid vooral door veranderingen in de kredietverlening in de gaten te houden’. De bank gaat uit van het ‘loan create deposits’ principe. Een deel van onze banken heeft niet enkel het recht geld te scheppen – ‘Mickey Mouse dollars ‘Kuifje Euro’s’ scheppen, dat kan iedereen. Maar ze hebben ook het recht om echte euro’s te scheppen, niet op onderpand van ‘thin air’, zoals de Amerikanen dat noemen, maar op onderpand van uw leengedrag. U leent, de bank creëert geld. Waarmee, zoals ik het zie, overigens vooral de lener de actieve partij is in de hele geldscheppingsbusiness. Maar dat terzijde.

2. De verandering in de kredietverlening wordt echter niet in de gaten gehouden door naar de balansen van huishoudens en bedrijven te kijken – maar, indirect dus, door naar de maandelijkse balansen van de banken te kijken: met hoeveel is de totale kredietverlening volgens deze balansen toegenomen. Dit is een netto bedrag: nieuwe leningen minus terugbetalingen.

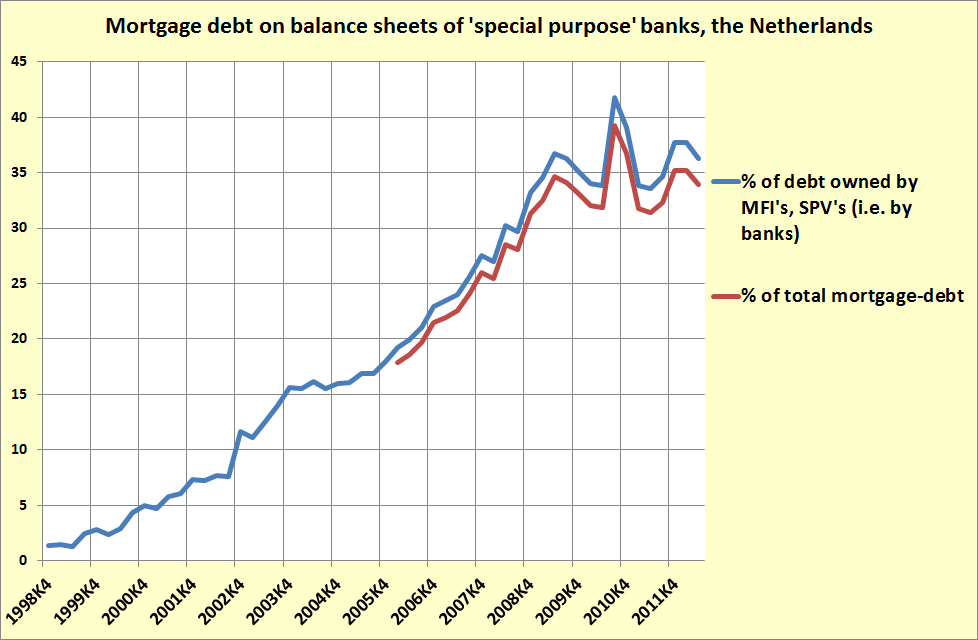

3. Probleempje: banken hebben de laatste jaren veel van hun leningen verkocht aan ‘special purpose vehicles’ oftewel een soort niet-geldscheppende banken die goedkoop geld lenen (oeps, leenden) op de kapitaalmarkt en daarmee bijvoorbeeld hypotheekpakketjes opkopen van de banken. Die verdwijnen dus van de balans.

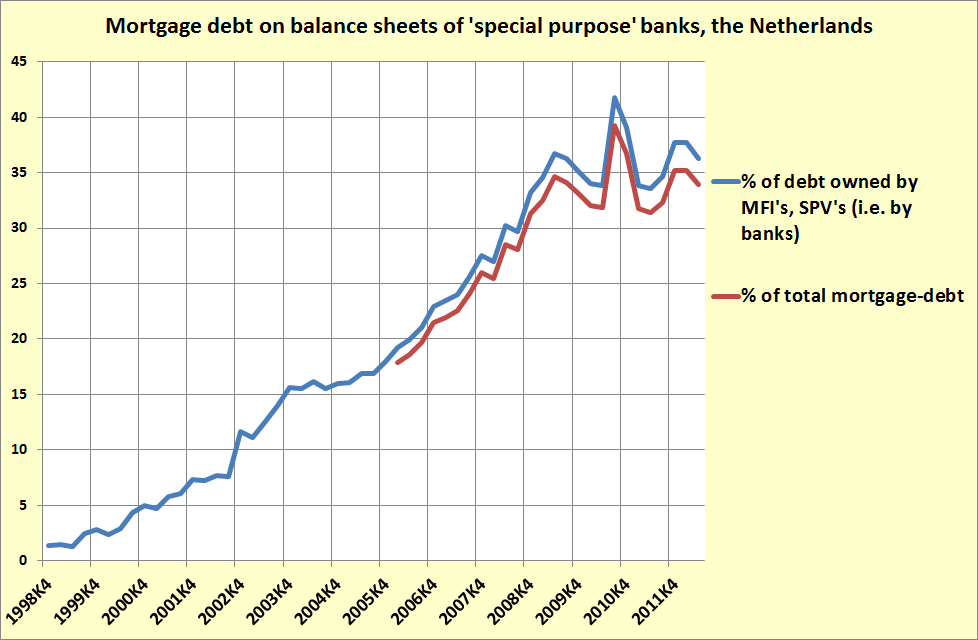

4. Dit zijn geen triviale bedragen, zie grafiek (bron: DNB), de vraag is of dit meegenomen wordt in de statistieken. Dat zou tot een onderschatting van de krediet- en geldgroei leiden.

5. Zoals ik het lees (zie het science fiction citaat onder de grafiek) gebeurt dit pas systematisch sinds 2010.

6. Als dat zo is betekent het dat de op de MFI-balansen gebaseerde geldgroeigrafieken voor Nederland de situatie sterk kunnen hebben vertekend, het is veel beter op de sectorale schuldgegevens (huishoudens, niet financiële bedrijven) in bijvoorbeeld de nationale rekeningen af te gaan, hoewel je dan natuurlijk niet weet in hoeverre dit alles door geldscheppende banken is verstrekt (en niet door bijvoorbeeld kredietunie’s).

Dan nu het ‘wetenschappelijk toekomstverhaal’: wat zegt de ECB hiervan (hier de koppeling, zie pp. 128-129):

In addition to the adjustment of financial transactions, the outstanding amounts of loans to other euro area residents were also adjusted for the stock of securitised (and derecognised) loans, whenever this information was reported. Growth rates adjusted for securitisation and loan sales were then derived on the basis of the index series in formula [4.3.1], computed using adjusted outstanding amounts and transactions. Under Article 5 of Regulation ECB/2008/32, the collection of loan securitisation data has been fully harmonised. The data are complemented by FVC balance sheet statistics collected from euro area FVCs under Regulation ECB/2008/30. Accordingly, MFIs report the monthly net flow of loan securitisations and other loan transfers, broken down by sector of borrower, distinguishing between securitised loans that are derecognised from the balance sheet of the originating MFI and non-derecognised securitised loans. Section 2.3 explains the reporting framework in detail. In line with the new data requirements, the ECB derives a flow adjustment for euro area MFI loans to other euro area residents, non-financial corporations and households using the newly available figures from June 2010.21 However, it is not possible to perform an analogous adjustment of the outstanding amounts, since no data on outstanding amounts of derecognised (securitised) loans are collected under Regulations ECB/2008/32 or ECB/2008/30.22 Similarly, no data on repayments of securitised loans that are derecognised are collected under Regulation ECB/2008/32. As a consequence, growth rates are derived for reference periods from June 2010 onwards on the basis of the index series in formula [4.3.1], using transactions data adjusted for disposals and acquisitions of loans, but not adjusted for repayments and outstanding amounts of securitised and derecognised loans.

Bent u er nog?

dec 1, 2012

Posted by MerijnKnibbe on dec 1, 2012 | 0 comments

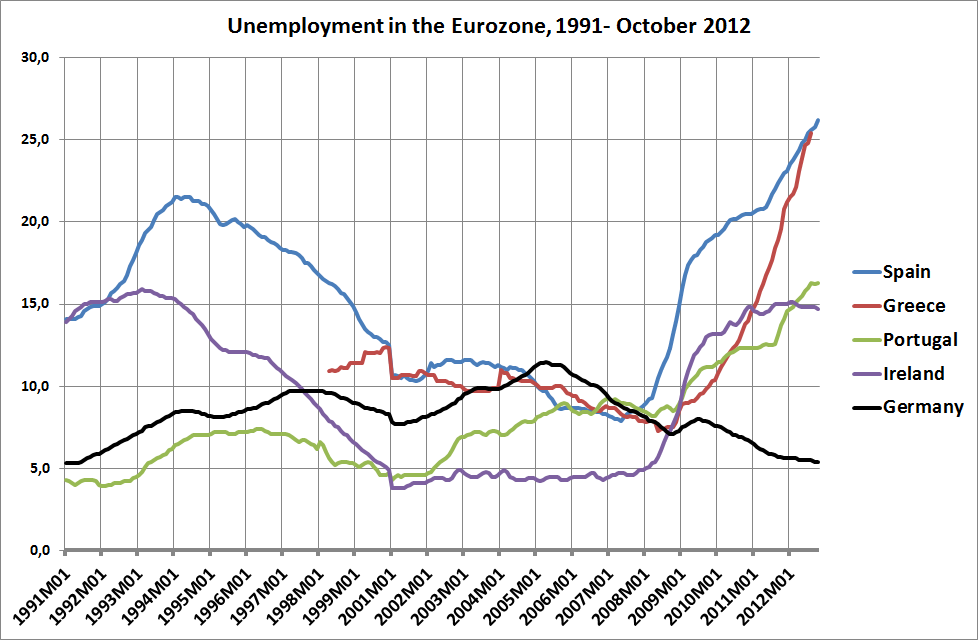

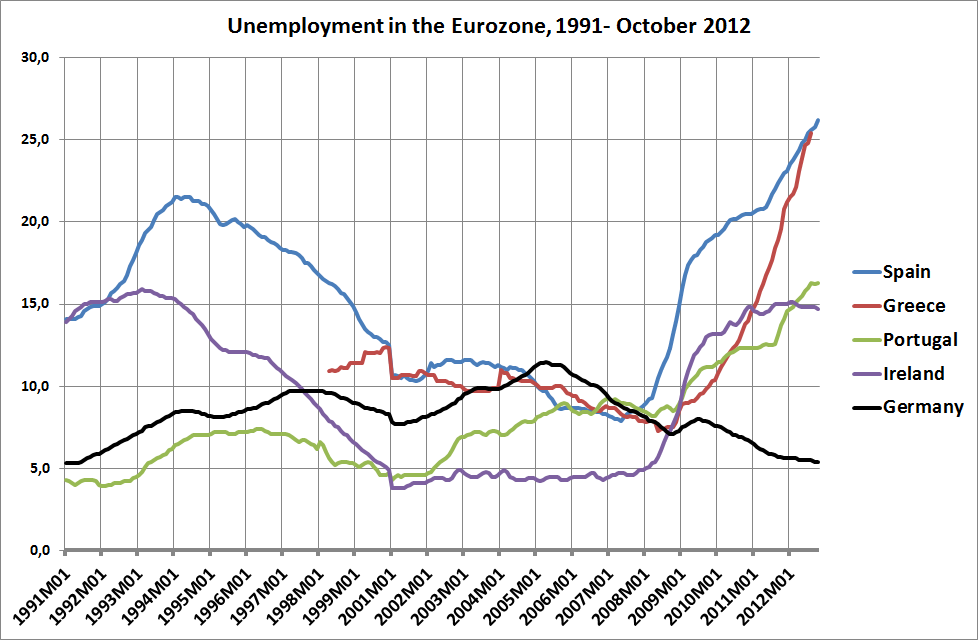

Ik ben net terug uit Frankfurt, waar ik een bijeenkomst van de ‘shadow council’ van de ECB meemaakte, een groep financiële en economische specialisten die aangeven wat de ECB eigenlijk zou moeten doen (uitgaande van het huidige mandaat). Nout Wellink was gastspreker. Leuk. Je wordt wel wijzer van zo’n bijeenkomst. Maar niet vrolijker. En verschillende mensen verzekerden me dat het inderdaad zo was dat de top van de ECB weigerde naar ontwikkelingen in de individuele landen te kijken. En ja, dat is van groot belang, bij een blogpost over werkloosheid. Waarbij de eerste constatering natuurlijk is dat alle alarmbellen, die al minstens een jaar zouden moeten luiden, nog maar eens wat harder moeten klinken. Want gisteren publiceerde Eurostat de werkloosheidscijfers voor de EU, oktober 2012.

Daar worden we wel wijzer van. Maar niet vrolijker. Zowel op nationaal niveau als op Europese niveau sneuvelt het ene record na het andere. Wacht even: dat is niet duidelijk genoeg, gezien het huidige tekortschietende beleid: “zowel op nationaal niveau als op het Europese niveau sneuvelt het ene record na het andere”. En het absolute aantal werklozen, dat deze zomer iets minder snel toenam, groeit weer aanzienlijk sneller. Let op de verschillen tussen Duitsland en de zuidelijke staten! Had u dit, vijf jaar geleden, voor mogelijk gehouden? Kennelijk is niet echt sprake van een geïntegreerde arbeidsmarkt.

Wat heeft dit alles met het ECB beleid te maken? De ECB heeft een inflatie-mandaat, en een financiële-stabiliteits mandaat, een ‘ordelijk betalingsverkeer mandaat’, en het wordt weer wat meer, zoals het een nette centrale bank betaamt, de bankier van de banken en van de overheid. Maar ze heeft (anders dan de Fed in de VS) geen opdracht op het gebied van de werkloosheid. Maar daar bemoeit ze zich dus wel mee. Zeer actief zelfs, om het eigen stoepje schoon te vegen. Volgens een recente studie van de ECB komen de hoge werkloosheid en de huidige crisis en zelfs de huidige problemen met de staatsfinanciën toch vooral doordat de lonen niet flexibel genoeg zijn, mensen niet goed geschoold zijn en omdat ze niet makkelijk genoeg ontslagen kunnen worden. Zie de conclusie van het gelinkte artikel. Tsja. Wellicht is het u niet ontgaan dat er in landen als Ierland, Spanje en Nederland sprake is van een doorgeprikte woningbouw of/en woningprijszeepbel, met alle funeste gevolgen van dien. En die door ongebreidelde geldgroei (preciezer: door steeds minder gebreidelde geldgroei) aangewakkerde prijsstijgingen op de woningmarkt – de ECB wilde er dus echt niet naar kijken, discussies hierover werden volgens mijn zegslieden door de top afgekapt en vragen dienaangaande werden beantwoord met de kreet dat het men een Eurozone-instelling was en geen nationale instelling (check: ‘rationalization‘ op Wikipedia). De ECB heeft door onprofessioneel beleid te weinig aandacht gegeven aan zeepbellen (die overigens nationaal bestreden hadden moeten worden, wat lastig is. In Spanje zijn bijvoorbeeld wel maatregelen genomen die particuliere woningbouw moesten beperken – maar projectontwikkelaars vielen daar dan weer niet onder). De gegevens waren bekend, staan inde database van de ECB en gaven volstrekt uit de hand lopende ontwikkelingen aan. En dan zouden alle problemen komen door werknemers die zich niet genoeg laten koeieneren…

Helemaal bont maakt de ECB het overigens door in het gelinkte artikel met de zogeheten Phillips-curve op de proppen te komen. Deze curve geeft het verband weer tussen werkloosheid en de inflatie. Maar de inflatie was de afgelopen jaar, gemiddeld over de Eurozone, stabiel. En dat ‘gemiddeld’ is van belang – er was en is niet bepaald zoiets als een Eurozone-arbeidsmarkt (zie de grafiek) waardoor het redelijk knotsikaans is om van een Eurozone Philipscurve uit te gaan, nog los van alle andere bezwaren tegen het concept.

Hoe dan ook: volgens dit model zou een hogere inflatie zou gepaard moeten gaan met een lagere werkloosheid en andersom. Waarbij er een bepaald niveau van de werkloosheid verondersteld wordt waarbij de inflatie de streefwaarde heeft die de ECB hanteert. In de VS dacht men ooit dat deze streefwaarde 6,5% was – totdat de werkloosheid naar 4,5% ging terwijl de inflatie niet opliep… de ideeën aldaar over wat, dus, een vanuit inflatieoptiek gewenst werkloosheidsniveau is waren dus: fout.

Volgens de ECB kan dat ‘NAIRU'(Non Accelerating Inflation Rate of Unemployment) werkloosheidspercentage oplopen, als de arbeidsmarkt inflexibel is. Goed, een dergelijk percentage is er dus niet voor de EU, zie de verschillen tussen Spanje en Duitsland (ook in Duitsland daalt de inflatie nog steeds, overigens). Zodat het gewenste inflatieniveau gepaard gaat met een hoger werkloosheidsniveau. De enige manier om de werkloosheid te verlagen is dus om de arbeidsmarkt te flexibiliseren…

Tsja. De afgelopen tien jaar is de inflatie in de Eurozone op de middellange termijn stabiel geweest. Terwijl de werkloosheid nu alweer vijf jaar oploopt. Volgens dit soort denken ligt die oplopende gemiddelde werkloosheid enkel en alleen aan de toenemende inflexibiliteit van de arbeidsmarkt en niet aan het uiteenspatten van zeepbellen, lagere investeringen, afnemende consumptie en bezuinigende overheiden en verschillen tussen landen… Zie in het ECB artikel de begeleidende tekst bij grafiek 8. Wishful thinking in optima forma, encore. En niet bepaald in overeenstemming met het huidige maandaat.

P.S. – in de trein terug las ik een artikel in de krant die in Duitsland standaard in de trein aanwezig is waarin Maagdeburg werd genoemd als snelst vernieuwende Duitse stad, gedreven door de machinebouw (onderdelen) en neuro-wetenschappen. Dit veroorzaakt zelfs een licht arbeidstekort, aldaar, waardoor bedrijven ook weer oudere werknemers gingen aannemen. Hmmm.

nov 28, 2012

Posted by MerijnKnibbe on nov 28, 2012 | 2 comments

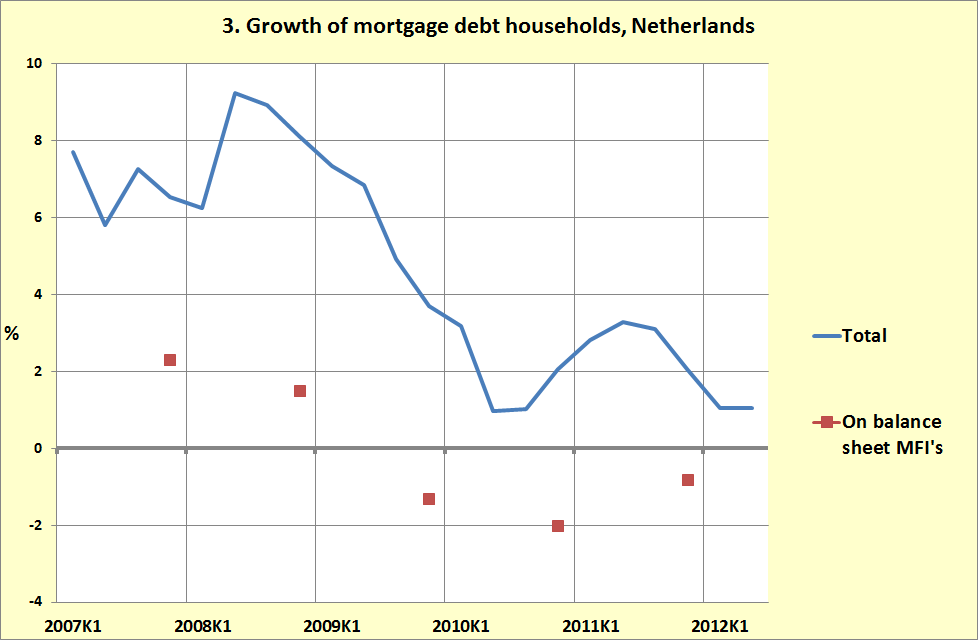

De belangrijkste ideologische verandering die zich, met name na de komst van Draghi, bij de Europese Centrale Bank (ECB) heeft voltrokken is dat men er niet meer van uit gaat dat de Eurozone een fundamenteel homogene economische ruimte is maar dat nationale verschillen er nog steeds toe doen. Nieuw voor u? Waarschijnlijk niet. Maar wel voor de ECB. Merkwaardig genoeg kan de huidige politiek van de ECB vrijwel geheel begrepen worden door er van uit te gaan dat men deze geïdealiseerde economische ruimte, waar arbeid, kapitaal, goederen en diensten vrij bewegen, waarin volgens de modellen schulden niet belangrijk zijn en geld niet op hol kan slaan en waar managers hun fouten kunnen verbloemen door ondergeschikten te kunnen ontslaan alsnog wil realiseren. Gelooft u mij: dit is het beeld dat telkens weer uit alle speeches van de leden van de uitvoerende raad van de ECB opdoemt. Operatie niet geslaagd? Laat nog een patiënt overlijden! De vraag kan en moet daarom gesteld worden of het goed zou zijn geweest als men eerder afstand had genomen van het utopische denken en, het gezond verstand volgend, meer op nationale verschillen had gelet. Om deze vraag te beantwoorden heb ik gekeken naar de hypothecaire kredietverstrekking op nationaal niveau: waren er in de periode voor de financiële crisis verschillen die dusdanig groot waren dat ze ‘onevenwichtig’ kunnen worden genoemd? De redenen om naar de hypotheken te kijken is dat deze uiteraard een directe relatie hebben met enerzijds de bekende woningbouw- of/en woningprijszeepbellen in landen als Ierland, Nederland en Spanje en anderzijds met het huidige zorgenkindje: de balansen van de banken.Wat blijkt (grafiek 1): gesteld kan worden dat er zeer grote nationale verschillen waren en dat de hypothecaire kredietverstrekking in veel landen een duidelijk zeepbelkarakter had.

Bedenk daarbij dat vrijwel overal hypothecaire schulden de belangrijkste schulden van de private sector, inclusief de bedrijven, van een economie zijn! En dan is 30% groei op jaarbasis absurd (de nationale ECB gegevens, die ik ten lange leste en eindelijk ‘gekraakt’ heb, gaan helaas niet langer terug). Naar nationale verschillen kijken – wat men althans officieel niet deed, bij de ECB, om in het eigen sprookje te kunnen blijven geloven – had alle alarmbellen moeten doen afgaan. Nederland zit er niet bij. Waarom niet? Juist in Nederland werden veel hypothecaire kredieten door banken doorgesluisd naar SPV’s, Special Purpose Vehicles, oftewel allerlei financiële bedrijfjes die deze hypotheken weer verder doorverkochten. Wat betekent dat de hypotheken op de balansen van de banken (MFI’s, Monetair Financiële Instellingen) een grove onderschatting zijn van de totale hypotheekschuld van huishoudens, waarbij dit gehele gebeuren vooral na 1998 op gang is gekomen zodat de groei van de hypotheekportefeuille van de banken de totale hypotheekschuld van huishoudens ook onderschat. Cijfers: in 1998 stond er voor 161 miljard (Euro) aan hypotheken op de balans van de Nederlandse banken en voor 2 miljard op de balansen van SPV’s, in 2011 was dit gestegen tot respectievelijk 372 miljard en 225 miljard (bron: DNB).

Daarnaast kloppen de gegevens van de ECB niet helemaal met die van de DNB (grafiek 2), ik weet niet waarom. Meestal zijn de verschillen verwaarloosbaar klein, eind 2010 echter niet. Hoe zit dat, DNB (mijn taak als blogger is, vind ik, vooral om dit verschil te constateren, niet om het uit te puzzelen)?

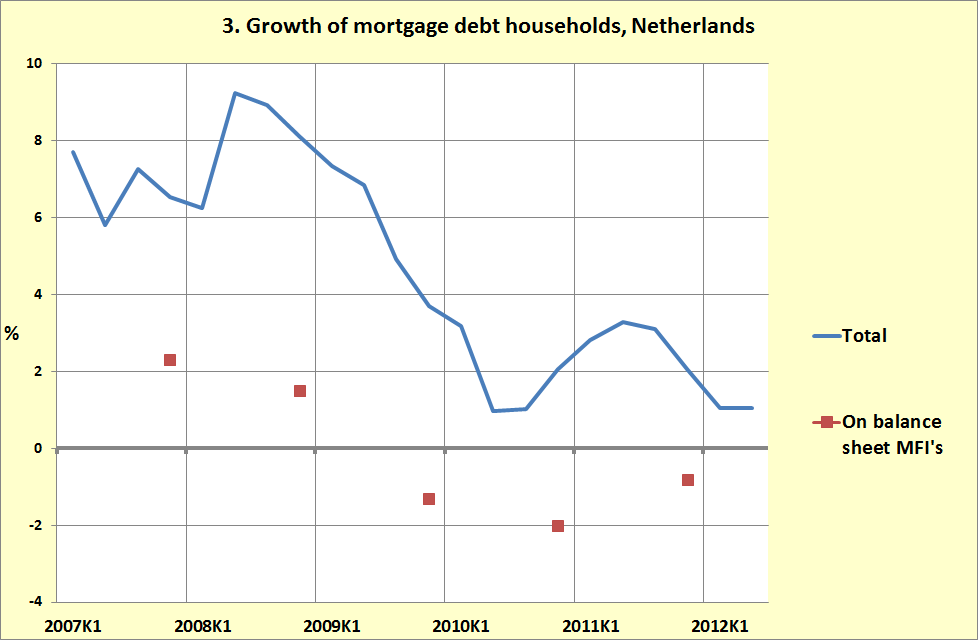

Aardig is natuurlijk om de groei van de totale hypotheekschuld van de huishoudens te vergelijken met de verandering van de balanswaarde van de hypotheken op de balans van de banken (grafiek 3).

Ondanks de ineenstorting van de woningmarkt (vooral veel minder verkopen, maar ook enigermate lagere prijzen) neemt deze tot de woningschuld van huishoudens nog steeds toe. Wat aangeeft wat er gaat gebeuren als huishoudens gaan aflossen terwijl tegelijkertijd de bedrijven niet investeren en de overheid fors bezuinigt…”. Alarm!

Conclusie: de ECB heeft, verblind door het geloof in een geïdealiseerde markteconomie, ten onrechte niet naar nationale verschillen gekeken. Ze zaten fout. Wat uiteraard de mogelijkheid openlaat dat het huidige streven om de geïdealiseerde markteconomie alsnog te verwerkelijken ook gebaseerd is op, uiteindelijk hetzelfde, waanidee.