sep 3, 2013

Posted by MerijnKnibbe on sep 3, 2013 | 0 comments

Naar aanleiding van een kleine Twitter-discussie met o.a. Jesse Frederik, Lex Hoogduin en Rens van Tilburg:

Vroeger zat er 33 centiliter bier in een ‘pijpje’. Dat werd 30 centiliter. En dat werd 25 centiliter. En dat is nu weer 30 centiliter. Houdt het CBS daar rekening mee wanneer het de bier-inflatie berekent? Wordt er, als een flesje bier goedkoper/duurder wordt, rekening mee gehouden dat er minder/meer inzit? Of, om een wat complexer voorbeeld te geven, houdt het CBS bij de berekening van de stijging van het algemene prijspeil rekening met de verandering van de kwaliteit van auto’s door de introductie van katalysatoren, ABS, autogordels, airbags, airco zowel als allerlei andere kwaliteitsveranderingen (niet altijd verbeteringen!)? Dat leidt uiteraard tot filosofische vragen over wat een ‘prijs’ eigenlijk is en of die eigenlijk wel betaald wordt voor de kwaliteiten van een product. Kijk hier voor een praktisch uitgewerkte filosofische bespiegeling over de politiek-economische kant van de prijs van water.

Maar dat laten we nu terzijde. We gaan nu in op prijzen zoals die betaald worden. En dan is het antwoord op de bovengestelde vraag een volmondig: ‘Ja’. Het aanpassen van prijzen aan kwaliteitsveranderingen is een standaardroutine, bij het CBS. Maar dat leidt weer tot de volgende vragen: ‘Hoe doen ze dat?’ en ‘Wat zijn daar de cijfermatige gevolgen van?’. De rest van dit stukje zal de ‘hoe’ vraag behandelen, althans in algemene zin. De informatie is gebaseerd op enkele telefoongesprekken met CBS medewerkers en op literatuur (zie de links). De vraag naar de cijfermatige consequenties kan enkel beantwoord worden op basis van uitgebreid specifiek kwantitatief en kwalitatief onderzoek binnen het CBS. Waarbij mijn mening is dat het geen gek idee is als het CBS dat eens zou (laten) doen, mede gezien dit soort vragen van Edin Mujagic (zie echter ook het openbaar beschikbare en eenvoudig te vinden CBS-artikel over energieprijzen achter de volgende link en verderop de openbare artikelen over de prijzen van nieuwbouwwoningen – ten dele is het antwoord op die vragen al gegeven).

Het CBS hanteert (in ieder geval) vier basismethodes waarmee, op basis van allerlei expliciete en impliciete procedures, prijzen worden aangepast voor kwaliteitsveranderingen (kijk hier voor de complexe procedure van de berekening van energieprijzen inclusief MEP, transport, meetkosten enzovoorts). Deze methoden zijn:

1) Expert judgement

2) De ‘optie’-methode

3) De ‘volume’ methode

4) Hedonistische berekeningen

De eerste drie worden bij de afdeling consumentenprijzen gehanteerd, de laatste tamelijk complexe methode onder meer bij het bepalen van de prijsindex voor nieuwbouwwoningen.

Ad 1) De ‘expert-methode’. Deze lijkt wel wat op de Delphi-methode: je vraagt mensen met kennis van zaken naar hun mening. Als de Delphi-methode correct toegepast wordt dan ondervraag je de deskundigen nogmaals, over de punten waarop geen overeenstemming bleek te bestaan.

Ad 2) De ‘optie’-methode. Veel vernieuwingen van producten worden eerst als (dure) optie aangeboden, bijvoorbeeld in het geval van auto’s. Regelmatig worden deze uitzonderingen dan (goedkopere) algemene vernieuwingen. En soms worden ze zelfs verplicht (binnenkort: de ‘voetgangersdetectie‘?). Een deel van de prijsstijging van auto’s wordt dan aan de nieuwe optie toegerekend, waarbij bijvoorbeeld 50 of 60% van het recente prijsverschil tussen auto’s met en zonder optie als ‘kwaliteitsverbetering’ wordt gezien en van de prijsstijging wordt afgetrokken.

Ad 3) De ‘volume’-methode. Deze methode wordt bivoorbeeld toegepast bij flesjes bier, er wordt vanuit gegaan dat de consument niet betaalt voor het product ‘1 flesje’ maar voor het product ‘een specifieke hoeveelheid bier’. Overigens staat dit enigermate haaks op marketingbevindingen die aangeven dat er vaak ‘1 fles’ wordt gekocht. Zie ook de toename van de cola-consumptie toen er grotere flessen werden verkocht.

Ad 4) De hedonistische methode. Dit is een ingewikkelder methode, die veel gegevens vraagt. Er wordt gekeken naar een groot aantal prijzen van vergelijkbare producten met verschillende kwaliteiten. Een citaat uit een CBS-methodebeschrijving (en laat u verrassen door wat ‘kwaliteiten’die de prijs bepalen kunnen zijn, meer details hier):

Het prijsindexcijfer wordt berekend door middel van een regressiemodel, wat een hedonische methode wordt genoemd. Ieder kwartaal wordt een gemiddelde prijs van de basiswoning geschat aan de hand van een aantal prijsbepalende variabelen. De geschatte prijs wordt vervolgens gekoppeld aan de gemiddelde geschatte prijs in het referentiejaar … Op deze wijze wordt een prijsindexcijfer verkregen. Het regressiemodel is gebaseerd op vijf verklarende variabelen, te weten :

– De inhoud per woning in kubieke meters

– Het aantal woningen in het project

– Het type opdrachtgever

– De grondsoort

– De eigendomsvorm van de woning (huur/eigen).

Praktisch gesteld: als er relatief meer nieuwbouwwoningen door woningbouwcorporaties worden neergezet dan zal dit, gecorrigeerd voor inhoud en grondsoort (heien!) en de omvang van het project, tot een gemiddeld lagere prijs leiden (hé, doen die corporaties toch nog iets goed…). Deze lagere prijs wordt echter niet als een ‘echte’ prijsdaling gezien.

De gecorrigeerde prijzen worden vervolgens gebruikt voor de bepaling van de inflatie zowel als aangeleverd bij de afdeling nationale rekeningen die mede hierop de volumereeksen van het Bruto Binnenlands Product (BBP) baseert. En dat geeft dan weer aan of wij, materieel, beter af zijn of niet.

sep 2, 2013

Posted by MerijnKnibbe on sep 2, 2013 | 2 comments

Volgens een bericht op huizenmarkt-zeepbel vindt de RABO het lastig de liberalisering van de hypotheekmarkt in modellen te vatten en is het vooral de lage rente die de prijzen opdrijft. Nu is mijn mening dat we de onzalige samenhang tussen ‘lage rente’ en ‘hoge prijzen van woningen‘ hogere leningen die de woningprijzen opdrijven maar eens moeten doorbreken. Want zeker wanneer de rente in de buurt komt van het historisch minimum ( wat rekenkundig kennelijk iets met het getal ‘0’ te maken heeft waardoor het risico op verdere daling of stijging en dus de kans op kapitaalverlies door lagere woningprijzen a-symetrisch wordt) is die samenhang een duidelijke uitnodiging is om te gaan zwemmen. Maar dat is wat anders. Met liberalisering van de hypotheekmarkt wordt dan gedoeld op zaken zoals het vanaf 1990 zwaarder (en uiteindelijk totaal) meewegen van het inkomen van ‘de partner’ bij het bepalen van de maximale hypotheek, de introductie van aflossingsvrije hypotheken en de hogere hypotheeksommen ten opzichte van de vrije verkoopwaarde van het huis. Wat vinden bijvoorbeeld de ECB of het IMF daarvan (caveat: ik citeer hier studies gepubliceerd door de ECB en het IMF die niet de mening van die instanties weergeven)?

In 2008 publiceerde de ECB een studie over dit onderwerp van Charles Goodhart (die wat achterliep als het om ‘industrialised countries’ gaat, maar goed) waarin een duidelijke zeepbel-spiraal wordt beschreven, met als een van de conclusies (de dereguleringsvariabele is niet helemaal statistisch significant maar we weten allemaal dat 2% onzekerheid in plaats van 1% geen reden hoeft te zijn er niet nogmaals serieus naar te kijken):

‘Money growth has a significant effect on house prices and credit, credit influences money and house prices and house prices influence both credit and money. This link is found to be stronger over a more recent sub-sample from 1985 to 2006 than over a longer sample going back to the early 1970s, a finding that most likely reflects the effects of financial system liberalisations in industrialised countries during the 1970s and early 1980s

…

On the basis of these findings, we conclude that a monetary policy strategy that gives due weight to the analysis of monetary developments could in principle induce the central bank to indirectly react to emerging financial imbalances and thereby mitigate their adverse longer-run consequences. However, given that such a policy might be difficult to communicate in times of low and stable inflation, and the further problem of regional differences in house price and credit dynamics, which can only be addressed by monetary policy to the extent that they are reflected in the area wide aggregates, we propose to also consider a secondary financial instrument that could directly address the link between house prices and monetary variables, and could also be used at the regional level in a currency union. This instrument could take the form of a countercyclical regulatory ceiling for loan-to-value ratios (LTVs) on mortgage lending that could be raised when mortgage growth (and house price inflation) was low or declining, and lowered during booms.’

En het IMF heeft uitgevogeld dat in een groot aantal Oost- en Zuid-Europese landen een geringe toename van de ‘Capital Adequacy Ratio’ (Tier 1 capital +tier 2 capital)/(risk weighted assets) oftewel een soort eigen vermogen/riskante leningen variabele) een zeer sterke invloed heeft op de woningprijzen, dit overigens in tegenstelling tot een verhoging van de ‘LTV’ ratio (de maximale hypotheek/woningprijs). Hogere kapitaalvereisten voor banken hebben dus een sterk effect – en laat een deel van die deregulering nou hebben bestaan uit het verlagen van die eisen… Nu zijn (belangrijk!) relaties in de economie zelden symmetrisch. Een verhoging van de belasting heeft andere gevolgen dan een verlaging van de belasting.

In een ander bericht stelt het IMF, indirect, ook nog iets aardigs over de HRA, terwijl de LTV ratio bij verlaging (in tegenestelling tot de verhoging van hierboven) wel prijsopdrijvend lijkt te werken:

The chapter draws in large part on empirical analyses that confirm that rapid mortgage credit growth and strong house price increases go hand in hand. The analyses also account for the impact of a number of housing finance characteristics on mortgage credit and house prices. In particular, they suggest that government participation in housing finance exacerbated house price swings and amplified mortgage credit growth during the run-up to the recent crisis, particularly in advanced economies. Countries with more government involvement also experienced deeper house price declines. Moreover, higher loan-tovalue ratios are significantly associated with higher house price and credit growth over time for advanced economies, in line with other studies.

Goed, ik heb de bovengenoemde studies nog niet gelezen, dit komt uit de samenvattingen. Ik ga dat wel doen, beloofd. Maar het gaat erom dat een zeer snelle ‘google check’ al oplevert dat er wel degelijk een duidelijke en serieus te nemen relatie is tussen deregulering en woningprijzen. Waarbij die relatie ingewikkeld lijkt te zijn. Aanbodbeperkende factoren (de CAR) en vraagbeperkende factoren (LTV-ratio’s) lijken tijdens periodes van stijgingen en dalingen verschillende werking te hebben. Lastig voor het beleid! Maar dat betekent niet dat er geen beleid moet worden gevoerd. Erg simpel: het eigen vermogen van de banken moet omhoog, dus nog een aantal jaren (vijf? tien? vijftien?) geen dividenden meer, en verlaging van de topsalarissen tot de Balkenende-norm. Een hoog salaris geeft tegenwoordig eigenlijk niet aan dat een topbankier het goed doet – maar juist dat hij het nog niet helemaal begrepen heeft.

aug 26, 2013

Posted by MerijnKnibbe on aug 26, 2013 | 0 comments

Het publiceren van de notulen van de maandelijkse vergadering waarin de hoofdlijnen van het monetaire beleid worden bepaald:

De Centrale Bank van Japan doet het na drie weken

De Fed van de VS doet het na drie weken

De Bank of England doet het na twee weken

En de ECB doet het na 1560 weken…

En natuurlijk moet de ECB van de notulen van de vergaderingen vergaderingen veel sneller gaan publiceren. En wel minimaal tien dagen voordat de volgende vergadering plaats vindt, waarbij meningen en stemmen met naam en toenaam worden genoemd. Dit naar aanleiding van een vraag die mij gesteld is vanwege mijn lidmaatschap van de ‘ECB shadow council’ van het Duitse Handelsblatt.

De reden waarom dat moet is simpel – in een open maatschappij hebben mensen daar recht op. Tijdens de crisis hebben vele miljoenen mensen hun baan verloren of zijn ze hun bedrijf kwijtgeraakt. Anderen hebben hun pensioenen zien verschrompelen. En dat alles vanwege een crisis die -linksom of rechtsom- direct te maken heeft met het monetaire beleid van de ECB vóór zowel als ná 2008. En men heeft er recht op om te weten hoe er tijdens de vergaderingen over deze situatie gepraat wordt. Let wel: ik zeg beslist niet dat de ECB en de Euro de enige oorzaak van de crisis zijn. Maar dat is het punt niet. Maar de ECB is wel een zeer belangrijke monetaire speler. En die moet, net als de Bank of England en de Fed en de Bank van Japan, opening van zaken geven. Wij hebben daar recht op.

Want ook centrale banken maken fouten. Ongeveer twee jaar terug heb ik de notulen van de Fed van de periode 1978-1982 dorgelezen (sorry, was typefout, maar inderdaad zeer dor). Ik wist namelijk dat de consumentenprijsinflatie in de VS in 1980 13,5% was geweest terwijl de GDP-deflator die niet alleen de ontwikkeling van de consumentenprijzen weergeeft maar ook die van bijvoorbeeld de investeringen van bedrijven en die dus een betere schatter van de echte inflatie is, met ‘slechts’ 10% was gestegen. En ik wilde weten of men zich daar bij de Fed rekenschap van had gegeven. Nee dus. Sterker: in het begin had men het nog regelmatig over een wat vergelijkbare indicator – maar later niet meer. Met fnuikende gevolgen. De Fed Funds Rate werd verhoogd tot 20% (juni 1981), wat, volgens Jelle Zijlstra in het Jaarverslag van De Nederlandsche Bank, ons noopte de rente meer te verhogen dan gezien de binnenlandse situatie noodzakelijk was. Denk aan de torenhoge werkloosheid in die dagen! En denk ook aan de schuldencrisis die losbrak, door die hoge rentes. Mensen hebben het recht te weten of er zulke fouten worden gemaakt. Vandaar dat die notulen moeten worden gepubliceerd – en snel.

Terzijde – de BBp-deflator is natuurlijk ook de prijsmaatstaf die consistent is met het momenteel populaire ‘NGDP-targeting’

Overigens ben ik aan het denken over het begrip -‘biflatie’: één inflatiemaatstaf voor de ‘finale vraag’ (i.e. de wereld van nieuwe producten en diensten) en één voor bestaande goederen, zoals woningen, antiek, kunst, aandelen en dergelijke. Deze markten zijn nogal gescheiden en moeten wellicht apart worden geanalyseerd.

aug 23, 2013

Posted by MerijnKnibbe on aug 23, 2013 | 5 comments

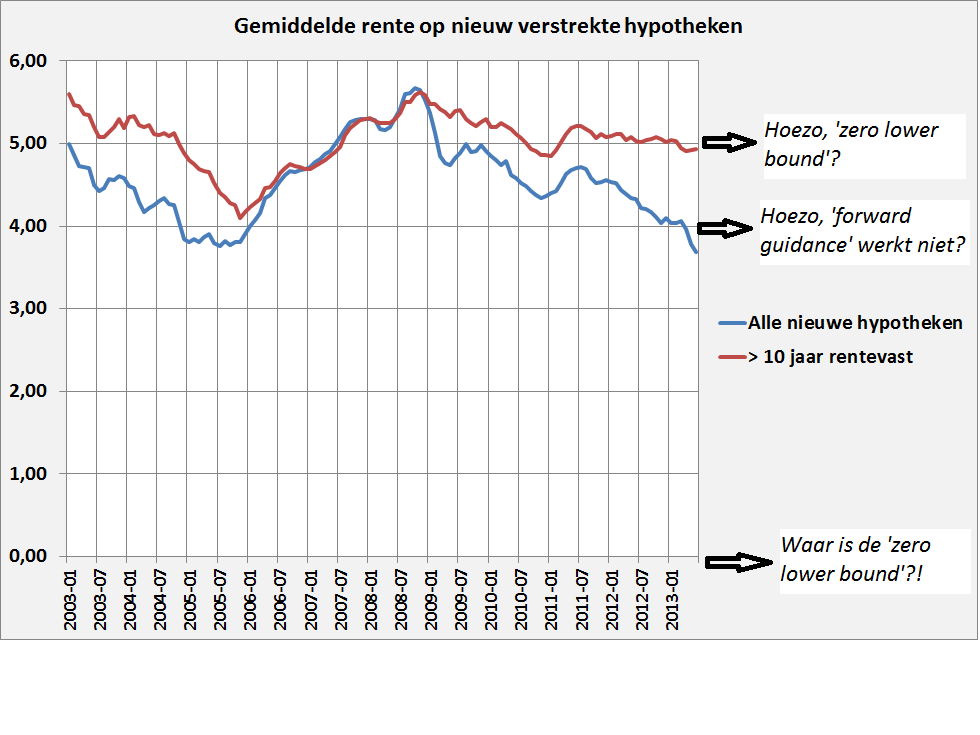

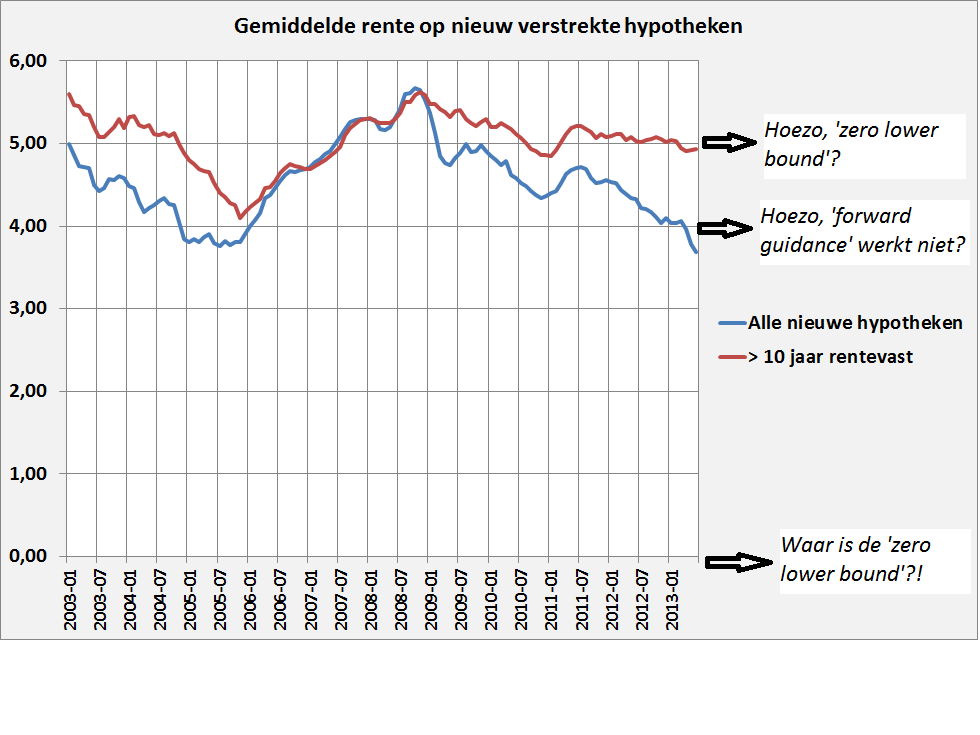

Piet Moerland, van de RABO, is pessimistisch over de woningprijzen: hij ziet ze weer stijgen. En stijgende woningprijzen betekent in Nederland, waar mensen niet sparen voor een huis, noodzakelijkerwijs ook: stijgende hypothekensommen. Wat weer betekent dat huishoudens meer rente moeten betalen. Natuurlijk: heel, heel langzaam is de gemiddelde hypotheekrente aan het dalen, de laatste twee maanden wellicht ook dankzij de belofte van Draghi om de rente nog lange tijd laag te houden. Een goede zaak. Hoewel de rente voor hypotheken met een vaste looptijd niet daalt – de daling moet echt het gevolg zijn van een verschuiving naar lagere looptijden.Terzijde: de totale hypotheekschuld van Nederlandse huishoudens blijkt, tot mijn verbazing overigens, ondanks veel lagere verkopen en aanzienlijk lagere prijzen, nog steeds te stijgen, volgens de gegevens van DNB. Terzijde – in Ierland, waar de woningprijzen gehalveerd zijn, daalt de totale hypotheekschuld wel, maar zeer langzaam. Als de hypotheekschuld van Nederlandse huishoudens omlaag moet dan moet er dus nog wel wat gebeuren, met de prijzen, de nieuwe hypotheken en de aflossingen.

Het probleem: een lagere rente leidt, op de Nederlandse hypotheekmarkt, tot de mogelijkheid om meer te lenen. En in een situatie van een krap woningaanbod en te weinig nieuwbouw leidt dat tot hogere woningprijzen. Maar zijn die hogere prijzen wenselijk (behalve dan voor vadsige vijftigers die stukjes schrijven achter de computer)?

1) Macro gezien maken hogere woningprijzen ons natuurlijk niet rijker, als land. Investeringen in gewilde nieuwe woningen (en, op dit moment, loonsverhogingen) maken ons wel rijker – maar prijsverhogende beleggingen in bestaande woningen niet. Het idee dat dit wel zo is heeft een naam: ‘geldillusie’.

2) Juist het gezien het stijgende aantal huishoudens krappe aanbod en de volgens deskundigen te lage nieuwbouwproductie is een belangrijke reden om de vicieuze cirkel tussen een lage rente en hoge woningprijzen te doorbreken. In economentermen er is sprake van ‘marktfalen‘: ondanks dat de marktprijzen hoger zijn dan de noodzakelijke productiekosten (dus exclusief winstmarges en grondprijzen, de locatie zelf (exclusief verbeteringen zoals riolering) wordt aangekocht en niet geproduceerd) stijgt het nieuwe aanbod niet als de prijs stijgt, wat mogelijk wordt gemaakt door hogere hypotheken. En het is onredelijk om de voordelen van die situatie (meer rente voor de banken, hogere prijzen voor verkopers van woningen en bouwgrond) te doen toevallen aan de bezittende klasse en de nadelen eenzijdig op de schouders van de starters en nieuwkomers te leggen.

3) Die hogere grondprijs is uiteraard geen productiekost (bedrijfseconomisch: je schrijft er niet op af) maar een door de lage rente omhoog gedreven speculatie-prijs. Ricardo, die hier, in het geval van stijgende landbouwprijzen en daardoor toenemende pachtinkomens van landeigenaren, erg kritisch was, heeft daar behartigenswaardige zaken over gezegd. En ja, de interpretatie van deze ideeën door het CPB slaat de plank dus vol-ko-men mis, zie p. 37 van de link. Meta: de oorzaak van deze CPB denkfout is gelegen in het neo-klassieke veronachtzamen van ‘land’ (i.e. niet geproduceerde kapitaalgoederen, zoals aardgas) als productiefactor, waardoor ook de eigendom van ‘land’ en de inkomensverdelingseffecten daarvan uit beeld verdwijnen. Maar denk slechts daaraan dat ons aardgas van ons allemaal is – terwijl het schaliegas in de VS in de meeste gevallen eigendom is van de landeigenaar die het land erboven bezit. Het zou goed zijn als dit soort eigendomsverhoudingen weer terugkomen in de economische analyse.

4) In Nederland kun je nog steeds meer dan 100% lenen. Als je dat over de grens verteld: LOL. Het is, internationaal gezien, nog steeds een beetje veel. Te veel. Het zal in Nederland naar 100% gaan, zo is de bedoeling, maar het moet natuurlijk naar een niveau van duidelijk onder de 100%, om starters te beschermen tegen woningprijsdalingen. In Nederlandse termen: mensen moeten een ‘terp-hypotheek’ krijgen, zodat ze minder makkelijk ‘onder water’ komen..

5) Moerland heeft het over op dit moment historisch gezien zeer betaalbare woningen. Hmmm… Dat is net zoiets als over tien jaar, als de werkloosheid in Spanje 18% en dus 10% lager dan nu is, stellen dat de werkloosheid daar historisch gezien erg laag is. Maar in werkelijkheid is de werkloosheid daar dan nog steeds erg hoog, natuurlijk. Hetzelfde is het geval met de woningprijzen: die moeten zeer betaalbaar blijven. De hogere woningprijzen zijn voor een belangrijk deel het gevolg van de achteraf gezien funeste deregulering van de financiële markten (hogere lening/inkomens ratio’s, het inkomen van de partner dat steeds meer werd meegeteld zonder dat daarbij de maximale hypotheeksom per 10.000,– inkomen werd verlaagd, langere looptijden, minder aflossen en beleggingshypotheken waarbij de expliciete en impliciete beleggingskosten niet van te voren vast lagen en duidelijk werden gemaakt).

6) En nogmaals: de woningbezittende klasse profiteerde van dit alles (waar denkt u dat mijn laatste twee auto’s van betaald zijn…). Maar eigenlijk moet ik zeggen: ‘dacht te profiteren van dit alles’. Hogere prijzen voor verkochte woningen betekenen namelijk niet dat ook uw woning meer waard is, tenminste niet als die niet te koop staat. In een voorraadmarkt zoals de woningmarkt worden prijzen bepaald ‘aan de marge’, door de paar procenten van de voorraad die elk jaar verkocht en gekocht worden. Maar dat beteken (net als op de aandelenmarkt) niet dat de rest van de voorraad ook tegen die prijs verkocht kan worden. Natuurlijk, ons huis is niet te koop maar kan wel gekocht worden. Als iemand 100.000,– boven de in de buurt gangbare prijzen biedt dan ga ik nadenken (de kans dat Doutzen mij belt voor een avondje uit lijkt mij overigens aanzienlijk groter. En daar denk ik ook liever over na). In economentermen: de woningmarkt is een zeer illiquide voorraadmarkt wat betekent dat prijsbepaling van de voorraad niet gebaseerd mag worden op de huidige verkoopprijzen (zie ook de ‘stille reserves’ in de balansen van bedrijven met betrekking tot landeigendom).

7) Keynes, Draghi, Friedman, Krugman, Fisher, Koo en de lage rente. Keynes was een slimme man en wist (volgens Brad deLong net als John Stuart Mill honderd jaar eerder) dat als mensen geld niet besteden aan nieuwe diensten en goederen maar beleggen in bestaande waardepapieren of op deposito zetten – dat er dan minder nieuwe goederen en diensten worden geproduceerd. En dat als dat (en dat was wel anders dan in de tijd van Mill) gebeurt in een tijd waarin de investeringen geen vijf maar vijfentwintig procent van alle bestedingen zijn, waarbij juist die investeringen zeer gevoelig zijn voor het bovengenoemde effect, een hogere consumptie de weggevallen bestedingen nooit zal kunnen compenseren. Immers – de lagere investeringen leiden ook tot lagere inkomens en minder werk. Wat niet erg positief uitwerkt op de consumptie, laat staan dat deze enorm zal stijgen. Een effect dat nog verergerd wordt door de trendmatig toenemende productiviteit – om alleen al gelijkblijvende werkgelegenheid te garanderen moeten de bestedingen elk jaar omhoog. Wie of wat moet de gedaalde bestedingen dan compenseren? De overheid? Milton Friedman vond van niet. Die stelde dat een zeer agressieve verlaging van de rente de investeringslust weer zou doen toenemen, waardoor extra overheidsbestedingen niet nodig waren. En dat is wat de centrale banken dus doen. Om hogere overheidsbestedingen overbodig te maken en de overige bestedingen op peil te houden te maken zijn de rentes aggressief verlaagd. Draghi heeft daarbij zelfs gesteld dat deze nog zeker een jaar laag blijven. Krugman stelt daartegenover (zonder overigens een officieel beroep te doen op de ‘animal spirits’ van Keynes, die, m.i. terecht, stelde dat investeringen niet enkel gedreven worden door de rente) dat de rente niet eeuwig kan worden verlaagd omdat deze nou eenmaal niet lager dan ‘0%’ kan zijn. En dan is de rente soms niet ‘laag genoeg’ om de investeringen weer aan de gang te krijgen. Daar komt nog bij dat mensen geld ook besteden aan die beleggingen en waardepapieren, zaken die volgens Keynes een ‘zero elasticity of production’ kennen. Als u uw postzegelverzameling uitbreidt, Zwitserse Franken gaat verzamelen, uw lening aflost of een bestaand huis koopt – dan leidt dat niet tot meer werk en inkomen voor de samenleving – het is slechts het verschuiven van actes en waardepapieren (werd ik mij zeer bewust van toen ik mijn huurhuis onder de marktprijs kon kopen). De door een lagere rente uitgelokte bestedingen moeten wel in de juiste sector terecht komen, de ‘BBP’ economie (technisch: ten goede komen aan de finale vraag). Overigens stelde Fisher dat juist aflossingen van leningen bij banken in een systeem met fiat-geld extra giftig zijn omdat de geldhoeveelheid daardoor daalt, waardoor er extra bestedingsproblemen ontstaan. Een lage rente is dus niet altijd goed genoeg. Daarbij (zie grafiek) – een lage rente voor de banken leidt niet altijd tot een lage rente voor bedrijven en huishoudens (in NL minder voor kleine bedrijven, momenteel we voor grote bedrijven). De bestedingen moeten leiden tot werk, investeringen en inkomen en niet tot beleggingen. En de geldhoeveelheid moet op peil blijven. Terwijl huishoudens in Nederland wel minder schulden moeten krijgen… In de jaren dertig was er een vergelijkbare situatie. Die is, volgens Koo, in de VS toen opgelost doordat de overheid rechtstreeks van de banken ging lenen, in plaats van op de kapitaalmarkt, wat tot een noodzakelijke groei van de (dramatisch geslonken) geldhoeveelheid leidde. Voor Nederland kan voorlopig in ieder geval gesteld worden dat er nog niet bepaald sprake is van een bijzonder lage rente, hoewel de ‘forward guidance’ van Draghi wel effect lijkt te hebben gehad: nieuwe hypotheken hebben een kortere looptijd en dus een lagere rente. Dat moet echter niet tot hogere hypotheken en woningprijzen leiden, maar via terphypotheken tot lagere rentelasten en veiliger hypotheken voor huishoudens. Zodat de finale vraag op peil kan blijven. Ook voor mij: bij voorkeur via bestedingen van de private sector. Maar als dat niet gaat – via overheidsbestedingen (eventueel in de vorm van het afschaffen van de verhuurdersheffing en het terugdraaien van de huursverhoging, zodat de nieuwbouw weer op gang kan komen).

aug 22, 2013

Posted by MerijnKnibbe on aug 22, 2013 | 5 comments

Stel, u verkoopt waterzuiveringsinstallaties aan een bedrijf in Letland. Het geld kan door het Letse bedrijf worden geleend van een Zweedse bank met een Letse vestiging. In eerste instantie wordt de transactie echter gefinancierd met een door u verstrekt afnemerskrediet, waar die bank borg voor staat, pas later wordt dit afnemerskrediet afgelost door het Letse bedrijf dat zijn lening bij de bank opneemt. Waar het om gaat: de importtransactie van het Letse bedrijf leidt tot buitenlandse schuld. In eerste instantie afnemerskrediet, waarbij het risico bij u ligt (hierbij zijn banken overigens soms ook tussenschakel). In tweede instantie door een lening door een Zweedse bank, waarbij het risico bij de bank ligt. En, binnen het Euro-systeem, in derde instantie door het stelsel van centrale banken: als een Duitse bank een lening aan een Spaanse bank die een vasgoedproject financierde terug wil (in de praktijk: niet ‘doorrolt’) dan staat het Target 2 systeem garant voor het terugvloeien van dit geld uit Spanje naar Duitsland, eventueel gefinancierd via een ‘Spaans’ tekort. Inderdaad, een soort nationale ‘credit card’ voor het bankwezen. Zonder dit transfersysteem was de Euro overigens al lang overleden.

Maar hoe zit dat in het geval van ons Letland? Dat heeft geen Target 2 systeem. Daar moeten, in problematische gevallen, instanties als het IMF aan de slag, om de terugbetaling te garanderen! En uiteindelijk moet Letland dan natuurlijk het IMF terugbetalen, waar geld afkomstig uit een overschot op de lopende rekening voor gebruikt moet worden. Of moeten ze dat? Internationale schulden ontstaan door het importeren van goederen en diensten, wat geen probleem is als je ook voldoende exporteert. Maar wat, als je niet voldoende exporteert? Of als er een agressieve toevloed is van buitenlands kapitaal, verstrekt door roekeloze banken, die hierdoor onder andere onhoudbare prijsstijgingen op de vastgoedmarkt veroorzaken? En die beter hadden moeten weten. Dan zijn de schulden ook veroorzaakt door dit roekeloze gedrag. Dus misschien kan Letland een deel van de schulden maar beter niet meer betalen.

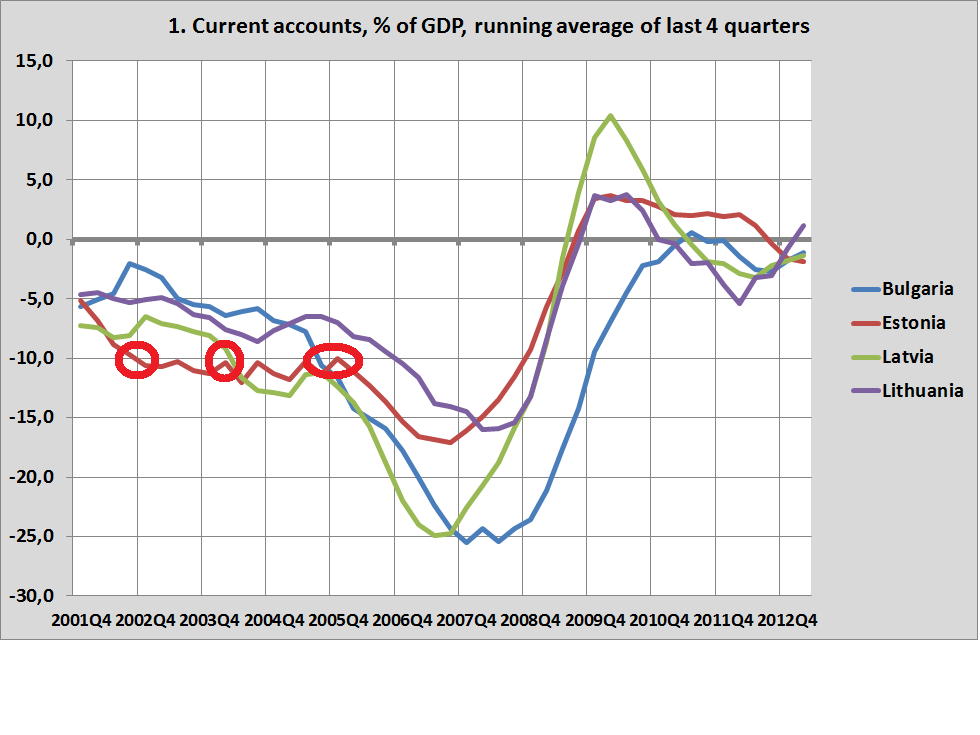

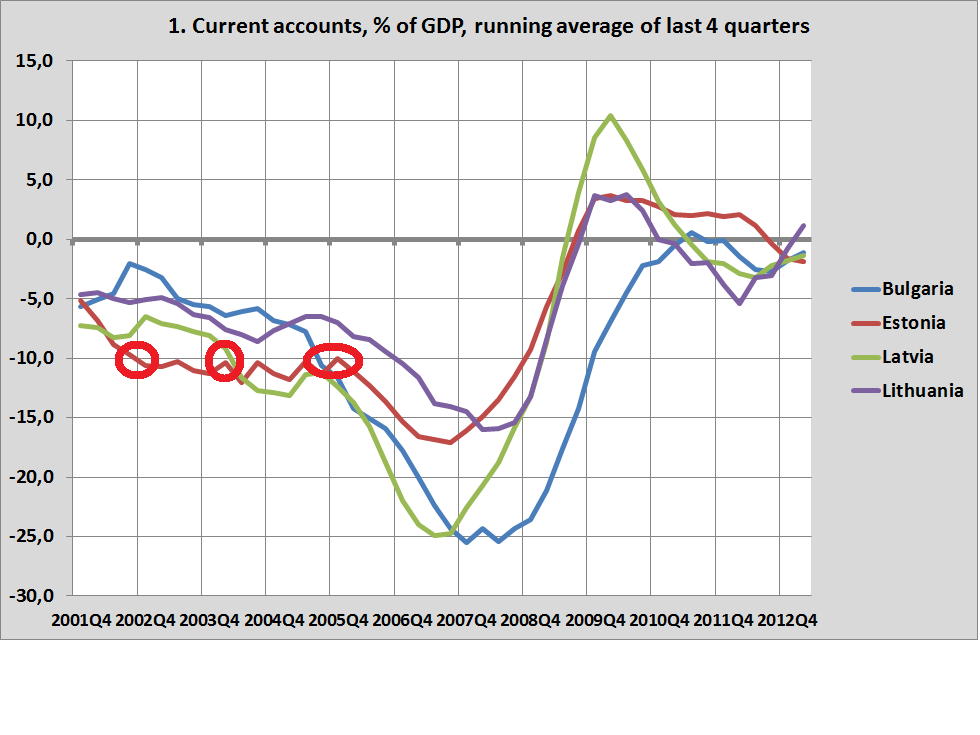

Want die banken hadden, in 2004-2007, echt beter moeten weten. Zie de grafiek. En dit soort gegevens waren een kwartaal na de verslagmaanden echt wel bekend! We weten allemaal dat tekorten op de lopende rekening (de importen en exporten van goederen en diensten plus de inkomensbalans (loon, winst)) onhoudbaar zijn. En het ene na het andere land schoot, na 2004, door die extreme grens. Maar de banken vonden dat (overigens ‘intellectueel’ gesteund door ene meneer Greenspan) geen punt. En bleven uitlenen.

En de toch al onhoudbare tekorten verdubbelden nog eens een keer. VERDUBBELDEN, IN TWEE JAAR TIJD. Als ik iets geleerd heb van de crisis is dat het onvoorstelbare toch mogelijk is, wat betreft de macro-economie. De banken bleven, met de IMF en de EU in hun achterzak, maar doorgaan met geld verstrekken, vertrouwend op de vaste wisselkoersen met de Euro en de wens van deze landen om bij de Euro te gaan horen. Het waren letterlijk voorschotten op de introductie van de Euro en daarmee van het Target 2 systeem! Het schijnbaar roekeloze gedrag was dus helemaal niet zo roekeloos. En de Target 2 tekorten van honderden miljarden Euro’s hebben het de banken inderdaad mogelijk gemaakt leningen aan Portugese, Spaanse, Ierse, Griekse en Italiaanse bedrijven stop te zetten en terug te laten betalen, zonder dat de Euro in elkaar stortte.

Natuurlijk weet iedereen dat uiteindelijk de schulden moeten worden terugbetaald – of kwijtgescholden. En de banken doen natuurlijk hun best om alles te laten terugbetalen. Maar dat wordt een probleem. Uit de grafiek wordt duidelijk dat de tekorten op de lopende rekening eerst dramatisch zijn teruggelopen. Wat overigens een ‘Keynesiaans’ bestedingseffect was: je kort de lonen en ontslaat mensen en er wordt vanzelf minder uitgegeven en geïmporteerd. Gevolg: massawerkloosheid (>20%), massa-emigratie en een daling van het geboortecijfer in landen die toch al kampen met de laagste geboortecijfers van de heel Europa. Kan de laatste Let het licht uitdoen? Maar nu lopen de tekorten weer op, omdat de exporten niet zo snel toeneemt als gehoopt. Logisch, want lage lonen zijn minder belangrijk voor de export. Goede producten zijn veel belangrijker. Maar het ontwikkelen van goede producten duurt nu eenmaal een jaartje of tien, twintig. dus daar is men nog wel even zoet mee, zeker omdat de zogenaamd marktgerichte politiek wel was gericht op simpele lage lonen productie voor Zweedse multinationals maar niet op het ontwikkelen van een breed gedragen eigen industriële basis en een moderne binnenlandse sector bedrijven.

Maar gelukkig voor Letland, Litouwen en Bulgarije (en een risico voor de banken) zit ze nog niet bij de Euro. Ze kunnen nog devalueren en een bedrijfsgerichte in plaats van een bankengerichte economische politiek gaan voeren. Devaluatie heeft grote voordelen boven de loonsverlagingen die in de Baltische staten worden afgedwongen. Het gaat veeeeeel sneller. En het werkt dus ook veeeeeel sneller. Het ‘V’ vorminge herstel van de Aziatische landen, waar binnen twee jaar na de acute crisis de zaak al weer redelijk op de rails stond, was daaraan te danken. Lees dit boek. In de landen uit de grafiek is de werkloosheid echter nog steed torenhoog – de dalingen die er waren kunnen vrijwel volledig uit emigratie worden verklaard. En die mogelijkheid willen we ze nu althans ten dele ontnemen…

Daarnaast is devaluatie minder rigoureus. De binnenlandse koopkracht van de lonen blijft anders dan bij loonsverlaging namelijk wel op peil, zodat het binnenlandse deel van de economie niet ook nog eens in elkaar stort. En crediteuren worden gedwongen te slikken of te stikken. Of ze accepteren schuldreductie – of ze lopen de kans hun geld helemaal niet meer terug te zien: voor het oplossen van de huidige crisis is flexibilisering en structurele aanpassing van schulden hoogst noodzakelijk! Verder hebben lagere lonen natuurlijk weinig zin in landen met een grote productiviteitsachterstand die toch al de laagste lonen van de EU hebben.

Landen als Polen en Roemenië, die hun lot niet aan de falende Euro hebben verbonden doen het economisch niet denderend. Maar toch veel beter dan de landen uit de grafiek. Mensen kunnen daar in ieder geval hopen op een toekomst. Letland, Bulgarije en Litouwen doen er goed aan zich daarbij te voegen. Voor Estland is het te laat.