De Nederlandse Huizenbubbel deel 1

De contouren van de bubbel:

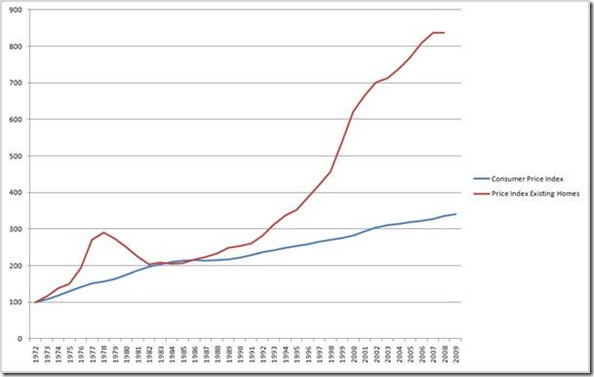

De trend op de huizenmarkt doet vermoeden dat er sprake is van een bubbel. Waar de consumentenprijsindex vanaf 1995 met 34% steeg , stegen de huizenprijzen met 171,7%. Hoewel de kale huurprijzen ook stegen, weken deze slechts licht af van de inflatie; de prijsstijging in de koopmarkt was vele malen groter.

De prijsdaling die heeft plaatsgevonden doet geenszins vermoeden dat de bubbel al is leeggelopen. Volgens het kadaster zijn de prijzen van bestaande koopwoningen vanaf november 2007 tot maart 2010 gedaald met 4.1%.

Onderzoek naar lange termijn trends op de vastgoedmarkt in Nederland laat zien dat de huizenprijzen ondanks schommelingen uiteindelijk redelijk stabiel blijven. Piet Eichholtz, vastgoedeconoom aan de universiteit van Maastricht zegt in een onderzoek naar prijsontwikkelingen van de huizen op de Herengracht in Amsterdam van 1650-1974; “Gebeurtenissen [als speculatieve bubbels, financiële crises, oorlogen en pestepidemieën] blijken voor forse schommelingen te zorgen in de waarde van het vastgoed. In reële termen is de waarde van de panden echter ongeveer gelijk gebleven.”(Eichholtz and Opsteeg 1994)

Er moet dan ook een verklaring worden gegeven voor de historisch grote groei van de woningprijzen sinds de jaren ’90.

Ondanks de astronomische groei van de huizenprijzen zijn de woningen nog vrij betaalbaar gebleven. De netto koopquote[1] was in 1994 15.1%, in 2009 was dit percentage slechts gestegen naar 16%. De netto huurquote was een stuk hoger, van 19.7% naar 23%. Wel dient opgemerkt te worden dat er sinds 2002 een andere methode wordt gebruikt om het besteedbare inkomen te meten, hierdoor valt de woonquote lager uit. Een ruwe correctie hiervan (simpelweg 2% erbij rekenen), zou aangeven dat de woonquote met 2.9% is gestegen sinds 1994 en de huurquote met 5.3%. Niet erg schokkende cijfers in het licht van de sterk gestegen huizenprijzen. De stijging in de huurprijzen heeft zich wel vertaald in hoger huurquotes.(VROM 1990; VROM 2009)

Op de een of de andere manier vertalen de hogere woningprijzen zich dus niet in aanmerkelijk hogere lasten. Dit zou te verklaren zijn als de inkomens flink zijn gestegen en mensen bovendien bereid zijn meer uit te geven aan een woning. De inkomens zijn sinds 1995 echter met slechts 39% gestegen (vrijwel in lijn met de inflatie), dus dit kan dus onmogelijk een verklaring bieden. Wel een verklaring is de groei van het tweeverdieners model. Door de groei in het aantal deeltijd werkende vrouwen is het besteedbare inkomen van huishoudens flink gegroeid. Het gemiddelde besteedbare inkomen steeg van 1995 tot 2008 met ongeveer 60%, een reële stijging van 26%.

De vraag blijft wel waarom de huurquote wel behoorlijk gestegen is, ondanks relatief lichte stijgingen in de kale huur prijs, terwijl de koopquote slechts licht stijgt. Dit kan ook inkomens gerelateerd zijn (huurders zijn armer dan kopers).

Het antwoord hiervoor vinden we aan de aanbodzijde. Bij kopers heeft er sinds de jaren ’90 een flinke groei plaatsgevonden in hypotheken waarbij niet wordt afgelost. Hierdoor worden de kosten ook gedrukt, bij een aflossingsvrije hypotheek betaalt men alleen rente en geen aflossing (rente die ook nog eens afgetrokken mag worden van de belasting). Hierdoor zetten de hoge woningprijzen zich niet direct om in een hogere woonquote. Dit zien we ook terug in de cijfers, de woningprijzen zijn met 171% gestegen, de netto woonuitgaven per huishouden stegen met 60%. Een groot gedeelte van de werkelijke kosten blijft dus vooralsnog verborgen.

Ponzi-financiën en het waarom van een bubbel:

Charles Ponzi was een Amerikaanse oplichter die zijn rijkdom vergaarde in een befaamd piramidespel.

Op een dag in 1918 kreeg hij een brief van een bedrijf uit Spanje, in de brief bevond zich een IRC (International Reply Coupon). Een IRC verstuurd uit het buitenland kon in de VS worden omgeruild voor postzegels, waarmee de ontvanger een brief terug kon sturen. De prijs van IRC’s was afhankelijk van de kosten van bezorging in het land van afzenden. In het geval van de brief uit Spanje, waren de IRC’s dus betaald op basis van Spaanse bezorgingkosten. Ponzi zag hier onmiddellijk een kans in. Hij leende geld en stuurde het naar zijn Italiaanse familieleden met de instructie om IRC’s te kopen. Hij verwachtte deze dan te kunnen inwisselen voor Amerikaanse postzegels om deze vervolgens te kunnen doorverkopen. Door de inflatie na de eerste wereldoorlog waren de prijzen van bezorging uitgedrukt in dollars erg laag in Italië. Ponzi claimde dat hij uit deze kans op arbitrage, een rendement van 400% kon halen.

Toen hij probeerde zijn IRC’s in te ruilen voor postzegels werd hij echter geconfronteerd met de bureaucratie van deze onderneming. Het bleek onmogelijk om zulke hoeveelheden IRC’s in te ruilen.

Dit verhinderde Ponzi niet, hij claimde bij vrienden dat hij hun investeringen kon verdubbelen. Veel vrienden investeerden en werden afbetaald voor hun investering exact zoals Ponzi had beloofd. Het verhaal van de winstgevende onderneming van Ponzi verspreidde zich en steeds meer mensen begonnen te investeren. Ook deze mensen kregen uitbetaald en meer mensen zagen zich gesterkt in hun geloof in Ponzi.

Uiteindelijk faalde Ponzi’s piramidespel. De enige manier waarop hij mensen kon afbetalen was door meer geld binnen te brengen. In werkelijkheid maakte Ponzi geen enkele reële investering en de enige geldstroom kwam uit nieuwe investeringen.

Na de publicatie van een serie artikelen in de Washington Post, waarin Ponzi’s piramidespel werd ontmaskerd stortte zijn frauduleuze onderneming in. Ponzi werd schuldig bevonden op 86 aanklachten van fraude en werd veroordeeld tot 5 jaar gevangenisstraf.

Dit verhaal is niet alleen een voorbeeld van een ordinaire vorm van fraude. Het geeft ook psychologische inzichten in de manier waarop mensen zich laten misleiden wanneer het zo voordelig is om te geloven in de goede afloop. Maar ook is het een goede benadering van de essentie van elke bubbel en de scepticus zou zelfs kunnen zeggen van ons financieel systeem.

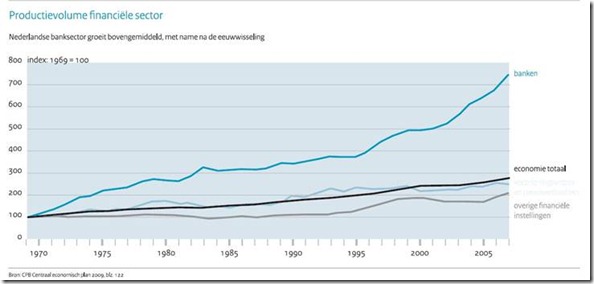

Economische groei is steeds meer afhankelijk van de groei van de financiële sector. Sinds de jaren ‘90 is het aantal uitstaande vorderingen en verplichtingen van banken als percentage van het bbp gestegen van ongeveer 190% naar meer dan 400%. Het CPB verwijst ook naar de bovengemiddelde productiestijging in de Nederlandse financiële sector: “In de periode 1969–2007 steeg het productievolume (toegevoegde waarde) van de financiële sector met gemiddeld 3,8% per jaar, ruim 1%-punt meer dan de bbp-volumegroei. Het aandeel van de sector in de binnenlandse productie nam hierdoor toe van 4,8% in 1969 tot 7,1% in 2007.”(Tijdelijke Commissie Onderzoek Financieel Stelsel 2010:67)

De taak van banken is om kapitaal zo efficiënt mogelijk te verdelen. Hoe efficiënter de bank deze taak vervult des te winstgevender ze is want des te minder heeft ze te maken met klanten die hun lening niet terug kunnen betalen. Problemen ontstaan wanneer het productievolume van banken zo hard stijgt in vergelijking met de reële economie dat deze moeilijk te verklaren is. Hoe kan een bank zo veel geld verdienen wanneer de reële economie al jarenlang niet meer zo hard groeit als in de gulden jaren van het kapitalisme(1947-1973)? Hier zijn een aantal verklaringen voor, hoge premies zijn inmiddels gebruikelijk in de financiële sector, maar met name relevant voor deze sectie is de groei van krediet. Door pure expansie van krediet verwerft de financiële sector meer kapitaal door inkomsten uit rentes. In de Nederlandse context heeft deze expansie met name plaatsgevonden in de vorm van hypothecaire leningen.

Schuld is inmiddels de aandrijver geworden van economische groei, in plaats van andersom. De afgelopen jaren is er bijna elk jaar €40 miljard aan hypotheekschuld gecreëerd. Al in 2005 waarschuwde de econoom Uwe Becker in een onderzoek naar de Nederlandse politieke economie van 1983-2005 voor de “bubbeleconomie”. Eerst richt hij de aandacht op de Amerikaanse situatie waar ook steeds meer geleend werd, daarna zegt hij schokkend genoeg het volgende: “Nederland lijkt niet alleen in zekere zin op de VS, maar gaat verder dan de VS.” “De groei van de economie en de werkgelegenheid” zegt Becker, “werd voor een groot deel gedreven door een bubbel.” (Becker 2005)

De soepele kredietverlening zou geen probleem zijn, als kredietverlening werkt zoals de meeste economen dit veronderstellen. Op dit punt in de discussie is het belangrijk om wat theorie voor te leggen.

Krediet, ofwel leningen, worden in theorie gecreëerd uit deposito’s (geld dat in lening wordt gegeven aan de bank). Van banken wordt gevraagd dat ze van elke lening een bepaald percentage in reserve houden (laten we hier zeggen dat dit 10% is), de rest mag de bank vervolgens uitlenen. Om te illustreren wat hiervan de consequenties zijn:

Kees brengt €1000 naar de bank, de bank houd vervolgens 10% (€100) als reserve en leent de rest (€900) aan Piet. Piet brengt zijn lening van €900 naar de bank die op zijn beurt weer €810 uitleent aan Jan en ga zo maar door. Het eindresultaat wanneer deze cyclus is voltooid, is dat er van €1000 aan reëel geld €9000 aan krediet wordt gecreëerd en daarmee €9000 aan schulden.

Dit effect wordt de geldvermenigvuldiger genoemd. In deze theorie wordt een belangrijke veronderstelling gemaakt. Kredietverstrekking gebeurt pas nadat de overheid geld heeft gecreëerd, het bankensysteem kan geen krediet creëren wanneer het niet genoeg door de overheid gegarandeerd geld (euro’s) in deposito heeft. In het voorbeeld moet er dus eerst €1000 bestaan, voordat de €9000 verstrekt kan worden.

Men zou verwachten dat het tijd kost om van een geldinjectie van de overheid naar volle kredietverstrekking te gaan, de data zouden dan ook moeten aantonen dat een geldinjectie van de overheid wordt gevolgd door nieuw krediet.

Als dit waar is, maakt het niet uit of er schuld is in de economie. Elke schuld zou immers zijn ontstaan uit reëel geld. Zolang de reserve ratio behoorlijk is zou dit geen problemen moeten opleveren. Wanneer de huizenprijzen stijgen en veel mensen alleen nog een huis kunnen betalen door hoge schuld op zich te nemen, betekent dit enkel dat er een verandering is gekomen in de vraag waardoor mensen bereid zijn om grote leningen af te sluiten voor een woning.

De hypothese klopt echter niet met de data.

Het testen van de hypothese werd gedaan door twee conservatieve economen bij de Federal Reserve. Zij toonden aan dat precies het omgekeerde gebeurde, de geldhoeveelheid volgde het krediet. In plaats van bankiers die wachten op deposito’s gaven deze eerst krediet uit en zochten deze daarna naar reserves om te voldoen aan de gestelde eisen.(Kydland and Prescott 1990)

Het belangrijkste mechanisme hierachter zijn kredietlijnen die grote bedrijven hebben met banken, waardoor zij kunnen lenen tot een gespecificeerd bedrag. Als een bedrijf zo’n kredietlijn gebruikt om bijvoorbeeld een machine van €100.000 te kopen, dan wordt zijn schuld aan de bank €100.000 groter, aan de andere kant heeft de producent van de machine €100.000 meer in deposito. Als de bewuste bank al aan het limiet van zijn reserves zat toen de kredietlijn werd gebruikt, dan zal de bank proberen dit geld ergens te lenen, van de centrale bank of uit andere bronnen (bijvoorbeeld bij de bank van de producent van de machine). De €100.000 over de reserve limiet die op de bankrekening van de producent van de machine terechtkomt zal op zijn beurt ook weer €900.000 aan nieuw krediet creëren. De volgorde is hier dus van cruciaal belang.

Op het moment dat een heleboel banken aan hun reserve limiet zitten, wat gebeurt in tijden van crisis, wanneer banken elkaar niet meer onderling durven te lenen, heeft de centrale bank drie keuzes.

1) Weigeren om nieuwe reserves te creëren en zo een kredietcrisis veroorzaken 2) Nieuwe reserves creëren of 3) De eisen aan de reserves versoepelen (lagere kapitaal eisen). Als toezichthouder op de financiële stabiliteit is optie 1) a priori al van tafel. Waardoor de laatste twee opties overblijven.(Keen 2009)

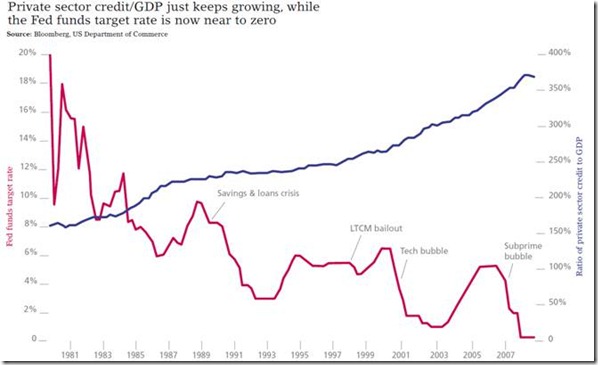

In de afgelopen 30 jaar heeft de centrale bank in de VS constant de ‘Federal Funds rate’ (de rente die banken betalen om van elkaar te lenen om zo hun reserve ratio op peil te houden, de FFR) verlaagd wanneer een crisis ontstond. Banken werden gered door de centrale bank die elke keer weer voor de drie keuzes werden gesteld en zoals inmiddels al wordt verwacht reageert door de rentes te verlagen en reserves beschikbaar te stellen.(Johnson and Boone 2009)

Wanneer banken eerst krediet creëren en daarna pas zoeken naar reserves heeft een lagere FFR een groot effect op de expansie van krediet. Neem het volgende voorbeeld:

Bedrijf A gebruikt haar kredietlijn bij bank A om €100.000 te lenen met een rente van 5%; bank A zit nu over haar reserve eis; bedrijf A koopt van dit geld een machine bij bedrijf B; bedrijf B heeft nu €100.000 op zijn rekening staan bij bank B; bank A leent voor 2% rente €10.000 bij bank B om weer te voldoen aan haar kapitaal eisen. Bank A heeft in dit voorbeeld dus €100.000 ex nihilio (uit het niets) gecreëerd over haar reserve eisen heen, maar weet €10.000 terug te halen uit het banksysteem (mogelijk €10.000 die ze zelf heeft gecreëerd!). Over de kapitaaleisen krediet verstrekken heeft in dit scenario geen enkel nadelig effect, het kapitaal kan snel weer aangetrokken worden uit de interbancaire markt en de rente over de verstrekte lening is altijd hoger dan de FFR, waardoor er een winst gemaakt kan worden. Dit betekent dat de enige kracht die grote banken in essentie tegenhoud in het verstrekken van krediet, niet zozeer een tekort aan kapitaal, maar de consument zelf is. Een lage FFR betekent ook dat men lage rentes kan vragen aan consumenten, zolang de gevraagde rente minus de FFR positief is kan er winst gemaakt worden. Bij een FFR van bijna 0%, is het dus nog steeds rendabel als er een rente wordt gevraagd van 1%. Dit zorgt er voor dat meer mensen bereidt zijn om te lenen en hierdoor wordt dus ook de consumenten barrière versoepelt. Wanneer banken zo soepel krediet kunnen verstrekken wordt de weg vrijgemaakt voor een activa bubbel.

Een ander instrument waarmee banken in staat worden gesteld om aan de reserve eisen te voldoen is het zogenaamde discount window. Wanneer een bank gebruik maakt van het discount window leent de bank geld van de centrale bank. Over het algemeen is het relatief duur om gebruik te maken van deze optie en deze wordt vaak enkel gebruikt in tijden van acute nood, wanneer de markt niet meer in staat is om leningen te verstrekken. De centrale bank fungeert dan als de lender of last resort, de bewaker van financiële stabiliteit, door nieuwe reserves te creëren . Sinds de crisis is ook van deze optie massaal gebruik gemaakt. Geld dat door de centrale bank wordt gecreëerd is per definitie niet afhankelijk van reëel geld.

Dit zorgt voor een belangrijk risico, marktdiscipline verdwijnt wanneer men altijd in staat is om geld te lenen bij een overheidsinstelling. Wanneer een bank jarenlang slechte leningen heeft verstrekt en daardoor in de problemen komt, biedt de centrale bank een uitweg. Ironisch genoeg, wordt het in crisistijd (wanneer de problemen van slechte leningen duidelijk worden), juist goedkoop om van deze optie gebruik te maken. Zowel de ECB (de Europese Centrale Bank) als de Federal Reserve hebben de rentes voor leningen van de centrale bank tijdens de crisis verlaagt naar vrijwel 0%. Dit betekent dat geld vrijwel gratis beschikbaar komt.

Vanuit het oogpunt van de banken is de logica duidelijk. Op grote schaal fouten maken wordt niet bestraft, in tegendeel banken worden voor hun prestaties beloond door het verstrekken van gratis geld. De grote banken hebben zich door de accumulatie van pure economische macht, maar ook door hun politieke invloed, too big to fail gemaakt. Marktdiscipline voor grote banken is niet langer een optie, omdat de consequenties te overweldigend zijn.

Wat betekenen deze observaties voor de kredietverstrekking op de Nederlandse woningmarkt? Wanneer er veel krediet wordt verstrekt om woningen te kopen dan moet dit ook invloed hebben op de prijzen. Als mensen dit krediet niet zouden krijgen, dan zouden zij een betaalbaar alternatief moeten zoeken (door te gaan huren bijvoorbeeld), wat zou betekenen dat prijzen moeten dalen willen mensen hun huis nog verkopen. Zonder de ruime kredietverstrekking zou de woningmarkt snel op slot gaan. Consumenten worden aangetrokken door de immer stijgende prijzen die zelf het gevolg zijn van meer krediet en sluiten leningen af om zo ook mee te kunnen doen aan de schijnbaar oneindige verrijking en zo gaat de cyclus door en door en wordt er meer en meer schuld geaccumuleerd.

Deze vorm van groei is alleen houdbaar zolang de schuld exponentieel blijft groeien om de prijzen van activa hoog te houden. Stel dat iemand in één jaar €80 aan inkomen en €20 aan geleend geld heeft, zijn totale uitgaven dat jaar zijn dan €100. Stel dat het jaar erop zijn inkomen groeit met 5% hij heeft nu €84 aan inkomen, maar kiest er nu voor om €15 te lenen voor een totaal van €99. Het inkomen gaat weliswaar flink omhoog maar in deze situatie wordt er al minder uitgegeven dan een jaar ervoor, terwijl de schuld nog steeds omhoog gaat. Wat als iedereen compleet stopt met lenen? Dan zouden de uitgaven plotseling €84 zijn, 16% lager dan in het jaar ervoor, dit zou een enorme klap betekenen voor de economie. Nog erger zou zijn wanneer iedereen zijn schuld gaat terugbetalen en de uitgaven dus nog minder dan het inkomen worden.

De enige manier waardoor dit door kan gaan is a) Door de schuld door te laten groeien b) Door de inkomens veel harder te laten stijgen waardoor de totale uitgaven (en daarmee de vraag) veel groter worden. Gezien het feit dat inkomens in de afgelopen 15 jaar nauwelijks zijn gestegen ligt dit niet in het verschiet.

Hierbij komt dat hoe meer schuld er is geaccumuleerd, hoe groter de schuld moet worden, om de vraag op peil te houden.

Op een zeker moment neemt het terugbetalen van de schuld een te groot deel van het inkomen in beslag; of mensen besluiten zich niet meer zo diep in de schuld te steken om een woning te kopen; of de financiële instellingen kunnen het zich niet meer veroorloven doordat hun schuldenberg te groot word.

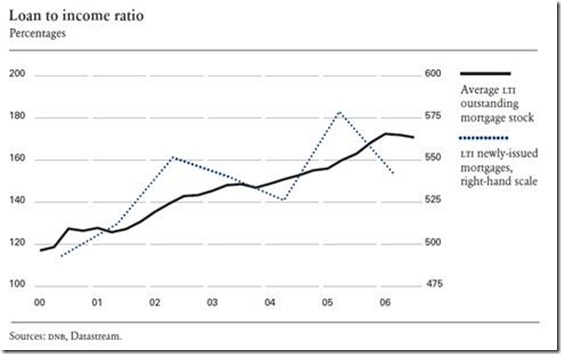

Dit is ook nu al waarneembaar. De LTI-ratio(de ratio van lening tegen het besteedbare inkomen) was in 2005 dik 575% voor starters, het gemiddelde was ongeveer 170%. Kortom starters moeten zich al diep in de schulden steken om te kunnen kopen.

Wanneer mensen hun huis gaan verkopen in een situatie waarin veel anderen dit ook willen doen ontstaat er een liquiditeitsprobleem (liquiditeit is de mate waarin men een product kan omvormen in een ander product, in deze context is dit in hoeverre een huis inwisselbaar is voor echte euro’s). Stel dat er een straat is van 16 huizen die ieder €300.000 waard zijn. De totale waarde van deze straat is dan 16 x €300.000. Dit is als we liquiditeit buiten beschouwing laten. Wanneer de hele straat plotseling hun huis te koop zou zetten dan is het te betwijfelen dat iedereen €300.000 krijgt voor zijn huis.

Het resultaat is dat wanneer veel mensen plotseling hun schulden gaan afbetalen (eventueel gedwongen), of zelfs als ze opeens besluiten niet meer zoveel te lenen, de prijzen van activa (in dit geval woningen) gaan dalen.

Dit is Ponzi-financiën op zijn top, schuld op schuld op schuld moet garanderen dat activa prijzen niet gaan dalen. Deze truc kan lang uitgerekt worden en net als bij Ponzi’s piramidespel is vertrouwen in de goede afloop essentieel voor de groei van de bubbel. Op een gegeven moment geeft de realiteit echter niet meer mee door de onmogelijkheid van constant groeiende schuld.

Deze schuld cyclus speelt altijd mee op de achtergrond. Een aantal decennia van conservatisme in de bankensector en weinig Ponzi gedrag op de activa markten volgden na de Grote Depressie. Deze periode van stabiliteit en hoge economische groei, zorgde ervoor dat investeerders vertrouwen kregen in immer stijgende prijzen. Speculatie begint en mensen gaan lenen om mee te liften op stijgende activa prijzen. Zo gauw deze Ponzi investeerders op het toneel verschijnen begint de cyclus van schuld accumulatie, hoe meer schuld er wordt geaccumuleerd hoe essentiëler schuld wordt voor economische groei. De eersten die falen wanneer het onvermijdelijke gebeurd zijn dezelfde Ponzi investeerders die even hiervoor nog als financiële meesterbreinen werden aanbeden. Een depressie en een periode van deflatie volgen. Na deze periode begint de cylus opnieuw, men is conservatief en diegene die zich de depressie nog herinneren zullen niet snel nog een keer vallen voor de verleiding die risicovol lenen met zich meebrengt.

Op deze manier is het financiële systeem inherent instabiel, zelfs als deze stabiel lijkt (zoals in de jaren 1947-73). Mensen zijn irrationeel wanneer zij geloven dat het voordelig is om te geloven. Zonder grootschalige hervorming zal dit Ponzi element altijd blijven bestaan. Een verantwoordelijke samenleving zou moeten proberen dit element zoveel mogelijk uit te bannen, door regulering en het afgeven van de juiste prikkels. Zoals we zullen zien in de komende secties hebben de financiële instellingen (van wie dit ook niet te verwachten valt), noch de overheid gepoogd om dit element in de Nederlandse context te controleren, met alle gevolgen van dien.

_________________________

Becker, Uwe. „An example of competitive corporatism? The Dutch political economy 1983-2004 in critical examination.” Journal of European Public Policy, 6 december 2005: 1078-1102.

Eichholtz, Piet, en Gerard Opsteeg. „Vastgoed op de lange termijn: 1630-1974.” Economisch Statistische Berichten, 14 September 1994: 816-819.

Johnson, Simon, en Peter Boone. „The Doomsday Cycle.” CentrePiece, oktober 2009.

Keen, Steve. „The Roving Cavaliers of Credit.” Debtwatch. 31 januari 2009. http://www.debtdeflation.com/blogs/2009/01/31/therovingcavaliersofcredit/ (geopend juni 14, 2010).

Kydland, F. E., en E. C. Prescott. „Business Cycles: Real Facts and a Monetary Myth.” Federal Reserve Bank of Minneapolis Quarterly Review 14, nr. 2 (1990): 3-18.

Tijdelijke Commissie Onderzoek Financieel Stelsel. „Parlementair onderzoek financieel stelsel.” Den Haag, 2010.

VROM. „Het wonen overwogen: WoonOnderzoek 2009.” Den Haag, 2009.

VROM. „Woningbehoefte Onderzoek.” Den Haag, 1990.

[1] De koopquote is de inwoonkosten die men kwijt is, uitgedrukt als een percentage van het besteedbare inkomen.

[…] De Nederlandse Huizenbubbel deel 1 […]

[…] begrippen in de praktijk betekenen (ook voor de Nederlandse economie) probeer ik uit te leggen in deze reeks […]

[…] Media die met groot inzicht een Chinese vastgoedbubbel voorzien, maar te incompetent zijn om onze eigen bubbel te kunnen zien. Media, die nog steeds afhankelijk zijn van economen die de crisis niet zagen […]

[…] [xi] Dit brengt ook problemen met zich mee die door Mill nog niet werden voorzien, zoals vastgoedbubbels. Zie Jesse Frederik en Jan-Hein Strop. “Wankel Huis Gebouwd op Schulden.” De Pers, 9 mei 2011 http://www.depers.nl/economie/567211/Wankel-huis-gebouwd-op-schulden.html en Jesse Frederik. “De Nederlandse Huizenbubbel.” Lux et Veritas, 12 augustus 2010 http://www.luxetveritas.nl/blog/?p=573 […]

Super mooie webpage, Het lijkt me een serieus item. Maar dit is een prima stuk… +1000!!

Ontzettend interessant onderwerp! Ik moet zeggen dat ik dit niet verwacht had in de huidige woningmarkt! Bestaat er een methode om me aan te melden voor deze site?

Ontzettend leerzaam artikel! Ik zal zeggen dat ik dit niet had zien aankomen in de huidige lastige tijden! Is er een methode om me te abonneren op deze site?