feb 1, 2013

Posted by MerijnKnibbe on feb 1, 2013 | 0 comments

We waren allemaal niet zo vrolijk. En er was nauwelijks discussie. Gisteren was het maandelijkse telefonische ‘Handelsblatt’ overleg over wat de ECB zou moeten doen volgens deskundologen afkomstig uit allerlei financiële bedrijven en gremia. Het meest opmerkelijke was de algemene overtuiging dat het tijd is voor agressievere monetaire politiek van de ECB. Ik dacht radicaal te zijn door dit in te gaan brengen – maar anderen waren mij voor. Dit zou bijvoorbeeld kunnen middels wat iemand een ‘private OMT’ noemde, gericht op het opschonen van balansen van huishoudens en bedrijven. Achtergrond daarbij was dat men een financiële verstrakking ervoer ten gevolge van het terugbetalen van 137 miljard aan LTRO leningen in combinatie met het niet al te gunstige economische nieuws, een stijgende Euro en ook de doorgaande stijging van de werkloosheid in combinatie met de meest recente, nogal negatieve ‘bank lending’ gegevens. En dat weer in het kader van een te lang uitblijvend ‘autonoom’ herstel – een ontwikkeling die blijvende schade kan toebrengen aan het groei- en herstelvermogen van de Eurozone. Ook participanten die sterk op de lijn van de noodzaak van ‘structurele aanpassingen’ en conditionaliteit zitten waren deze mening toegedaan.

En er was dus, opmerkelijk genoeg, geen discussie over over deze radicale ideeën, ondanks uitdrukkelijke verzoeken van de voorzitter.

Althans, dat was mijn impressie van het geheel. Terzijde: volgens de bank lending survey speelt gewijzigde regelgeving een niet onbelangrijke rol bij een ‘strenger’ aanbod van krediet.

jan 27, 2013

Posted by MerijnKnibbe on jan 27, 2013 | 1 comment

Het gaat erg slecht met de Eurozone. Verschillen tussen landen nemen toe. De toch al extreme werkloosheid stijgt snel verder. Overheidsschulden in steeds meer landen bereiken niveaus die, zonder economische groei dan wel met een veel lagere rente voor deze landen, niet houdbaar zijn. Maar de rente is voor deze landen niet laag omdat deze landen hoge schulden hebben… En de ECB schijnt de voor de hand liggende en moreel consistente oplossing, het monetariseren van althans de schulden aan banken, vanwege ‘zwarte kousen’ redenen en andere dogmatiek niet te wensen. Bedenk daarbij dat een aanzienlijk deel van de onhoudbare overheidsschulden voortkomt uit steun aan de banken, direct dan wel indirect! En dat deze steun nodig was omdat deze banken, anders dan overheden, wel het recht hadden schulden monetair te financieren. En dat dit ook massaal gebeurd is, bijvoorbeeld in Ierland, Nederland en Spanje.

Het overnemen van deze schulden is niet altijd vrije keuze geweest. Bijvoorbeeld Ierland is door de ECB gedwongen on de ‘senior bondholders’ van de banken uit te kopen. Merkwaardig, want als ik geld leen aan de timmerman, of aan Ahold, of aan wat voor ander bedrijf dan ook en dat bedrijf gaat failliet of maakt een doorstart – dan ben ik mijn geld kwijt. En dat weet ik vanaf het begin. Maar bij banken is dat kennelijk anders. Als die failliet gaan – dan zorgt de overheid de ECB ervoor dat ze niet failliet gaan. Met fnuikende gevolgen voor de overheden en de landen die dit betreft. De rente alleen al op de schulden die de Ierse overheid moest overnemen bedraagt 1% van het BBP. Bedenk daarbij opnieuw dat het hier vooral om schulden gaat ontstaan door monetaire financiering van de huizenmarkt. Banken mochten, op basis van het idee dat je in Ierland tot in der eeuwigheid net zoveel woningen kan neerzetten als in een land met vier keer zoveel inwoners zoals Nederland, krediet verstrekken. We worden economisch gewurgd door stapels bakstenen… Terzijde – nu is het tegenovergestelde het geval en wordt er veel te weinig gebouwd, slimme projectontwikkelaars slaan nu hun slag in Ierland. Terug naar het probleem: dit monetaire financiering leidde mede tot woningprijsstijgingen – niet enkel voor de nieuwe woningen maar ook voor de bestaande. Zonder dat de huurwaarde of de inkomens een vergelijkbare ontwikkeling doormaakten: het extra geld werd niet in de binnenlandse economie gestoken maar op deposito gezet of besteed aan geïmporteerde goederen (auto’s!) en leidde dus niet tot inflatie (in de Ierse economie was sprake van ‘volledige bezetting’) maar tot tekorten op de lopende rekening. En volle garages.

Totdat het mis ging. Toen waren de rapen gaar (maar kon niemand ze meer betalen).

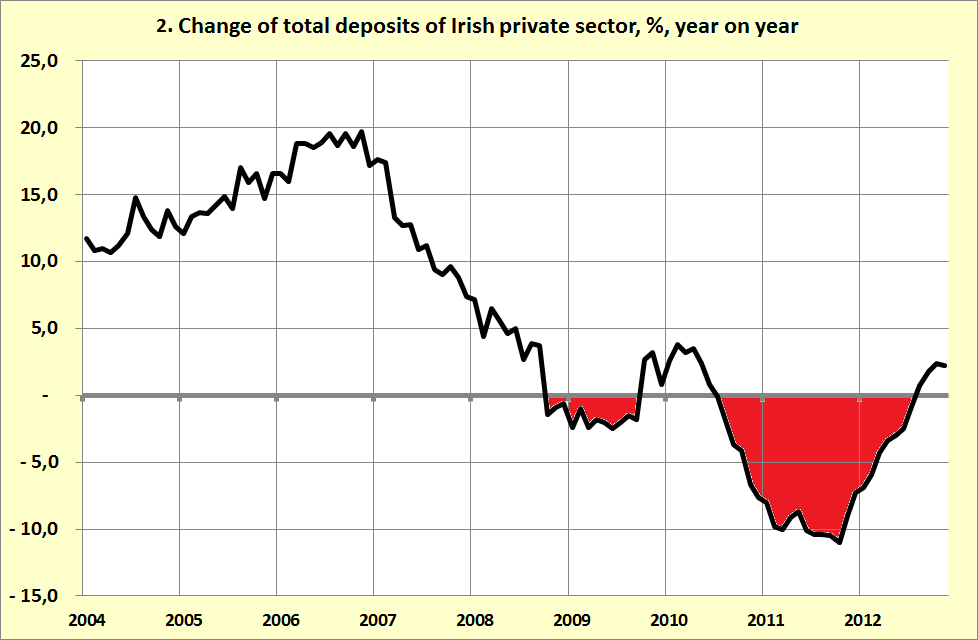

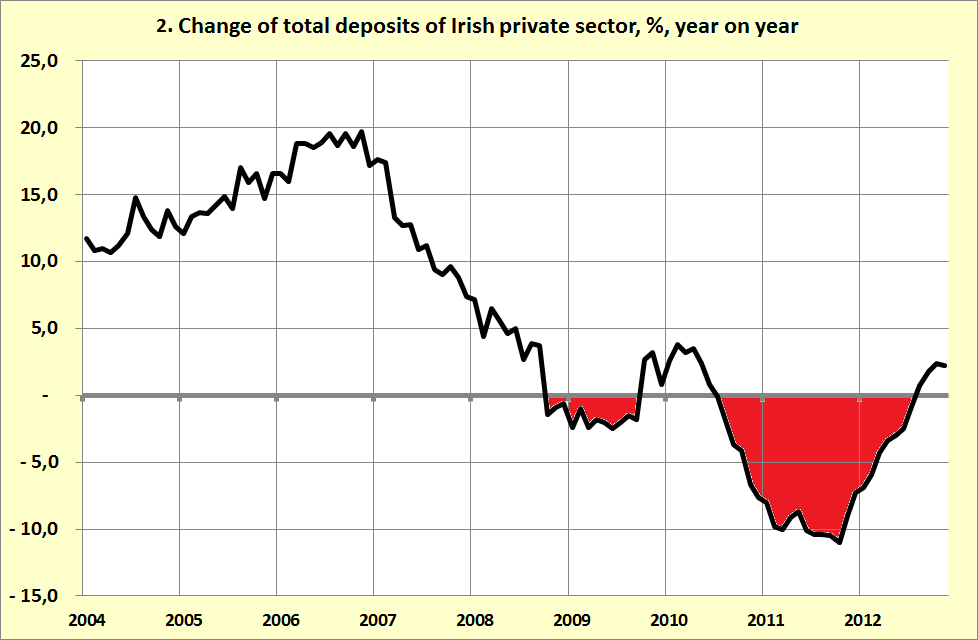

1. De hoeveelheid geld nam fors af (grafiek 1, ‘geld’ wordt hierbij onorthodox gedefinieerd als M-3 geld plus langer vastgezet geld omdat leningen nou eenmaal ook langer lopen. Dit is mogelijk dankzij de voorbeeldige, moderne monetaire statistieken van de Centrale Bank van Ierland die geld impliciet definiëren als gekoppeld aan schuld).

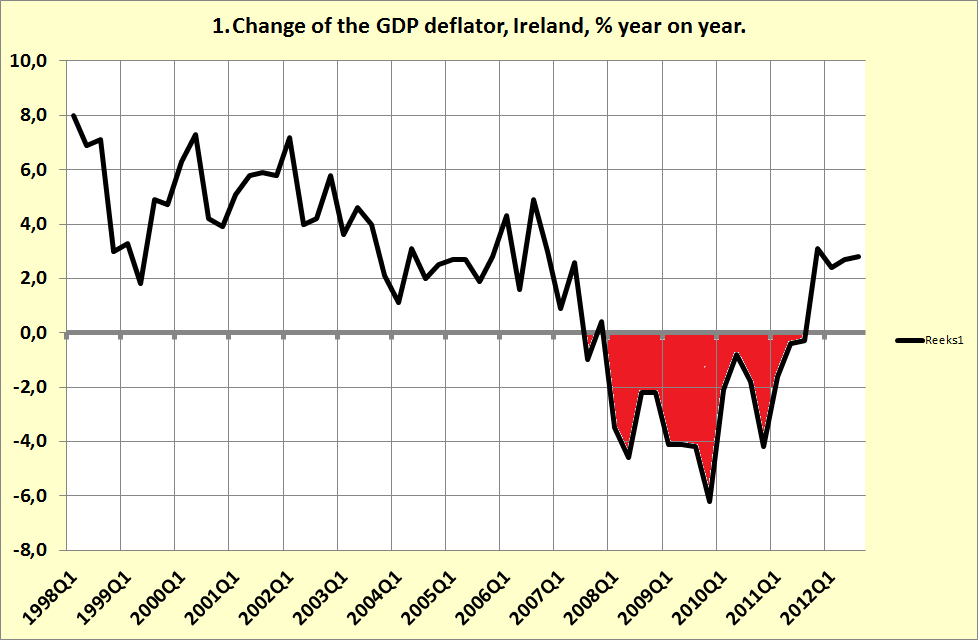

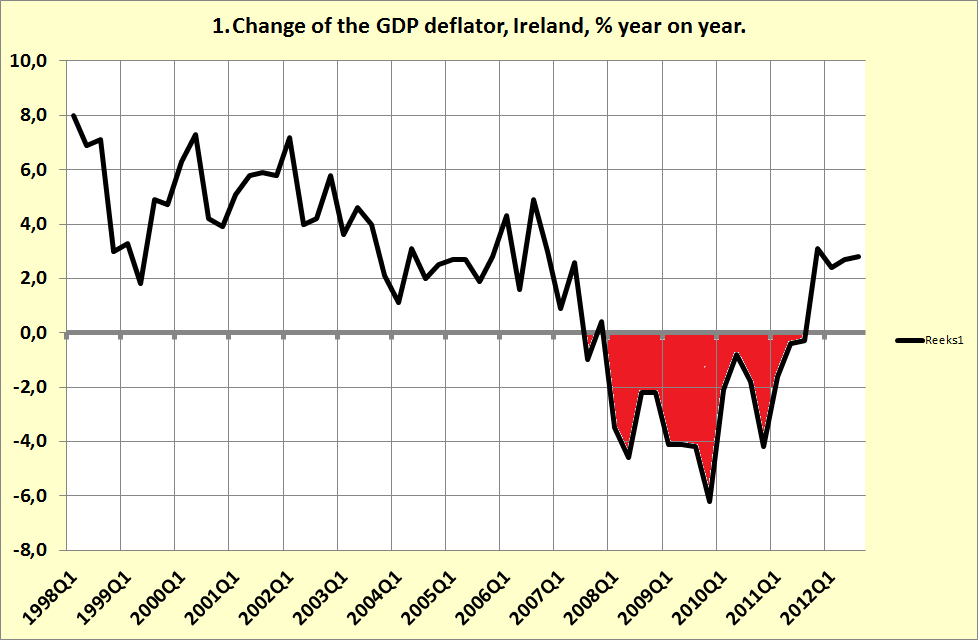

2. Ook was er sprake van forse deflatie (grafiek 2), niet omdat geïmporteerde auto’s goedkoper werden maar wel omdat de prijzen van nationale goederen en met name land- en bouwprijzen zeer fors daalden. Dit komt niet tot uiting in de consumptieprijsindex maar wel in de breder samengestelde prijsindex van het BBP, die ook gegevens over investeringsgoederen bevat.

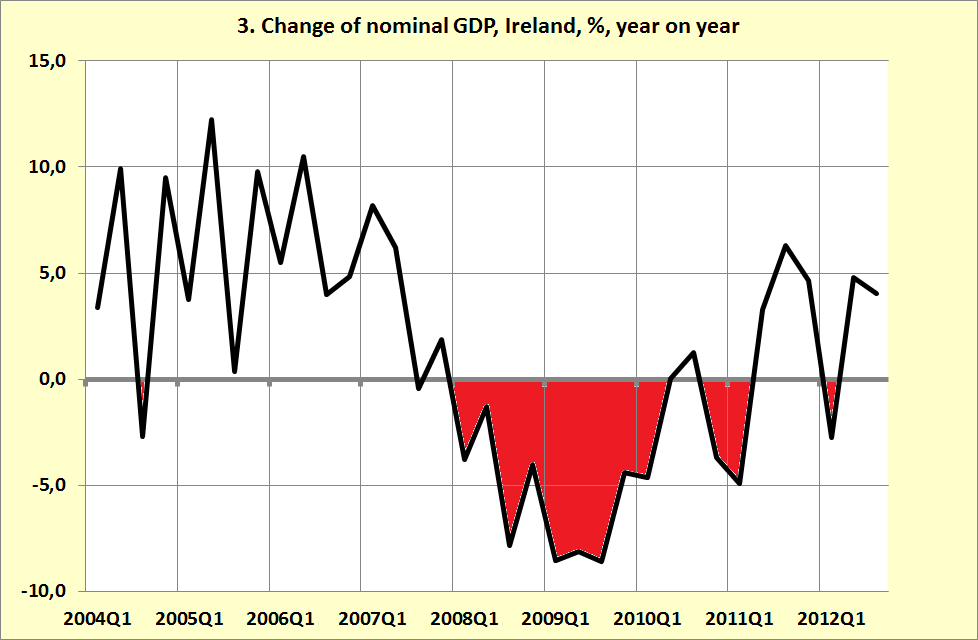

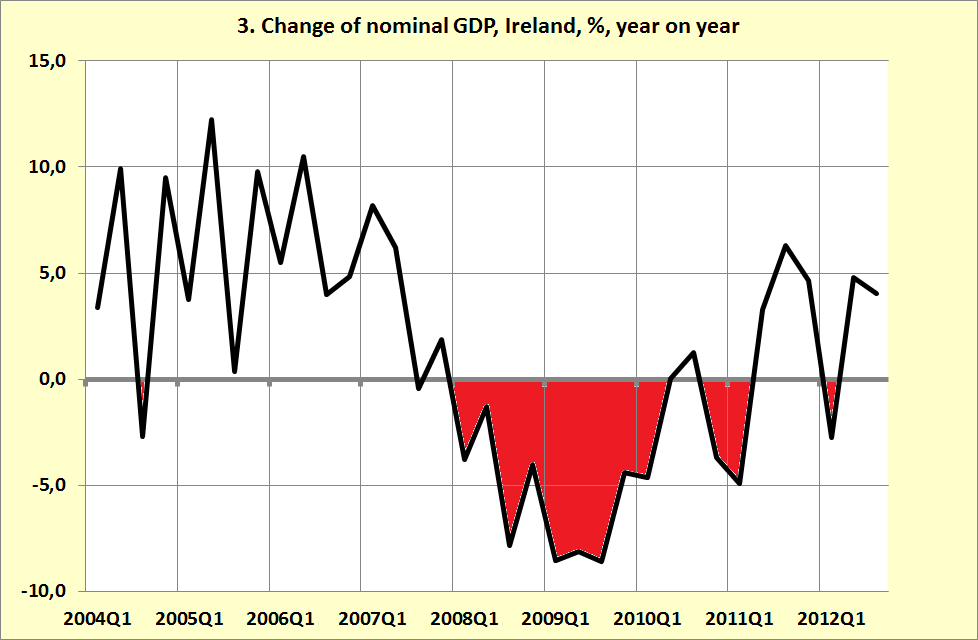

3. Een prijsdaling die samen met de teruggang van de productie leidde tot een forse daling (-21%) van het Bruto Binnenlandse Product en (dus!) ook van het Bruto Nationale Inkomen (dat is boekhoudkundig noodzakelijkerwijs elkaar gelijk: lonen plus winsten plus pachten plus rente-inkomen = totale toegevoegde waarde van de productie, waarbij winst de ‘restpost’ is. Wat in Ierland overigens op een gegeven moment betekende dat de lonen in de bouwsector voor 50% werden gefinancierd uit ‘verliezen’ van bouwbedrijven). Uit een kleiner inkomen moesten dus (nog steeds stijgende!) schulden worden terugbetaald. De koek is 21% kleiner, maar het stuk voor de banken blijft gelijk in omvang. Wat dan weer moest omdat de ECB bepaalde dat als banken problemen hebben ze wel moeten worden uitgekocht, in tegenstelling tot andere bedrijven. Waarbij, in tegenstelling tot bij andere bedrijven, die problemen ook nog eens werden veroorzaakt doordat we banken misbruik hebben laten maken van hun opmerkelijke recht om ad lib Euro’s te scheppen… Beste allemaal – als het nominale BBP daalt dan moeten ook de daaraan gekoppelde schulden dalen – stel bijvoorbeeld eens dat het nominale BBP 50% gaat dalen… (Ridicuul voorbeeld? Hmmm – voor Griekenland is 30% absoluut niet uitgesloten op dit moment en bij Letland was, gerekend over 8 maanden, sprake van een afname van 33%).

Al met al: een krimpende economie – maar de schulden blijven gelijk. En nemen zelfs nog toe. Flexibiliseren is het toverwoord, hier. En ja, dat leidt elders tot halvering van banken en lagere pensioentegoeden. Maar we zullen toch eens door de zure schuldenappel moeten heen bijten. En uiteindelijk zal ik toch een beter verzorgde oude dag hebben wanneer de economie weer op gang komt, dankzij afschrijvingen op schulden, dan wanneer we een te hoog schuldniveau een continue natte deken over de economie legt. ‘Schulddeflatie’ in economisch jargon. Niet krampachtig vasthouden aan de stupiditeiten uit het verleden – maar de toekomst tegemoet.

jan 26, 2013

Posted by MerijnKnibbe on jan 26, 2013 | 3 comments

In de periode 2000-2008 leenden de Nederlandse huishoudens elk jaar netto zo’n 30 tot 40 miljard om, voornamelijk, in bestaande woningen te steken. Dat werd, door de banken, monetair gefinancierd. Niet over nadenken: zo zit het monetaire systeem nou eenmaal in elkaar, dat staan wij toe, althans aan de geldscheppende banken. De vraag is natuurlijk waarom al dat geld destijds niet tot grotere monetaire ontwrichting leidde dan het geval was: enkel de woningprijzen stegen. Maar er was geen sprake van gierende inflatie, uit de hand lopende woningbouwprojecten (nou ja, de Blauwe Stad en zo, maar op de woningbouwmarkt geen Ierse toestanden). structureel zeer lage werkloosheid of een uit de hand lopend tekort op de betalingsbalans. Hoe kon dat? Eenvoudig. Tegenover de leningen stonden besparingen: pensioenbesparingen maar vooral ook bedrijfsbesparingen. Huishoudens leenden enorme bedragen maar spaarden, samen met de bedrijven, nog grotere bedragen. Lees dit stukje hierover.

Na 2008 is er natuurlijk veel veranderd. Momenteel is zelfs sprake van een (uiterst geringe) netto aflossing van de hypotheken. Maar we sparen nog wel evenveel….. En deze besparingen worden nog steeds vooral in het buitenland belegd, in bestaande waardepapieren, en niet in het binnenland besteed, aan investeringen die ons helpen de komende grijze gold beter het hoofd te bieden, of aan treinen die ook rijden. Het gevolg? Een gierend uit de hand lopend overschot op de lopende rekening van de betalingsbalans, dalende consumptie in het binnenland, oplopende werkloosheid en leegstaande kantoren en winkelpanden.

Hoe dit te veranderen? Momenteel is de beste manier vermoedelijk toch om de lonen te verhogen.

jan 22, 2013

Posted by MerijnKnibbe on jan 22, 2013 | 1 comment

Naar aanleiding van een artikel van Raghu Rajan die wat in de war is over schulden en bestedingen en hoe dat allemaal samenhangt:

Hoe zit het nou eigenlijk in elkaar, met die vraag en dat geld? Waarom hebben economen daar zo’n ruzie over? Dat heeft, uiteindelijk, te maken met de manier waarop die economen tegen geld aankijken.

Om dit uit te leggen begin ik met de nationale rekeningen. Dit is een boekhoudkundig systeem dat aangeeft hoe het geld rondvloeit, in de economie. Inkomen leidt tot bestedingen die weer tot productie leiden die weer tot inkomen leidt. Een kringloop. Of eigenlijk moet ik zeggen: een soort vaatstelsel, want er zijn nogal wat manieren waarop het geld rondloopt. De grote bijdrage van Keynes aan de economische wetenschap is geweest is dat hij dit volledig gespecificeerde en gemeten model heeft weten in te passen in de macro-economische theorie, die tot die tijd slecht gespecificeerd was en de monetaire aard van de circulaire dynamiek niet goed begreep (met dank aan mijn voormalige docent ‘geschiedenis van het economisch denken’, Taco Kastelein). Overigens is dat ten dele nog het geval, nog steeds zijn economen zoals Rajan kennelijk letterlijk van mening dat sommige bestedingen kennelijk niet monetair (nominaal inkomen of leningen) worden gefinancierd en andere wel (zie het eind van zijn stuk).

Wat door dit soort economen niet voldoende wordt begrepen is dat geld en bestedingen soms een omweg nemen. Dan wordt het niet besteed en leidt het dus niet tot productie en inkomen – maar tot financiële besparingen. Een soort stuwmeer of, in medische termen, een soort aneurisma. En dat kan tot problemen leiden. Wanneer er plotseling meer bespaard wordt en minder uitgegeven – dan wordt er minder besteed en dus minder geproduceerd en dus is het inkomen lager (waardoor de besparingen weer lager uitvallen dan gedacht – de spaarparadox).

Kernpunt bij de nationale rekeningen is daarom dat er een heel scherp onderscheid wordt gemaakt tussen bestedingen die tot productie en inkomen leiden – en bestedingen aan financiële besparingen. Waarbij financiële besparingen niet enkel bestaan uit het aanleggen van een postzegelverzameling (ook dat zijn waardepapieren, in ons land zelfs met een eigen rekeneenheid!) of het kopen van obligaties maar ook uit het aanschaffen van een tweede (bestaande) huis in Spanje. Ja, ook het kopen van een bestaand huis is, economisch gezien, een financiële besparing (en het voorbeeld van Rajan van een postzegelverzameling als productiebevorderende besteding is dus vol-ko-men onjuist!). Zelfs het laten oplopen van het saldo op je betaalrekening, wat nu gebeurt in Nederland, is een soort financiële besparing. Anderszins – wie de nationale rekeningen goed leest zal zien dat de bestedingen ook gefinancierd kunnen worden door ontsparingen of zelfs door geldcreatie, als de mensen bij banken lenen. En o ja, dat zou ik bijna vergeten – je kunt ook sparen door schulden af te lossen. Wat, als het om een hypotheek bij een geldscheppende bank gaat, tot een vermindering van de geldhoeveelheid leidt! Terzijde – financiële besparingen zijn dus niet hetzelfde als de besparingen in de nationale rekeningen, die per definitie gelijk zijn aan de investeringen.

Nu zijn er economen die er vanuit gaan dat ook financiële besparingen ‘vanzelf’, via een verlaging van de rente, tot meer investeringen (in dit geval maar even inclusief duurzame consumptiegoederen) leiden: meer nieuwe woningen, auto’s, bedrijfspanden, wegen en dergelijke (bedrijfsinventaris en machines zijn niet zo’n erg grote post, opvallend genoeg). En daar zit toch een probleem. Meer sparen leidt namelijk ook tot minder vraag – en dus tot minder productie en dus tot minder investeringen. Wat overweegt dan? Sowieso moet iemand me nog maar eens uitleggen dat in onze economie, met vele slechts imperfect met elkaar verbonden markten, er een rentevoet is die er voor zorgt dat de financiële besparingen gelijk zijn aan de investeringen, zeker wanneer een deel van deze besparingen dus zelfs tot een vermindering van de geldhoeveelheid leidt. En waarbij door inflatoir gestegen woningprijzen gestimuleerde soms pas decennia later tot bestedingen leiden (men denke aan het financieren van de studie van een kind). Een aanvullend probleem is daarbij dat de productiviteit gedurig stijgt, zelfs als de investeringen gedaald zijn en de vraag weer op gang komt. Ten eerste zal de ondercapaciteit eerst worden benut. Maar ook is er sprake van een ‘leercurve’ – men leert bestaande techniek steeds beter te benutten. In de jaren dertig (electriciteit, radio, vrachtwagen) was dit effect heel sterk. Maar het is nog steeds aanwezig. Economen noemen het ‘Okun’s law’: er is ruwweg 2% groei nodig om de werkgelegenheid bij herstel 1% te laten groeien (in China zal dit al snel 4 0f 5% zijn!).

En in onze moderne tijd, waarin de woningprijzen sterk gestegen zijn onder invloed van monetair financiering en ‘reckless lending’, geldt ook dat de daling van de woningprijzen, gevolg van het uiteenspatten van een zeepbel, zonder navenante aanpassing van de geleende sommen leidt tot verdere daling van de consumptie – en een grotere neiging om te sparen. Monetaire financiering leidde tot hogere (marginale!) prijzen, wat mensen het idee gaf dat ook als ze hun huis niet verkochten of wilde verkopen toch rijk waren – en toen de monetaire financiering wegviel was sprake van het omgekeerde effect. Geen ‘geldillusie’ maar ‘woningwaarde-illusie’.

Zonder op de details in te gaan: dit soort effecten kan al snel een ‘bestedingsgat’ van 6 tot 7% van het BBP opleveren. Wat, gezien de geldstromen in de economie, tenzij de export razendsnel stijgt, tot een navenant overheidstekort leidt – een overheidstekort dat in dit geval niet als ‘stimulerend’ moet worden gekenmerkt omdat het het gevolg is van hogere financiële besparingen in de private sector. En overheidsbesparingen leiden in een dergelijk geval boekhoudkundig noodzakelijk wellicht tot evenwicht waarbij de besparingen van de particulieren sector en de investeringen weer gelijk zijn – maar dat is dan wel op een veel lager productie- en inkomensniveau dan eerder het geval was. Men leze Wynne Godley (om te beginnen dit profetische stuk uit 1992 maar ook zijn boeken, die aangeven dat hij zijn nationale rekeningen wel kende en dus begreep hoe de circulaire dynamiek van het geld in elkaar stak). De enige instantie die op korte termijn in dat gat kan springen is de overheid. En op de langere termijn zullen maatregelen genomen moeten worden die het vertrouwen opkrikken, zoals schuldkwijtschelding, zekerheid over een rente die gedurende langere tijd reëel laag is, hogere lonen en dergelijke.

Waarbij ik het er overigens geheel mee eens ben dat we de Schumpeteriaanse dynamiek een kans moeten geven – de ‘creativiteit’ van de bejaardenzorg zal de huidige omvang van de banken uiteindelijk vernietigen, omdat ze linksom (belastingen, pensioengelden) of rechtsom (inkomen, spaargelden) de geldstroom naar zich toe zullen weten te leiden. En zeg nou zelf, wanneer was die Schumpeteriaanse dynamiek nou hoger – in de deflatoire jaren tachtig of de expansieve jaren zestig? Geld is revolutionair (als het tenminste niet enkel wordt gebruikt om woning- en aandelenprijzen inflatoir te verhogen).

jan 21, 2013

Posted by MerijnKnibbe on jan 21, 2013 | 7 comments

In Spanje staan een miljoen huizen leeg, of zoiets. Betekent dit dat alle Spanjaarden mooi wonen omdat ‘de markt’ de prijzen naar beneden drukt? Eeeh… nee. Want de markt geeft prioriteit aan schulden. Markten werken, maar niet zoals in de boekjes staat. Wat niemand wil, maar het gebeurt. Nou ja, niemand, in ieder geval de president van de Spaanse centrale bank niet:

The governor of the Bank of Spain, Luis Maria Linde, said that the increasing number of evictions related to financial woes should be combated through “social initiatives.” The evictions have driven over 100 people to commit suicide, and mass protests on the issue have become a regular occurrence in Spain.

“We must urgently address and social humanitarian issues, this will have to be organized, but we can do it,” Linde said, adding that the root cause of the crisis was a lack of information and reliable statistics.

There have been numerous calls in Spain for a modification of mortgage law in order to mitigate evictions and stem a mounting social crisis. One particular concern is legislation that forces those evicted to continue to make mortgage payments even after they have been ejected from their former property.

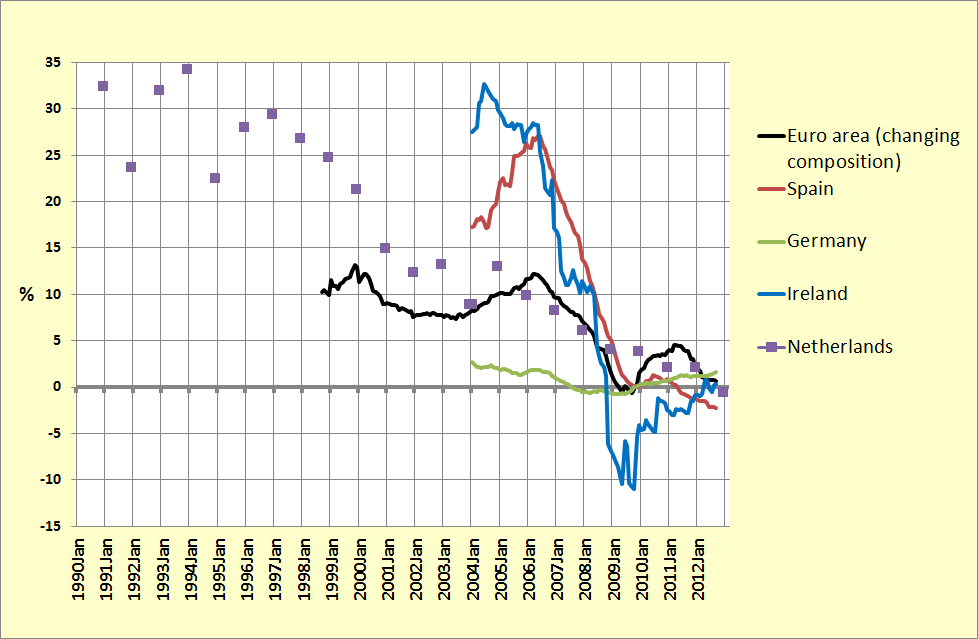

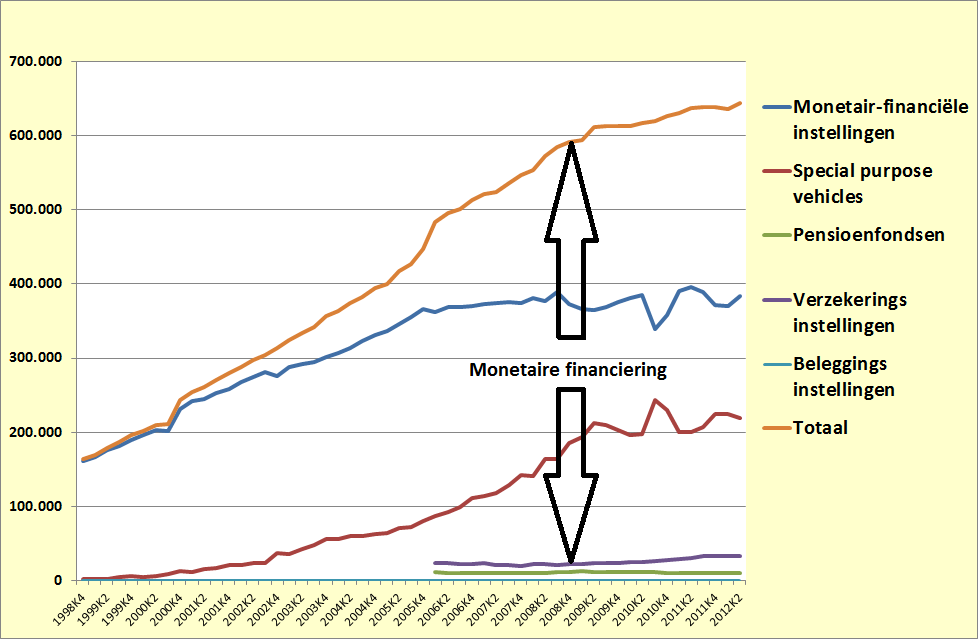

Toch gebeurt het: terwijl een miljoen woningen leeg staan worden mensen uit hun huis gezet omdat ze hun schulden niet kunnen terug betalen. Op basis van een wet uit 1913, als ik het goed begrepen heb. De ideeën achter een dergelijke wet leggen, als vanzelfsprekend, de verantwoordelijkheid bij de lener, niet bij de uitlener. En dat hangt samen met het idee van ‘particulier bezit’, de uitlener leent, direct of via de bank, zijn of haar geld uit, aan de lener. En die dient daar zorgvuldig mee om te gaan. Maar dat zit tegenwoordig anders, althans meestal. Tegenwoordig lenen we bij ‘geldscheppende’ banken. En die lenen geen geld van een ander uit – die hebben het door ons gegeven recht om geld uit het niets te scheppen (geld wordt hier gedefinieerd op de manier waarop de Europese Centrale Bank dat doet, ‘M-3’ euro’s. Overigens verandert de redenering niet wanneer we hier het ‘financiële kapitaal’, i.e. langer lopende spaartegoeden, van huishoudens en bedrijven aan toe voegen). De uitlener kan dus geld scheppen en uitlenen en daar rente mee verdienen door schuld van een ander te accepteren… Economen noemen dit ‘Moral Hazard’, banken hebben er alle belang bij de geldpers in de turbostand te zetten (en er zijn wat halfslachtige pogingen genomen dit te beperken – maar nog steeds hebben we de hypotheekrente-subsidie)! En dat is gebeurd. Zie de grafieken. De overheid betaalt eventuele schade toch wel. En dat is dus totaal misgelopen in landen als Ierland en Spanje en ook Nederland.

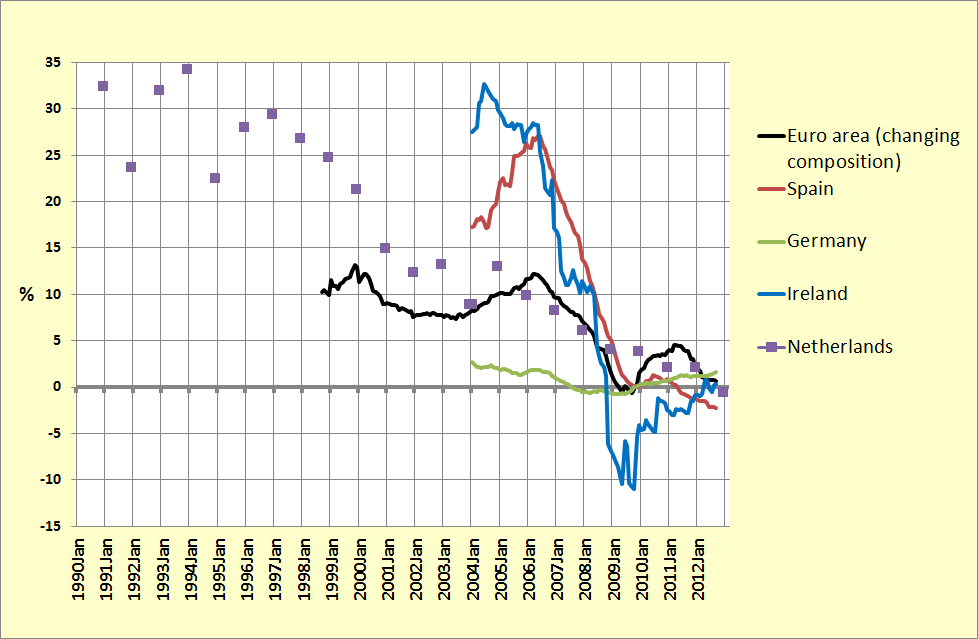

Grafiek 1. Groei hypothecaire kredietverlening in geselecteerde Eurozone landen en de Eurozone

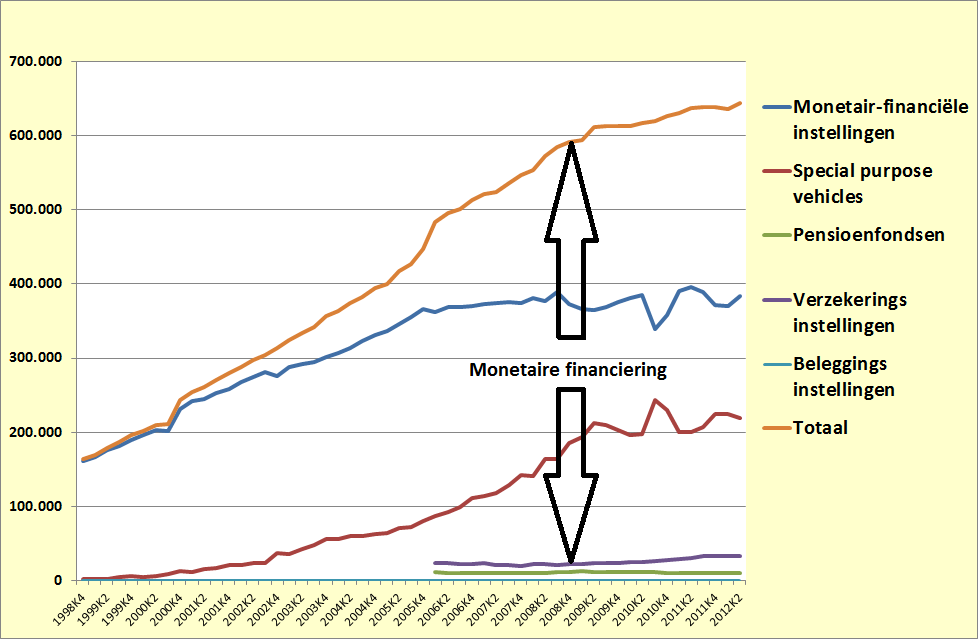

Grafiek 2. Monetaire financiering op basis van hypothecaire kredietverlening, Nederland, miljarden.

Bron: nationale rekeningen; De Nederlandsche Bank

De geldscheppende kredietverlening is met name op de woningmarkt totaal uit de hand gelopen (bedenk dat hypotheken de belangrijkste vorm van geldscheppend krediet zijn). Omdat mede onder aandrang van de banken de kredietverlening versoepeld werd. Omdat met zeer actieve medewerking van de banken nieuwe hypotheekconstructies in de markt werden gezet. Omdat mede onder druk van de banken de hypotheekrentesubsidie niet werd versoepeld. ‘Bezitsopbouw’ en zo, wat natuurlijk schuldenopbouw was als je het over aflossingsvrije hypotheken hebt. Ik kan doorgaan. Maar als puntje bij paaltje komt hadden en hebben de banken een verdienmodel waarin ze een lener nodig hebben om geld te kunnen scheppen en rente te kunnen vangen. Waarbij ze al het mogelijke zullen doen om dat voor elkaar te krijgen, de ‘Moral hazard’ van de economen. Inclusief het accepteren van de juist door die geldschepping inflatoir gestegen woningwaarde als onderpand. Wat, net als een piramidespel, goed gaat zolang er steeds meer nieuw geschapen geld in de markt blijft stromen – bedenk dat de forse prijsdaling van de Nederlandse woningen plaatsvond ondanks netto stijgingen van de hypotheekschuld! En dan gaat het mis. En dan zijn de woningeigenaren eerst hun ‘bezitsopbouw’ kwijt. Waarna ‘bezitsafbouw’ volgt. En, als het leven toeslaat door echtscheiding, werkloosheid of arbeidsongeschiktheid, gezien de huidige woningmarkt een restschuld. En de bank heeft het huis. En de lener heeft de schuld die geschapen was om geldcreatie mogelijk te maken… Als deze schuld wordt kwijtgescholden raakt de bank geen geld kwijt dat ze eerder in bezit hadden. Ze raken toekomstige rente-inkomsten kwijt. So what? Die waren gebaseerd op ‘Ponzi-financing’, een piramide spel waar de banken hevig tegen hadden moeten waarschuwen. Quod non. Dus. Maar ondertussen worden er mensen uit hun huis gezet. En we staan erbij en kijken er naar. En de banken betalen nog steeds bonussen uit, die mede gefinancierd wordt door de hypotheekrentesubsidie op lege te koop staande woningen. Budgetneutraal zou de gekapitaliseerde waarde daarvan gebruikt kunnen worden om de schulden te ‘flexibiliseren’, i.e. met overheidssteun af te lossen! Het is vanuit een oogpunt van ‘Moral hazard’ echter veel beter de banken er voor op te laten draaien – de overheid is er niet voor de banken maar voor de mensen.

Overigens acht ik de economische redenatie om schulden kwijt te schelden belangrijker: er zijn te veel schulden om uit de nog steeds dieper wordende Euro-put te komen, pas als die molensteen van onze hals af is kunnen we daaruit kruipen. Maar de discussie gaat telkens over schuld en boete en zo, dus vandaar dit argument. En sociaal is het natuurlijk knotsika om huishoudens een molensteen om de nek te hangen die er nooit meer af zal komen: een min-min situatie.